7月美銀美林經理人調查報告顯示,全球大型基金操盤手有近七成樂觀看待經濟軟著陸,以及未來的降息預期,持續加碼股票,股票配置有淨33%加碼。其中,公用事業類股是自2009年以來,首次由減碼轉為淨加碼2%;就產業別而言,淨加碼程度最高的仍是醫療、科技。

科技股的佈局,略攀升至淨21%加碼;日股則攀升3%至淨7%加碼;此外,經理人對債券的配置也提升8%,對高品質債的看好度則由淨13%大幅攀升至淨31%。

綜合彭博資訊等外電新聞援引七月份美銀美林經理人調查報告顯示,多數經理人預計9月18日將迎來第一次降息,超過6成認為未來一年仍有至少3次的降息次數且未來一年經濟不會陷入衰退。

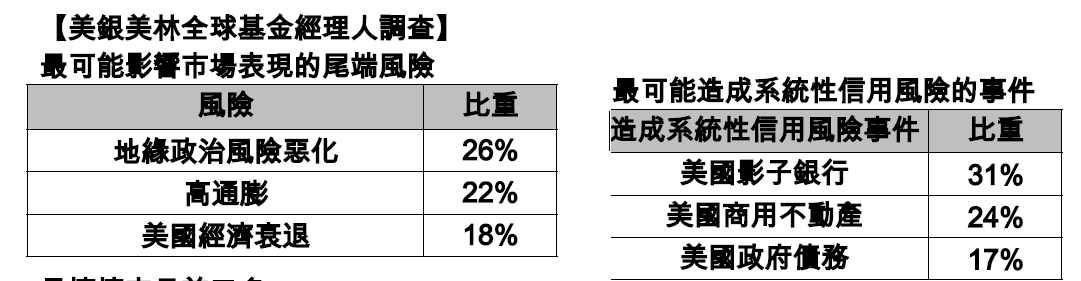

就風險面而言,本月地緣政治風險擠下高通膨成為經理人最關注的尾端風險,其次才為高通膨及美國經濟衰退。而美國影子銀行最可能造成系統信用風險事件。

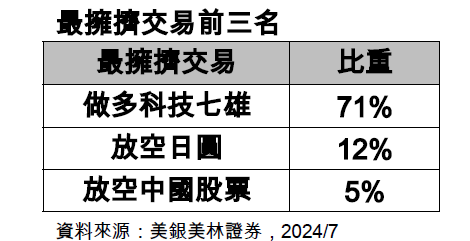

就交易面而言,做多科技七雄為最擁擠交易,放空日圓居次。

以上資料依據彭博資訊,7月份美銀美林經理人調查於7/5~7/11進行,對管理6320億美元資產的242位經理人進行調查。

富蘭克林證券投顧認為,美國通膨及降息路徑更加明朗之下,有利債市延續多頭行情,建議以美國平衡型基金及精選收益複合型債券基金為核心,爭取收益並卡位聯準會降息行情。

富蘭克林坦伯頓基金集團旗下凱利團隊投資長史考特·葛拉瑟指出,科技七雄的崛起使市場集中度達到1970年代以來最高水準,預期未來巨型股漲勢將和緩、市場參與範圍擴大、更多類股及中小型股帶來更大貢獻,市場廣度將恢復到更健康的水準,多元化投資組合在未來12-18個月內有望跑贏大盤,建議除了科技產業型基金,可搭配低基期且基本面正在改善的生技、全球氣候變遷、基礎建設及公用事業股票型基金,以及位處政策紅利甜蜜點的印度和日本股票型基金。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克表示,許多企業在AI領域急起直追,AI龍頭大廠將面對越來越多競爭對手的挑戰,因此分散投資實屬重要。所幸,即便大盤頻創新高,仍有約兩成左右企業股價較其近一年高點折價逾20%,這當中不乏優質企業,只是暫時不獲市場青睞,或因短期因素掩蓋了其長期成長潛力,藉由專業投資團隊主動選股仍能掌握後市機會。團隊偏好股利具競爭性與持續性的企業,因為它們多數能證明對資產負債表與現金水位的管理嚴謹,且穩定的股利有助緩和股價波動風險。