3月20-21日是FOMC例會,2月22日聯準會公布會議紀要顯示,多數官員對於較早降息的選項表示擔憂,驗證了聯準會主席鮑爾在一月例會上排除了三月降息的可能性。

筆者認為在聯準會降息之前,應該會先對縮表政策踩煞車,每個月多達六百億美元的美債與三五○億美元的企業債到期不續已持續一年半,或許一口氣暫停太過躁進,但放慢縮表的速度是可行的選項。1月6日達拉斯聯邦儲備銀行總裁Lorie Logan表示,隨著逆回購(RRP)餘額接近低水位,聯準會應該放慢縮表速度。

輝達次世代HPC/AI加速器 預計將供不應求

台積電3月18日除息3.5元,次日凌晨四點黃仁勳將在GPU技術大會(GTC 2024)發表演講,從2014年以來GTC是輝達每年最重要的發表平台之一。預計輝達將在GTC會上推出次世代Blackwell架構的B100 GPU,效能將是Hopper架構的H200GPU的兩倍以上。

Blackwell GPU是輝達第一款運用chiplet設計的HPC/AI加速器,競爭產品為AMD的Instinct MI300加速器。據傳三星電子是次代Blackwell GPU的記憶體供應商。

關於B100 GPU,輝達的CFO Colette Kress表示,雖然當前GPU的供應正在改善,但需求仍強勁,預計下一代產品特別是B100 GPU的市場需求將超過供給,理由是每一個行業都在架構AI解決方案,以汽車、金融服務和醫療保健為首的產業,現在已經達到了數十億美元的規模,預計數據中心基礎設施規模將在五年內翻倍,創造每年數千億美元的市場機會。

有外資問:「既然GPU供應正在改善,為什麼下一代產品還會出現供不應求的局面?你預計這種限制會持續多久?」黃仁勳回答:「輝達Hopper GPU由35000個零件組成,重七十磅。資料中心是世界上最密集、最複雜的網路佈線系統,輝達的InfiniBand業務年增率達五倍。InfiniBand是AI專用系統的標準,Spectrum-X是輝達進入乙太網世界的全新產品,輝達在乙太網的基礎新功能之上進行了增強,並加速優化乙太網。所以,每當開發新產品時,InfiniBand就會從零上升到非常大的數字,無法在短期內完全滿足需求,所以需求大於供應,這就是新產品通常會面臨的問題,現在我們正在增加H200的供應。」

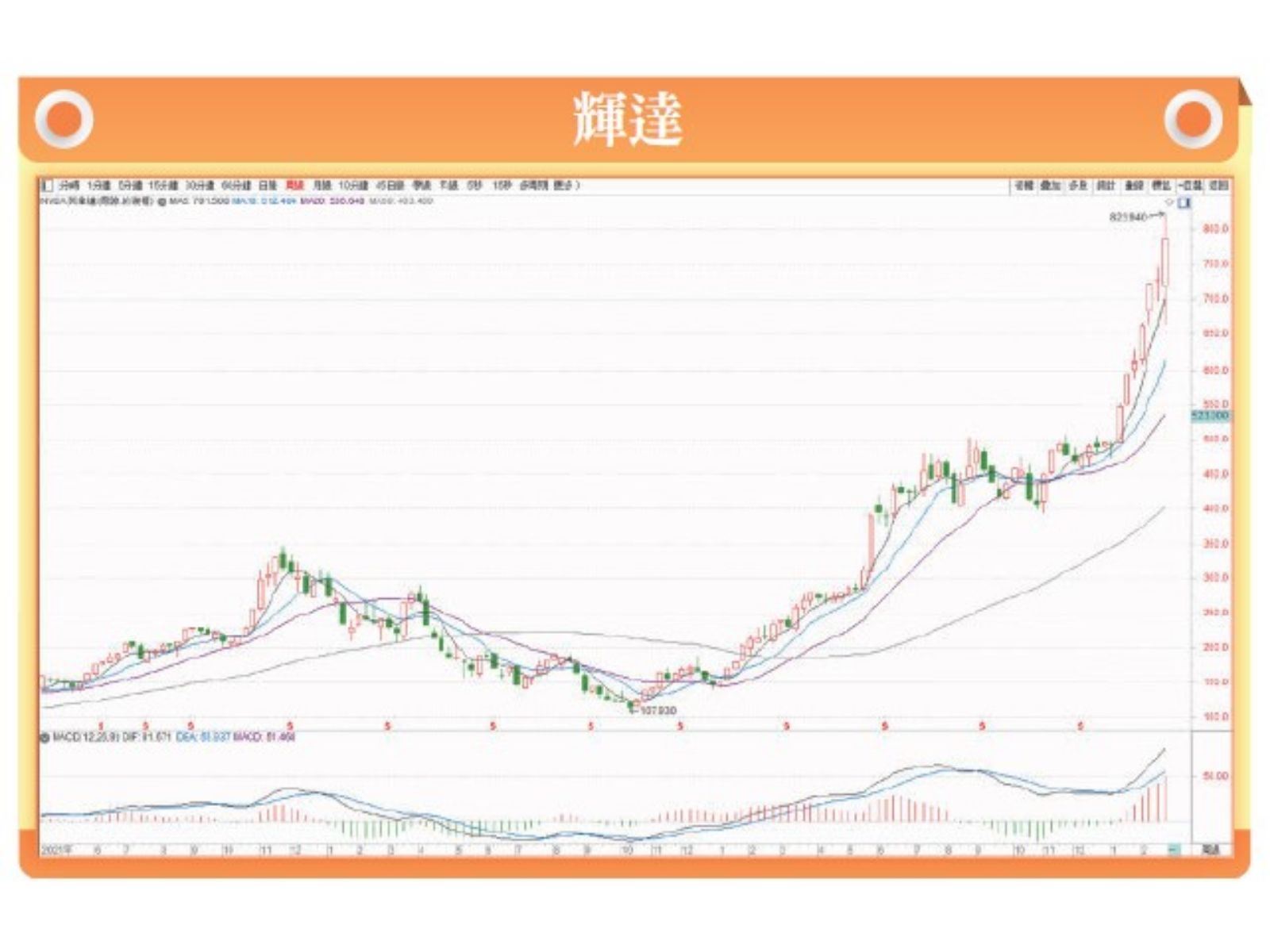

財報超預期 科技龍頭推升美股上漲

就在2月22日輝達公布財報之前,市場普遍認為不管結果如何,都是美股這波多頭的轉折點,結果輝達第三次打破全市場的預期,盤後先上漲8%,歐盤時間擴大到12%,有一則網路笑話是把輝達當作是漫威的美國隊長,感謝它拯救了今天的股市。

的確,從1月19日美超微公布財報利多以來,AMD、ARM、台積電與博通等科技龍頭股連番推動美股上漲,居高思危的空頭一路的踏空,似乎「越怕越會漲」。

台股投資人從擔心1月13日的總統大選變盤,再到害怕農曆春節期間美股下跌,拖累2月15日開紅盤從萬八跌下去,最後觀望2月22日的輝達財報會不會利多出盡,結果加權指數一路創新高來到18881.77點,累計今年以來上漲921.97點,距離二萬點僅差1119點,相信市場居高思危的心態還會繼續。

輝達第三季財報觀察重點 看CoWoS產能

輝達從去年的第二季財報開始連續三季快速成長,2023第二季營收年成長率101.48%,第三季營收年成長率再翻倍達205.51%,第四季繼續擴大到265.28%,驗證黃仁勳說:「加速運算與生成式人工智慧(generative AI)已達臨界點,全球企業、產業及各國需求旺盛。」的觀點。

從營收季增率的角度來看,去年第二季達87.84%,第三季34.12%,第四季21.96%,可以看到成長的速度開始放緩下來,於是對於2024年第一季營收的展望,華爾街的預期是219億美元,季增率是-0.91%,但黃仁勳表示依舊供不應求,給了240億美元的預估值,季增率為8.59%,再一次的打臉華爾街,但驗證華爾街研判營收的季增率逐季縮小的觀點,遲早的差別。

營收季增率逐季縮小,顯示CoWoS的產能逐漸增加,GPU的塞單也逐漸去化,一旦CoWoS產能不再是箝制GPU供貨的限制時,輝達的毛利率會不會開始下滑,這是第三季財報觀察的重點。

電力、綠能族群躍升新人氣指標

不管怎樣,根據2月22日盤後的輝達報價,突破746.11美元前高是必然的,但市場的觀察重點擺在如何挑戰二兆美元市值這一關,去年多頭花了五個月時間站穩一兆美元市值,這次二兆市值是看回不回?還是假突破、真拉回?相信攸關到台股加權指數挑戰萬九甚至二萬點關卡。

但萬九之上要由哪個族群領軍上漲呢?從類股的資金比重來看,電機機械類股的資金比重(15%)超越電腦及週邊設備類股(12%),電力與綠能等族群躍升為新人氣指標。

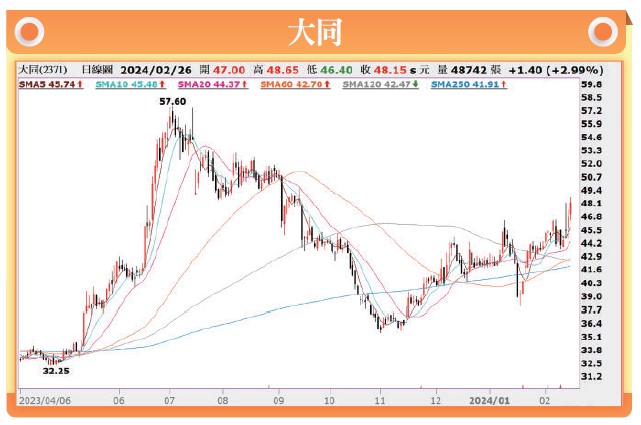

華城、亞力、士電與中興電都創今年新高,但新掛牌的玖鼎電力才是指標股,在缺電陰霾的背景下,智慧電網電表成為熱門題材,九暘、勝德、新巨、大同等都是強勢股,尤其是王文洋買大同的新聞曝光後,媒體分析應該不會只是單純的財務投資決策,低調的背後可能暗示著長期將會持續吸收籌碼。

在中美地緣政治角力的環境下,台商的資金回流台灣是個長期趨勢,而大同的土地資產是吸引資本家進場的最大誘因與保底,因此股本233.95億元的大同以往籌碼凌亂的缺點將逐漸消除,在六都的土地價格高漲之後,光是大同的土地資產價值就足以吸引長線的買盤進場。

台積電日本建廠 半導體材料在地化題材再起

台積電熊本廠僅用一年半時間完成建廠,狠打美國廠的臉,除了暗示著歐美想要複製台積電成功模式有著先天上不可跨過的障礙之外,更重要的是,台、日職場文化相近,在半導體領域具有互補的作用,尤其日本在半導體材料具有寡佔地位,未來突破一奈米以下的先進製程,或是化合物半導體等領域時,半導體材料的重要性就提高。

也因此2月26日的化工族群大漲,永光、中華化、三晃聯手漲停板,半導體材料在地化題材在2021年炒作過後,2023年又炒作過一次,不過漲幅就不像2021年那般強勢。

今年化工族群會風雲再起嗎?可追蹤,畢竟今年中小型轉機股的軋空題材特別賣座,就好比神盾即將挑戰歷史新高,在2月5日同集團的安國、安格、芯鼎、迅杰、晶相光等個股大跌封關後,終於2月26日重新轉強,繼安國軋空後,神盾有機會接棒軋空。

融券增股價仍強勢者可追蹤

統計上周(2/19~2/23)集中市場融券增加前十名為華泰2896張、士電1570張、中釉1527張、中興電1362張、豐藝1138張、昆盈977張、矽格964張、輔信793張、鉅祥770張、星通699張。其中士電、中興電、中釉、星通、輔信、昆盈等個股仍強勢。

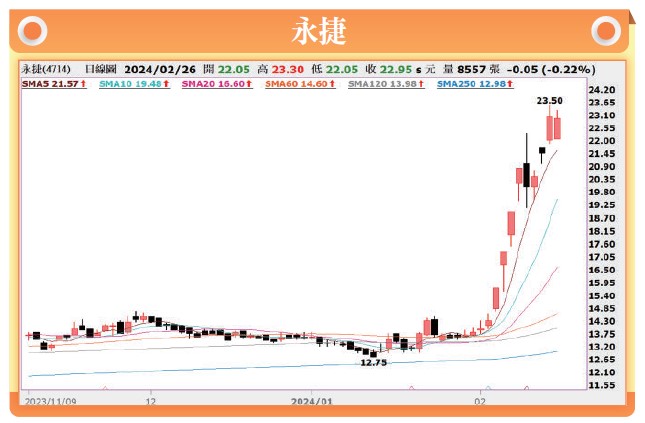

在櫃買市場方面,融券增加前十名為信音4713張、永捷4253張、良維1615張、信立980張、鑫科826張、國統731張、英濟728張、富喬707張、泰谷698張、廣運628張。其中信立、永捷、良維、鑫科、廣運、國統、英濟、富喬等都強勢,可追蹤。