大家耳熟能詳的化學生技醫療股「材料-KY」,全名是「英屬開曼群島商濟南大自然新材料股份有限公司(股票代號4763,以下簡稱材料-KY),公司成立於1999年,隸屬於濟南大自然集團旗下子公司,原本於中國山東從事錦綸空氣變形絲,2005年起改生產醋酸纖維絲束,主要客戶多為香菸廠商或其濾嘴供應商及代理商。公司為全球第五大醋酸纖維絲束大廠之一,產品出口超過五十個國家。

公司於2014年9月在開曼群島註冊,主要營運地區為中國大陸,控股公司地為香港,並於台灣證券交易所掛牌上市。

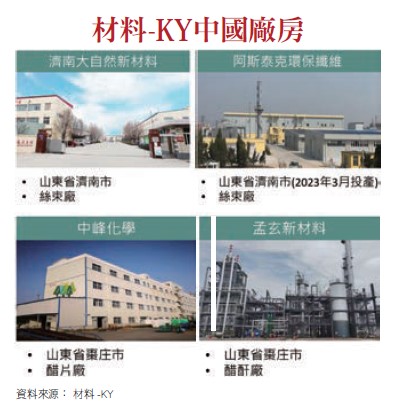

公司廠房

主要廠區分為絲束廠、上游醋片廠、醋酐廠。

.絲束廠

絲束廠有兩個廠區,都位於中國山東濟南市,分別為「濟南大自然新材料廠」與「阿斯泰克環保纖維廠」,員工人數分別為181人、134人,「阿斯泰克環保纖維廠」在2023年3月才投入生產。

.醋片廠

「中峰化學」位於中國山東省棗庄市,員工人數160人。

.醋酐廠

「孟玄新材料」位於中國山東省棗庄市,員工人數42人。

主要產品以及市場概況

公司主要從事醋酸纖維絲束的生產、銷售及研發,其產品近九成應用於香菸濾嘴。

公司為降低絲束生產成本,往上游原料發展,自行生產醋片,醋片分塑料級與紡絲級;紡絲級醋片是絲束的原料,做成濾嘴。

2018年,公司成功跨足上游的塑料級醋片,於山東省棗庄市設立上游醋片廠─中峰化學,並且成功打入義大利市場,塑料級醋片可充分應用於生產眼鏡框架、髮夾、螺絲起子、把手等領域。

另外,公司觸角進入循環經濟發展商機,因應中國醋酸纖維女裝面料需求,已跨足不織布開發與生產,擴增醋酸纖維長絲產能,多樣化布局。

2022年產品營收比重為絲束佔65%,醋片佔31%,醋酐4%。

2023年產品營收比重為絲束佔85%,醋片佔14%,醋酐1%。

經營策略轉變的考量

材料-KY切入長絲的考量基於下列因素:

.中國紡織業發達,人口多,衣服絲料需求大。

.符合ESG的趨勢,長絲係由木漿做成,含碳值為負數;因為木漿在形成過程吸取CO2,含碳值因此為負數。

.以含碳值為負數的絲料,在中國地區混合在石化原料,可以減少碳足跡,將會是一個長期需求與趨勢。

材料-KY是中國地區唯一合法民間絲束廠,經營絲束與醋酸纖維,其他廠商進不來,跨不過這個門檻,具有競爭優勢。

.產品外銷地區

產品外銷地區包括中東,歐洲地區以東歐為主(含俄羅斯、白俄羅斯等),是唯一合法可以銷售到東歐地區的廠商,以及中南美洲(如巴拉圭)等地。

2023年營收、毛利、EPS

.2023年營收成長158%

2023年12月單月營收13.51億元,相較於2022年同期營收YoY成長236.39%,與2023年Q3營收相比,QoQ成長8.57%。

2023年Q4營收38.37億元,相較於2022年同期營收YoY成長212.02%,相較於Q3營收QoQ成長17.64%。

2023年全年營收110.26億元,相較於2022年全年42.69億元YoY成長158.25%。

.Q3毛利成長339%,毛利率逐季成長

2023年Q3毛利20.24億元,相較2022年Q3同期成長339%。

2023年Q3毛利率62.05%,高於Q2毛利率60.64%,以及Q1毛利率54.31%。

毛利率持續上升,係因為絲束與醋片的價格因供需調漲產生的效益顯現。

預估Q4及未來毛利率隨著售價調漲、產能擴增規模經濟效應發揮下將更提高。

.淨利與淨利率

2023年Q3淨利16.39億元,淨利率為50.79%。淨利高於Q2的10.79億元以及Q1的淨利5.22億元。

2023年Q1淨利率35.18%,Q2淨利率46.04%,Q3淨利率50.79%,逐季成長。

2023年Q4營收38.37億元,QoQ成長17.64%,淨利可望比Q3更高。

.EPS

2023年前三季Q3、Q2、Q1每股盈餘19.70元、15.25元、7.44元(追溯前數字)。

截至2023年Q3每股盈餘(EPS)合計39.63元(追溯調整後數字),如上推估Q4淨利高於Q3,則Q4的EPS高於Q3(19.70元),則全年EPS在前三季39.63元,加計Q4高於Q3(19.70元),全年EPS讀者自行加總就得出答案。

.不論毛利、淨利、EPS都是呈現逐季成長的趨勢。

營收大幅成長原因分析

主要產品絲束、醋片,2023年營收大幅成長原因,包括加熱不燃燒菸市場成長、地緣政治衝突與貿易制裁引起的供應鏈移轉、產品價格逐季調漲及原料成本維持低檔等。

.絲束成長原因

絲束成長的原因是因為不燃燒菸市場成長,加上地緣政治引起的供應鏈移轉,材料-KY在俄烏戰爭發生後,因美系廠商退出俄羅斯市場,材料-KY供應市場需求與產能,進而帶動營收成長與未來擴產需求。

由於不燃燒菸所需絲束是傳統菸的1.7倍,如此更增加絲束的需求。

材料-KY是中國境內唯一合法可以外銷到俄羅斯與白俄羅斯的廠商,這兩個地區人口的菸量需求大。

.醋片成長原因

醋片成長的原因是因為中國內需市場(包括膠板眼鏡)供應鏈改變的趨勢,這個長期趨勢支撐材料-KY在醋片營收的成長,以及供需問題導致售價調漲,也是營收成長的原因之一。

產能擴充

透過「增設產線」以及「去瓶頸」方式擴充產能,包括絲束廠擴充、醋片廠擴充以及東南亞設廠。

.絲束擴廠

因應中國絲束市場的需求,材料-KY預計在2024年7月擴廠增加9,000噸產能,擴充後產能為46,000頓,且將於2025年1月再擴增9,000噸產能,合計產能將達55,000噸產能。

.醋片擴廠

醋片的擴產預計在2025年完成35,000噸的產能擴充,擴充後總產能為70,000噸。

.東南亞設廠計畫

公司積極在東南亞洽詢合作夥伴,規劃與四大菸商之一合作,或與東南亞當地第一大菸商合作。目前產能預計15,000噸,因為四大菸商從未有與供應商合作的案例,這項合作確定後將會是一項創舉。

成長動能

.競爭者少

材料-KY絲束廠門檻高競爭者少原因如下:

建廠困難度高及低製造成本優勢、原料取得不易、穩固的客戶關係。

.營收在產能擴充與價格調漲下大幅成長

因為絲束廠競爭者少,且原料取得不易,絲束與醋片價格自2022年Q3起持續調漲,價格調漲持續到2024年,價格更優於2023年;加上產能擴增,經濟規模效應擴大,且原料(醋酸、木漿)成本維持低檔,預期2024年營收在價格調漲與產能擴充下持續高成長。

.原料(木漿)價格下降

2024年簽署的原料(木漿)長期合約比起2023年下降約6~8%,幾乎回到2022年水準。價格下降原因係因為木漿主要用於建築,中國房地產不景氣木漿需求減緩導致價格下跌。

.長絲產能逐步增長

材料-KY在2023年9月開始生產長絲,每月約銷售50~70噸,以每公斤價格7美元估計,月營收大約1,470萬(7×1,000×70×30)元新台幣。

目前產能約800~1,000噸,未來目標達到5,000噸;長絲產能以8,000噸為中長期目標。

.菸草市場發展潛力

根據「世界菸草發展報告」,加熱不燃燒菸(Heat Not Burn, HNB)2019年約153.21億美元,到2022年全球市場已達313億美元,三年成長一倍多。惟HNB僅占全球菸品市場9,120億美元的3.43%,滲透力仍低。

根據「PRNewswire」報告,至2025全球加熱不燃燒菸草製品市場的複合年增長率超過22%。

全球開放加熱不燃燒菸有63個國家,以日本、韓國、歐盟為主,美國僅部分地區開放;中國、印度、巴西等人口較多國家尚未開放,隨著各國逐步開放,未來發展空間仍大,將帶動營收商機。

2024年展望

.營收持續高成長

2024年在價格調漲與產能擴增規模經濟效應下,營收持續高成長。

營收繼續高成長來自於三項產品的需求成長:絲束、醋片、女裝長絲纖維。

.毛利率在經濟規模效應下再提升

絲束價格持續上漲,2022~2023年價格急漲,2024年預估價格緩慢上漲,毛利率在經濟規模效應下,可望更優於2023年Q4(預估62%),往70%靠近。

.EPS成長率高於營收成長率

2024年營業費用相較於2023年減少,資本支出減少,折舊費用減少,加上帳上現金多,每季利息收入約3,000萬元。諸多費用預估減少可望讓淨利率提高,EPS成長率高於營收成長率。