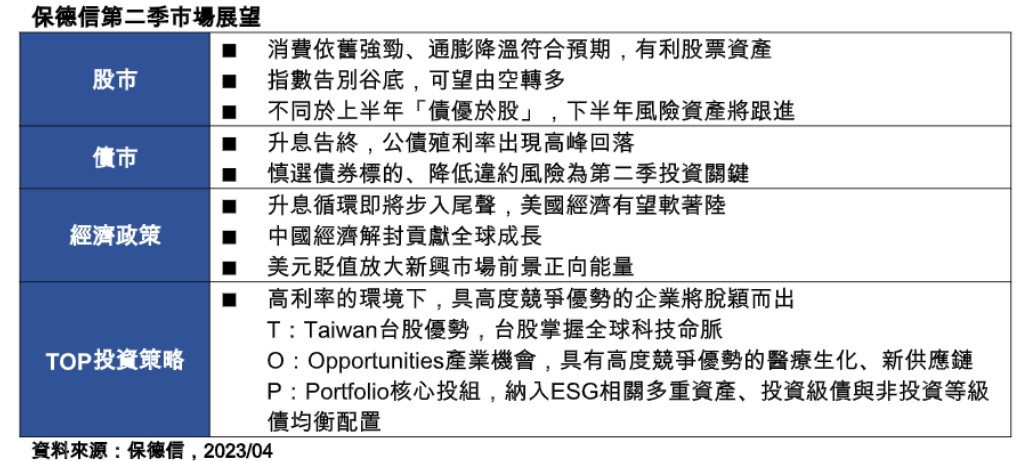

保德信第二季投資展望認為,本季將是絕佳佈局時點,建議優先布局具有成長與利基性的產業與資產,特別是具高度競爭優勢的企業,有望自市場中脫穎而出,投資人不妨透過「TOP」策略,一次掌握台股(Taiwan)優勢、新供應鏈、醫療等具有契機(Opportunities)的成長型產業,而核心資產(Portfolio)則建議以ESG多重資產、投資級與非投等債均衡配置。

保德信市場策略團隊主管葉家榮表示,第二季全球依舊以美國是瞻,從美股、美債、美元走勢來看,市場開始陸續扭轉空頭局勢,包括S&P 500已經回升至短中長天期均線之上,美債利率雖然仍在向上趨勢,但已從高位下滑,再者是去年的強勢美元不再,皆有利於提振市場投資信心。

葉家榮指出,觀察美國消費者物價指數(CPI)呈現連月下滑,自高峰9.1%下降至5%,顯示從去年3月以來19碼的升息出現效果,也讓聯準會表示,這波升息循環已近入尾聲,惟今年不會見到降息,點陣圖終點利率5.1%,並重申經濟仍有機會實現軟著陸。

葉家榮說明,根據IMF預估,今年多數國家經濟動能仍維持擴張,且在油價與通膨下滑之下,全球經濟同步自谷底彈升,包括領先指數PMI綜合採購經理人指數顯示,全球經濟動能已陸續觸底回溫,其中又以新興市場動能強於成熟市場,即使是先前相對保守的歐元區經濟,其綜合採購經理人指數也在服務業動能的率先轉強支撐下,推升指數進入擴張區間。

葉家榮指出,隨著美國利率將見峰值,今年弱勢美元格局將帶動新興市場股市表現潛力,搭配中國解封、經濟重啟,目前中國民間儲蓄率來到2009年以來高點,大量的超額儲蓄將成推動今年消費成長的動力,新興市場率先受惠,也因此吸引國際資金今年起陸續回補新興市場。

葉家榮認為,看好第二季起全球經濟出現投資曙光,且下半年經濟有望重啟成長,此時優先布局具有成長與利基性的產業與資產,將是搭上下半年股票與債券等風險性資產成長的好時機,特別是具高度競爭優勢的企業,有望自市場中脫穎而出。

看好下半年風險性資產的彈升契機,葉家榮表示,從1950年統計至今,當S&P 500指數在第一季沒有跌破前一年12月的低點時,即可視為一個看漲信號,而今年首季美股低點3808點,高於去年12月的3783點,投資人不妨透過「TOP」策略,全方位替資產優先卡位。

看好下半年風險性資產的彈升契機,葉家榮表示,從1950年統計至今,當S&P 500指數在第一季沒有跌破前一年12月的低點時,即可視為一個看漲信號,而今年首季美股低點3808點,高於去年12月的3783點,投資人不妨透過「TOP」策略,全方位替資產優先卡位。

葉家榮指出,首先是以T(Taiwan)掌握台股優勢,看好終端產品的半導體含量不斷提升,各國強化基礎建設與需求推升產品價格走揚,主計處預估2023第2季貿易出口總額將終止連三季度下滑,並重返擴張軌道。此外,受惠於全球對於AI趨勢、雲端服務、資料中心需求支撐,預期今年台廠伺服器獲利可望再創新高。

再者,葉家榮說明,O(Opportunities)是挑選具有競爭優勢的成長產業,特別是醫療生化、新供應鏈兩大主軸。醫療方面,全球醫療花費占GDP比重,以美國高達近20%居冠全球,且持續保持成長趨勢,開發中國家中國、印度則分別僅有5.4%、3%,預期在人口老化、經濟成長等環境下,都將持續支撐醫療支出的長期成長趨勢;至於新供應鏈,則直接受惠於生成式AI所帶動的雲端商機,以及有政策支持的電動車、綠電等長期成長產業。

至於核心配置上,葉家榮建議透過P(Portfolio)布局ESG多重資產、投資級與非投等債均衡配置。面對即將來到的2030碳排減半,以及2050的淨零碳排,能掌握食衣住行各層面減碳技術的企業,投資機會將炙手可熱;債市則可均衡配置於投資級債與美國非投資級債,透過選債創造成長契機。