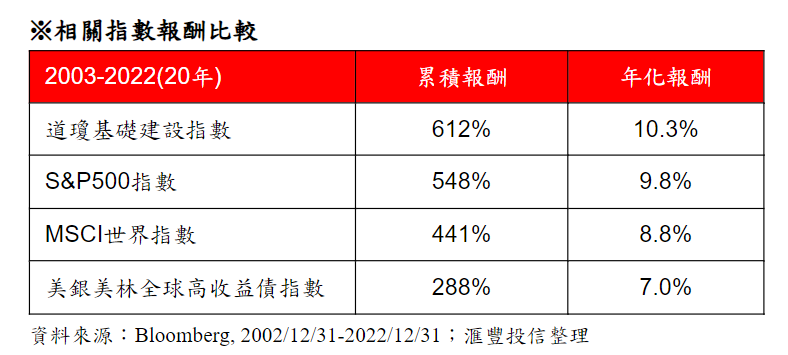

通膨居高不下,具有抗通膨特性的基礎建設,成為投資熱門主題,法人檢視道瓊基礎建設指數自2003年成立至2022年,報酬率達612%,遠遠超過S&P 500指數64%、MSCI世界指數171%;基礎建設股利率去年達4%,也勝過MSCI世界指數的2.47%,表現也讓投資人眼睛為之一亮。

看準基礎建設商機與投資人需求,滙豐投信將推出全球基礎建設收益基金,21日正式展開募集,將投資於全球各地基礎建設及相關營運的公司,包括通訊服務、能源基礎建設、大眾運輸、公用事業例如水電與再生能源。

該檔基金將從600家公司中,精選出35-40檔公司,作為投資組合。成立日起90天後首次充分配發閉鎖期內息收。

值得一提的是,該檔基金的投資顧問團隊是滙豐投資管理的全球基礎建設投資團隊,這是2022年3月,滙豐重金邀請了AMP資本全球上市基礎建設資產團隊主管Giuseppe Corona加入,帶領團隊採取倫敦、雪梨雙核心運作。該團隊加入後,隨即發行了滙豐第一檔全球上市基礎建設股票基金,資產規模由2600萬美元快速成長到去年11月的6.3億美元。

滙豐投信也特別邀請到該投資團隊主管Giuseppe Corona來台,分享對市場的看法。他指出,全球上市基礎建設是公開市場中一個快速成長的利基市場,投資範疇的市值自2010年至2021年已成長一倍,且全球上市基礎建設股票相較於全球股票展現出防禦性的特性,因為很多是許特行業,例如水電瓦斯等,這些公司的股利與配息穩定,進可攻退可守。

他強調,當全球人口激增,不少問題也隨之浮現,除了缺水、缺電、缺資源之外,交通、網路塞車的情形可能更為嚴重,鐵路、公路、機場等基礎建設腳步必須跟上。基礎建設資產因投資金額龐大,多數為寡占或獨占,因此日日滲透到每一個人的生活。

Giuseppe說明,為了應對疫情對經濟的打擊,各國政府推出了龐大的財政政策,而基建往往被視為提振經濟增長的有效措施之一。例如美國便將投入2.6兆美元發展基礎建設,全方位地升級、維修或更換老化各種基建,例如道路、橋樑和供水網絡等。

此外,歐洲推出的綠色協議,則旨在向零碳排放的未來進發。歐盟委員會預計將投入4兆5,000億歐元的資金加速投入能源轉型與基礎建設,推動眾多基建項目在數年內完成,將惠及再生能源和電網基建。

滙豐全球基礎建設收益基金經理人劉柏廷指出,基礎建設具有人人都需要的特性,加上聯合國預估人口將在2050年激增至近100億的此一爆增趨勢下,需求會只增不減;其次,基建設施是整個社會得以正常運作的根本,無論經濟環境順逆與否,基建設施都在保障全球數10億人的生活,正正是這種穩定性,使得基建行業有望成為通膨升溫下的防守型工具。

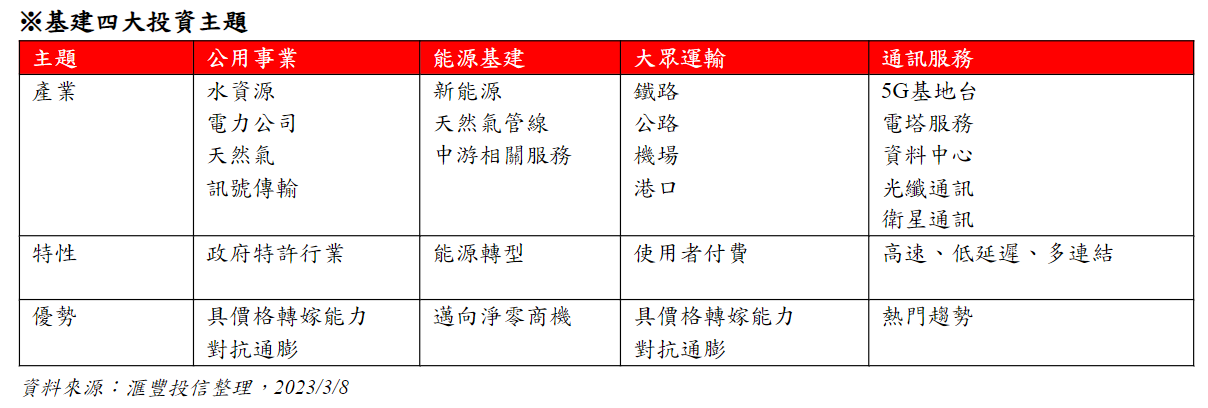

劉柏廷分析,隨著全球疫苗接種率進一步上揚,多個國家已開始重啟經濟,對於交通運輸的基建需要也預計隨之增加。而即使撇除在短期內振興經濟的需要,長遠而言,全球各地也有增加基建支出的長期需要。在眾多基建的類型中,他認為最具長遠投資潛力的四大主題包括公用事業、能源基建、大眾運輸及通訊服務等。

滙豐投信投資長韋音如表示,基建行業具備相較穩定的現金流,在景氣衰退時營運仍相較穩定,而經濟轉好時,基礎建設營收也會隨之回升。將基礎建設納入投資組合、可望為投資人創造新收益;依據統計,道瓊基礎建設指數自2003年成立至2022年,報酬率達612%,超過S&P 500指數64%、MSCI世界指數171%、美銀美林全球非投資等級債指數324%。

滙豐投信投資長韋音如表示,基建行業具備相較穩定的現金流,在景氣衰退時營運仍相較穩定,而經濟轉好時,基礎建設營收也會隨之回升。將基礎建設納入投資組合、可望為投資人創造新收益;依據統計,道瓊基礎建設指數自2003年成立至2022年,報酬率達612%,超過S&P 500指數64%、MSCI世界指數171%、美銀美林全球非投資等級債指數324%。

韋音如表示,以中長期而言,基建類股持續有動能支持,例如各國的能源轉型政策,甚至是去全球化帶來的製造業轉移,各國政府為了確保供應鏈安全,紛紛加速基礎建設,加上通膨可能長期維持高檔,都可能延續基建類股的長期優勢,使得基礎建設基金,在當前市場背景下,更具投資吸引力。

滙豐投信指出,相對全球股市,基礎建設產業是相對較低風險性、低波動度的選擇,基礎建設不僅可佈局具「防禦」特性的受政府監管之公共事業,更可擁抱具有「攻擊」特性連動全球經濟成長的成長性產業,看好大眾運輸如公路和機場,除考量抗跌的防禦性資產外,同時也集中在通訊方面的5G題材以及公用事業能源轉型,預期能從中推升基礎建設的投資潛力。 滙豐投信指出,基建基金聚焦逆全球化與能源轉型商機,橫跨多元產業領域,對於渴望收益機會又能承擔適度風險的投資人而言,可考慮前進基建投資題材,以掌握基建新浪潮下的投資契機。