─第七波信用管制 貸款成數已降無可降

─港、星壓抑措施可供參考

自從2018年台商回流之後,房價飆漲趨勢變本加厲,其中尤以排隊買房、紅單炒作最令主管機關頭痛,自此之後中央銀行雖逐漸緊盯炒房動向,並且在2020年12月8日祭出第一波選擇性信用管制措施,惟效果並不彰顯,投機炒作之風繼續延燒,央行遂於3月19日再次推出第二波選擇性信用管制措施,進一步限縮房貸,惟房價仍持續飆漲。

其後央行陸續祭出選擇性信用管制,截至2024年9月20日已連續祭出七次選擇性信用管制,雖然從內政部發布的房價指數,仍未見房價大幅下跌趨勢,惟就市場實務現況加以檢視,整體房市在逐漸進入交屋高峰期,加以房貸緊縮情況下,尤其是第七波選擇性信用管制已至空前嚴厲程度,再加上超額供給愈來愈明顯,市場景氣必然也會隨之逐漸呈現低迷走勢!

此一議題只要詳細了解以下有關第七波選擇性信用管制貸款限縮之後的房地交易萎縮情況,即可得知景氣動向的真實答案!

1.公司法人購置住宅貸款、自然人購置高價住宅、第3戶以上購屋貸款、餘屋貸款均調降至3成,並且無寬限期。

以下再將台灣歷年房地稅制改革日程與主要內容彙整如表一,以供參考。

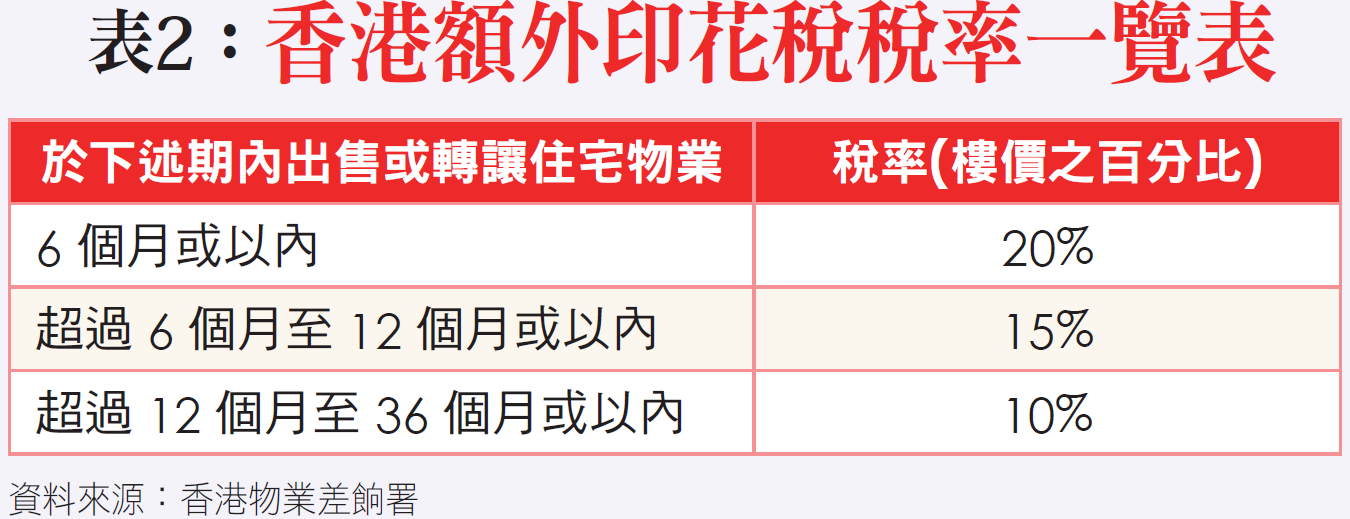

一、香港額外印花稅機制(SSD,Special Stamp Duty)

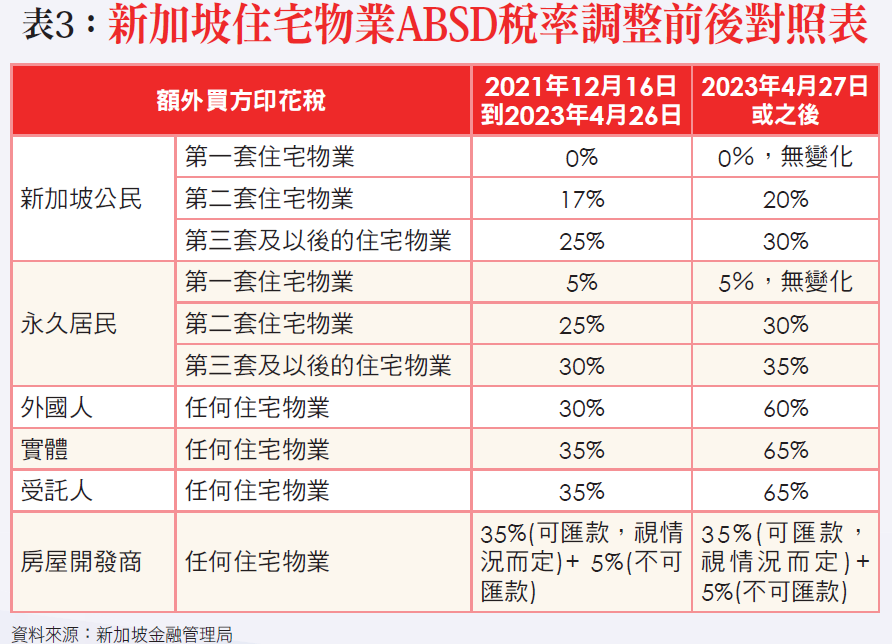

二、新加坡「可持續性房地產措施」(Measures for a Sustainable Property Market)

除香港2010年公布實施之額外印花稅(SSD,Special Stamp Duty)(詳請參閱表二),可供為參考,並積極研擬一套既能彈性運用又兼具可伸可縮,不必經由修法即可隨時推出之適用於國內房市壓抑投機炒作之輔助措施。

3.公民購買第3(含)套以上房屋:印花稅從25%,調高至30%。

6.永久居民購買第3(含)套以上房屋:印花稅從30%,調高至35%。