聯準會9月啟動降息,且今明年仍有降息空間,也讓一些對利率敏感的產業直接受惠,像是過去在升息階段,評價被低估的公用事業基建類股,今年下半年開始補漲,連漲3個月,提前反映降息利多,另外,不動產、必須消費、電信等產業與美債殖利率成相反走勢,反映利率下行時,這些產業的表現往往能優先受惠。

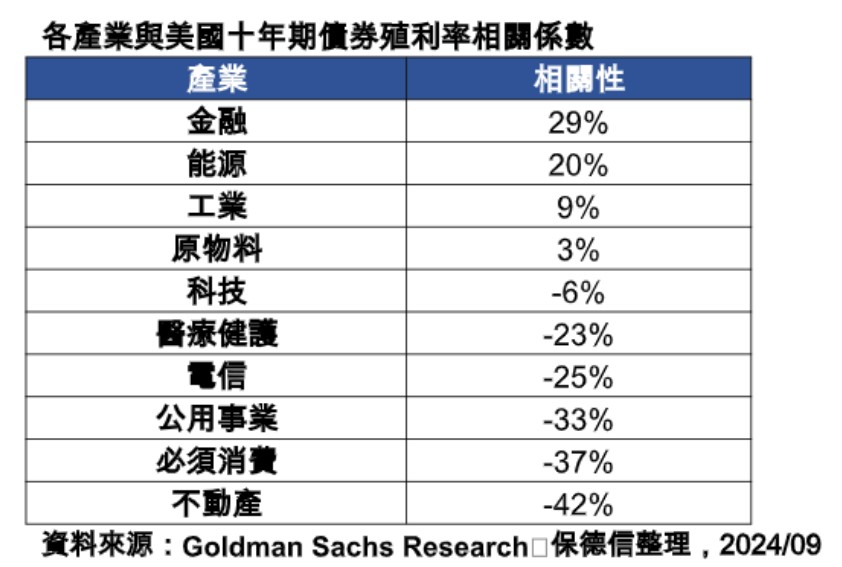

保德信指出,盤點各產業與美國十年期債券殖利率的相關性,以不動產的關聯度最低,看好利率下滑將大幅降低不動產與公用事業的融資成本,有利相關企業獲利成長,因此今年來包括不動產、公用事業屢屢獲得市場上調獲利預期。

PGIM全球精選不動產證券基金產品經理張國揚表示,歷史資料顯示,包括不動產、公用事業、必須消費、電信等產業與美債殖利率成相反走勢,反映出當利率下行時,這些產業的表現往往能優先受惠;

事實上,統計自2000年以來三次聯準會停止升息後1年、2年、3年及5年期間,REITs平均報酬率皆有雙位數以上的表現,但從本次升息循環最後一次升息起算,REITs成長性明顯不如歷史均值,統計,預期降息啟動後的後續補漲空間大。

張國揚說明,由於這波全球多頭期間REITs漲幅相對落後,目前REITs與S&P 500指數的相對本益比,低於近10年平均值接近兩個標準差,本益比相比大盤明顯折價,眼見未來利率環境有利於不動產業企業獲利,現在正是良好切入相關類股的時機。

張國揚分析,除了降息帶來的優勢,不動產在高齡化住宅成長、AI需求帶動資料中心需求上升等趨勢之下,相關REITs更受到資金矚目。看好資料中心的需求高速成長,美國雲端四巨頭微軟、Google、Meta、亞馬遜持續擴大AI及雲端服務的投資金額,最新數據顯示,全球資料中心新增租賃規模自去年下半年出現爆發式成長,並於今年上半年創下歷史新高紀錄,預期在AI軍備競賽延燒之下,資料中心REITs將持續受惠。

高齡需求住宅方面,張國揚指出,已開發國家大多面臨不可避免的人口老化趨勢,以美國為例,過去10年80歲以上人口年複合增長率約為1.5%,但自2024至2030年年複合成長率將加速上升至4.5%,預計到了2030年,美國高齡人口將逼近2000萬人的水準,推升市場對於高齡住宅的需求快速攀升;然而從供給面的角度來看,目前高齡住宅庫存不足現有供應量的1%,顯示供給嚴重不足,有利於維持其租金價格。

張國揚認為,看好不動產現金流相對穩定、REITs營業收入成長具備抗景氣循環特性,現階段還有REITs子產業成長的優勢契機,投資人不妨透過分散投資、靈活操作方式,達到降低投資組合風險,並網羅全球各類不動產商機。

第一金投信統計今年以來,漲幅前五大版塊,在第三季出現轉變,公用事業、不動產、工業、原物料與金融等,漲幅在10%至20%間,大幅領先過去一季科技版塊僅1%左右的漲幅表現。

第一金全球水電瓦斯及基礎建設收益基金經理人林志映強調,美國經濟偏軟著陸,市場自下半年開始預期降息後,帶動防禦類股評價重估上調,公用事業基建類股強勢補漲,市場預期聯準會今、明年仍有3碼至6碼的降息空間,公用事業基礎建設補漲行情持續可期。

林志映指出,過去在升息循環過程,運用財務高槓桿的公用事業及基礎建設產業,一方面存在利息、成本負擔上揚,對獲利造成影響;同期間低風險資產如公債收益率攀升,造成收益需求資金轉移,但在迎接降息循環的同時,公用事業個股可望強化獲利與現金股息配發能力,強化投資價值,推升股價持穩上揚,投資吸引力大幅提升。

兩黨選情膠著,市場關注美國選情變化也可能影響基礎建設與能源產業後市造成的影響,林志映指出,目前支持度略超車的美國民主黨總統候選人賀錦麗,對清潔能源政策採開放支持態度,對公用事業與再生能源長期趨勢正向,此外,她也更加傾向延續拜登政府的基礎建設法案等,推動交通運輸網絡升級、基礎建設汰換等,將更能支撐基礎建設股價成長動能。

第一金投信提醒,美國11月5日大選舉行前、日本10月27日國會改選、中國雙率雙降政策等,都可能帶來資金版塊挪移震盪影響,金融市場若遭遇較大不確定性、震盪波動,公用事業在評價相對低估、股息收益相對穩健下,更能發揮防禦型投資價值。