(中央社訊息服務20240730 16:14:12)

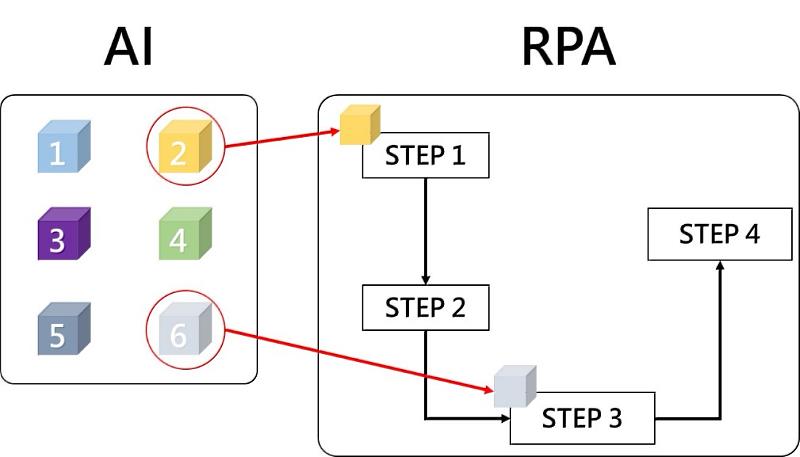

面對科技日新月異,銀行亦積極投入數位轉型滿足客戶不斷變化的需求,其中將自動化與智慧化導入金融服務,不論是導入機器人流程自動化(Robotic Process Automation, RPA)或導入人工智慧(Artificial Intelligence, AI),皆能有效地降低人為錯誤、優化業務流程,提高作業效率,提升自身競爭力。應用自動化與智慧化的基礎穩健後,將此兩項技術融合,實現「智慧流程自動化」(Intelligence Process Automation, IPA)架構,AI讓RPA服務由點到點進化成為端到端,擴大原有的效能,創造更大的商業價值。

IPA市場規模日益擴大,成為金融業未來發展趨勢

根據SNS Insider報告,在營運效率和監管合規性需求的推動下,2022年IPA市場規模為139億美元,預計到2030年將擴大到 370.8億美元,代表著IPA將進入一個快速發展的階段,金融業未來勢必將邁入此科技領域。

目前金融業應用IPA之趨勢方向從前端面對客戶服務,到後端客戶管理或內部協作,可分為下列六種應用場景:

一、服務申辦應用

例如:貸款或信用卡申請,辨識證明文件再根據申請人的數據和信用評分自動生成核決決策,加速KYC和風險評估,自動化完成申辦流程並通知客戶。

二、智能客服應用

例如:透過客戶通話或文字內容,直接執行客戶金融應用服務。為客戶提供開戶、關閉、更新和狀態檢查的自助服務選項。

三、貿易金融應用

例如:自動學習並辨識各國各式貿易文件,確保國際間貨物交付和付款資訊,準確地處理擔保信用狀或銀行保證函等,縮短國際間金融貿易時程。

四、風險合規應用

例如:自動監控識別異常情況或可疑交易活動,提供即時的威脅警報及推薦採取之風控措施。確認後,立即啟動相關風控措施,確保客戶帳戶安全。

五、客戶經營管理

例如:自動監測客戶黏著度,降低至一定分數即啟動對應的線上或線下建議作法,提高客戶保留率。

六、跨部協作管理

透過自動化數據蒐集,呈現不同部門之間的即時訊息和協作效率,找出流程斷點並提供優化建議,提高整體效率。

金融業導入IPA後,自動化和智慧化融合後的極大價值在於擴大服務規模與效率,但即便如此,目前IPA技術確保一定可控性。特別是在關鍵流程中,人工檢核機制仍然不可或缺。因此導入IPA技術的同時,持續完善人工檢核機制,以確保自動化流程的安全性和可靠性,並致力於為客戶提供更安全、更便利的金融服務。

作者: 財團法人資訊工業策進會 金融科技中心 林孝鴻 資深商務經理

參考資料來源: 1.https://medium.com/@reportprime04/intelligent-process-automation-ipa-market-share-evolution-and-market-growth-trends-2023-2030-4cdfa0d64ece 2.https://finance.yahoo.com/news/intelligent-process-automation-market-surpass-145300298.html

3.https://www.find.org.tw/index/indus_trend/browse/5116a17f8b61a097707367eb70db0c2c/