(中央社訊息服務20240321 11:52:41)

產業創新是帶動整體產業升級的重要推手之一,為了減輕企業負擔並帶動產業轉型,大部分的產業創新條例(《產創條例》)紛紛延長優惠期限至民國118年12月31日,希望藉由各項租稅的優惠措施,幫助企業持續發展,提升整體競爭力。勤業眾信聯合會計師事務所稅務部資深會計師張瑞峰今(21)提出重點解析,提醒善用租稅優惠省荷包之道。

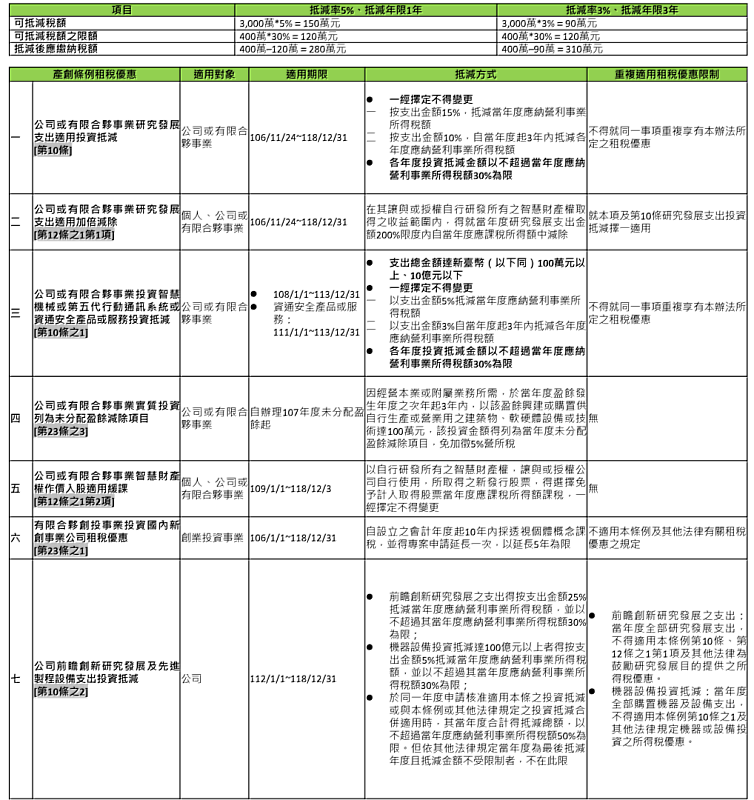

張瑞峰指出,目前常見的產創條例租稅優惠主要包括:一、公司或有限合夥事業研究發展支出適用投資抵減〔第10條〕;二、公司或有限合夥事業研究發展支出適用加倍減除〔第12條之1第1項〕;三、公司或有限合夥事業投資智慧機械或第五代行動通訊系統或資通安全產品或服務投資抵減〔第10條之1〕;四、公司或有限合夥事業實質投資列為未分配盈餘減除項目〔第23條之3〕;五、公司或有限合夥事業智慧財產權作價入股適用緩課〔第12條之1第2項〕;六、有限合夥創投事業投資國內新創事業公司租稅優惠〔第23條之1〕;和七、公司前瞻創新研究發展及先進製程設備支出投資抵減〔第10條之2〕。

@

產創條例常見租稅優惠彙總

產創條例常見租稅優惠彙總

張瑞峰表示,產創條例提供多項租稅優惠措施以促進產業創新、提升產業競爭力,營利事業應經常檢視自身經營情況與條件,善用這些租稅優惠以節省荷包,並注意相關規定及限制,以免讓自身權益受損。

舉例說明,甲公司為加工業廠商,在112年9月購置智慧機械3,000萬元,並於113年1至5月間於經濟部建置之申辦系統上傳投資計畫及申請適用投資抵減之支出項目有關證明文件,完成線上登錄申辦作業。因甲公司112年度營利事業所得稅結算申報應納稅額為400萬元,依下例限額計算選擇抵減方式,以抵減率5%較佳,抵減後應繳納稅額為280萬元。甲公司應留意前項抵減方式應於辦理當年度營利事業所得稅結算申報時擇定,且在當年度結算申報期間屆滿後不得變更。

另外,甲公司在申請適用投資智慧機械或第五代行動通訊系統支出投資抵減,倘同時符合產創條例第23條之3適用要件,其投資金額亦得依規定列為計算未分配盈餘之減除項目。