美國聯準會今天宣布利率維持不變,是連續第5次凍漲,維持23年來的最高利率水準,同時也維持今年降息3次的預測。對此,剛從美國來訪的富蘭克林坦伯頓集團的2位基金經理人認為符合預期,研判最快9月會開始降息,看好債市有罕見的投資機會,有機會讓收益率與資本利得都有所獲。

一如市場預料,美國聯邦準備理事會(Fed)今天再度宣布利率按兵不動,維持5.25%-5.5%,這是繼去年9月宣布不升息之後,連續第5次不調整利率(2023年的9月、11月、12月,以及2024年1月)。

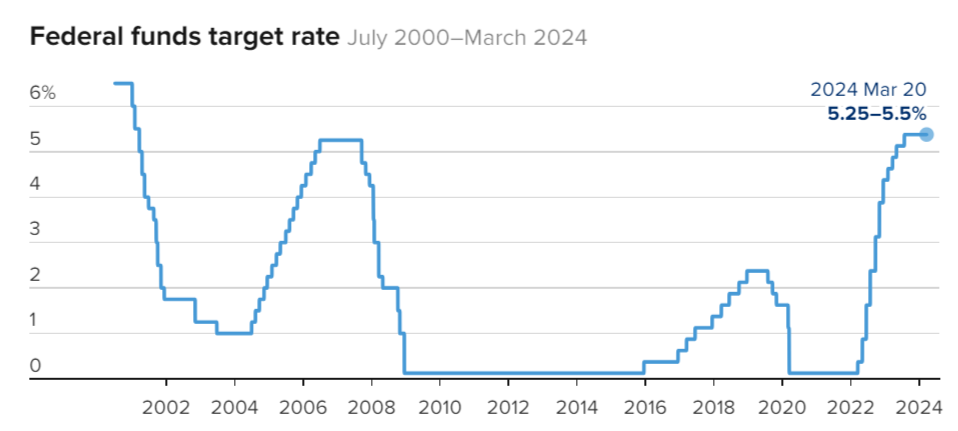

回顧聯準會從2022年3月以來,已經升息11次,累計升息21碼,或5.25個百分點(如下圖,翻攝CNBC官網)。

根據《CNBC》報導,聯準會主席鮑爾表示,如果經濟持續成長,仍打算在今年底前降息。一旦成真,這將是 2020 年 3 月以來的首次降息。

鮑爾也表示,就業市場並不會引起人們對通膨的擔憂,因此勞動市場的持續走強,不會成為延後降息的理由。

不過,鮑爾也說,通膨有時會逐漸下降至 2%,但聯準會不會對這兩個月的數據反應過度,也不會忽視它們。

聯準會宣布利率不變後,美股道瓊指數上漲 401點,漲幅1.03%,收在 39512點,再創歷史新高,標普 500 指數上漲0.89%,收5224點,首次突破5200點關卡,也創歷史新高;那斯達克指數上漲 1.25%,收在 16369 點。

富蘭克林投顧表示,今年股債雙市都是機會盎然,但鑒於波動度升高,選股擇債將是創造超額績效的關鍵;此外了解國內投資人對收益領息的重視,特別邀請富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克與富蘭克林坦伯頓精選收益基金經理人班傑明.克萊爾來台, 親自解析不可錯過的投資契機與箇中風險,以及兩大基金如何在維持績效的同時,兼顧滿足配息收益的心法。

穩定月收益基金經理人愛德華.波克(如上圖,記者李錦奇攝影)指出,原先對抗高通膨的貨幣政策,因有強韌的經濟支撐聯準會得以維持利率水平一段時間,並等待適當時機再審慎降息,等於提供一張不須急於升息的通行證,未來幾年,利率將逐步往下,為債市帶來多頭契機。

愛德華.波克分析,有兩大因素看好債券資產,一是「利率維持高檔為債券總報酬加分」,二是「股票盈餘殖利率相較於債券殖利率持續下探」。

依歷史資料估算,各債券指數殖利率同步下降1個百分點時,依債券殖利率、凸性與存續期估算,美國公債、投資級債與非投資級債都有1成以上的總報酬,又以投資級債近13%的表現空間最為出色。

再者,比較史坦普500指數盈餘殖利率與美國複合債殖利率,顯示債券正處於近20年來最具吸引力的時刻,此外美國投資級與非投資級債現今殖利率分別為5.12%與7.86%,高於疫情前十年平均的3.41%與6.69%;價格則皆約落在92,也是低於疫情前十年平均的107.12與99.88,殖利率高、價格低造就債市收益與總回報雙重利多。

穩月收基金目前配置比為債六股四,其中廣泛持有逾200檔債券,鑒於現階段市場利率波動較高,相對以短中天期債為多,較長天期債則審慎佈,整體持債平均存續期約5.5年,積極爭取潛在資本利得機會也同時控制波動風險

富蘭克林坦伯頓精選收益基金經理人班傑明.克萊爾(如上圖,記者李錦奇攝影)分析,聯準會這次不降息,到底何時降息,沒人知道,他個人認為最快可能9月降息。

富蘭克林坦伯頓精選收益基金經理人班傑明.克萊爾(如上圖,記者李錦奇攝影)分析,聯準會這次不降息,到底何時降息,沒人知道,他個人認為最快可能9月降息。

經理人班傑明.克萊爾表示,現今債市擁有「墊高的債息」與「貨幣政策助攻」雙利基, 目前各債券利率普遍高於2007年以來平均,例如高評級綜合債券指數到期殖利率已脫離十多年來的低檔區,來到4.59%,美國公債和抵押債等高品質債殖利率更到達罕見的高水準。

此外,激勵債市的主因還有貨幣政策的助攻,統計過去四次聯準會停止升息後的綜合債指數表現,六個月和十二個月平均各上漲7.12%、11.56%;歷史經驗亦顯示,殖利率下滑時有助債券資本利得機會,例如1976年以來十次殖利率自高點下滑的區間(平均28個月),彭博綜合債指數平均年化報酬率高達15%。

富蘭克林坦伯頓精選收益基金,匯集集團各類債券專家觀察並由富蘭克林坦伯頓固定收益團隊投資長桑娜.德賽(Sonal Desai)領軍操盤,近2年的累計績效12%, 勝過環球債券美元型基金的平均6.49%績效,也勝過參考指數;彭博美國綜合債指數的5.18%。

富蘭克林投顧表示,隨著聯準會準備進入降息循環,揭開債市多元生機,同時股債連動逐漸脫鉤,其互補價值重拾重視,歷史經驗也顯示,平均而言債券的波動性低於股市,以及當市場波動時能發揮穩定投資組合的功效,透過經理人主動式管理,富蘭克林坦伯頓穩定月收益基金與富蘭克林坦伯頓精選收益基金竭力擴大收益來源機會,投資人可以此打造「雙收益」,扎穩核心資產表現。

國泰世華銀行則認為,若未來通膨降速符合預期,有望於今年6月開始降息,並於9月及12月續降,全年降息3碼;歐美6月有望同步展開降息,日本短期再升息機率不高,以避免衝擊經濟復甦,並維持弱勢日圓在現階段的優勢。

從利率點陣圖來看,美國明(2025)年降幅由4碼減為3碼。

~股市:近期在AI類股的漲勢驅動下,市場多頭情緒升溫,帶動美股屢創新高,惟短線漲幅過猛,加上公債殖利率近期在相對高位,恐加劇股市波動。長線隨AI需求的激增,預期企業營收將持續成長,加上美聯準會(Fed)將開啟降息循環,有利長線股市動能。

~債市:今年大方向將走入降息,若近期美國公債殖利率有所彈升,可視為高利尾聲下的布債良機。對於重視長期穩定現金流的投資人而言,宜逢高鎖利,追求穩定息收,預期美國公債殖利率今年在4%偏上震盪,明年趨向3.5-4%區間。

~匯市:隨市場回歸今明兩年各降3碼的預期,美元維持高位震盪。後續若更加確定美聯準會啟動降息循環,美元將稍趨貶勢,幅度將視未來降息步伐速度而定。