勤誠興業股份有限公司(股票代碼8210,以下簡稱勤誠)成立於1983年,是機架式、塔式伺服器及個人電腦機構方案的設計及製造先驅。脫純機殼的概念,以系統的角度開發伺服器機殼,發展機電整合使產品具備伺服器準系統的能力,成為全球雲端產業機電整合解決方案的領導品牌。

核心競爭優勢

勤誠專精於提供機架式、塔式伺服器、儲存伺服器及個人電腦機殼整合方案,以機電整合能力為後盾,在產品研發、製造服務、商業模式上的不斷前進與創新,以「Chenbro」自有品牌行銷全球。並以「內建無限制,外殼唯勤誠」為目標,提供客戶多元的伺服器機殼解決方案,滿足市場應用需求。

勤誠專注深耕JDM/ODM、OTS標準品、OEM Plus三種服務模式,並進一步強化企業核心價值、提升營運效能、精準掌握雲端、AI商機。依據市場最新的技術及趨勢與客戶共同設計開發,推出新世代Intel、AMD伺服器平台機殼解決方案。勤誠著重整合內外部資源,強化與系統廠、供應商及科技大廠結盟的合作關係,打造完整的生態鏈,正因能堅持創新與持續投資,勤誠以快速、靈活及優質的服務在全球客戶中贏得高度評價。

公司廠房位置與策略布局

勤誠企業總部設於台灣台北,在美國、英國、德國及中國皆設有分公司,並在台灣及中國設有工廠。

.公司廠房布局

五股廠區是原有的工廠,租約即將到期;公司考量擴充產能,投資新廠,因此資本支出將會增加。

嘉義新廠房已經逐漸上路,2023年第一季到第三季已攤提二億元資本支出。

.北美廠區

公司規劃在美國地區建NCT廠,北美地區廠區考慮在地化基礎建設,以及自動化設備,需要一到一年半的時間才能夠建設完成上路。

.新興市場廠區

另外尋求第三地區新興市場的生產基地,第三地區長期的佈局是長遠的考量;廠區的選擇考量三項因素:

1.謹慎選擇當地合作夥伴,2.當地合作夥伴能夠技術移轉;3.可以運用當地夥伴優勢與資源。

勤誠擴大廠房的設置,是基於分散風險的需要,採取主動式風險控管的策略,並未受到美系客戶要求;且基於風險分散控管,調整單一客戶的營收占比。

技術研發

在技術研發有兩項佈局:1.模具研發實驗室;2.前瞻研發中心。

一、在模具方面,2023年10月成立模具研發實驗室,強化模具產品研發,以多元產品方向,引進AI,以及人才訓練;以數位化,以及發展模具產業作為模具研發實驗室的使命。

二、前瞻研發中心與金屬中心合作,在市場以及技術面加強合作,將產品從研發轉為市場需要的產品,並開發成量化產品,提高模具品質以延長模具壽命;並在液冷散熱解決方案合作研發。

產能利用率

2023年整體產能利用率不算高,但是剛上路的嘉義新廠房產能利用率高達70%。

營收來自於O DM、OBM、O E M的比例分別如下:

ODM:60~65%

OBM:20~25%

OEM:10~15%

垂直整合規劃

勤誠對於非自製的原料、產品,以提高自製率方向尋求合作夥伴。考量美系客戶的需求,以及優化工廠產能的目的,以小額投資或合資企業模式與合作夥伴策略聯盟,係做垂直整合的策略考量。

AI佈局與效益

AI營收占比在第四季已經達到60~70%。AI產品複雜性較高、困難度高,大多是高階的應用,因此平均單價(ASP)比較高,毛利率高,也提高整體毛利率。

2024年AI的訂單延續2023年第四季訂單,在手AI專案持續增加,AI訂單逐季持續增加,再加上舊庫存去化中,目前尚難估計會成長到多少。

2024年AI是成長驅動力,預期上半年緩慢成長,冀望下半年是爬坡式成長。

.美中AI需求

美國CSP大戶持續對AI下單,需求持續成長。

中國地區AI屬於高優勢產品,但受到中美晶片禁令影響,需求量尚無法估計。

中美晶片禁令的因應,以優化產品,並布局第三方作為因應策略。

.AI營收占比

2023年第四季是全年營收高峰,訂單效應將延續到2024年第一季。

AI營收全年占比30%,第四季占比有60 %~70%。

雖然晶片禁令嚴格,有影響訂單並沒有減少,但由於禁令嚴格實施,AI的營收占比大多以美系訂單為主;2024年業績將會有更多中系AI訂單。

因為AI的加入生產銷售,平均單價高,所以毛利率也提高。

.邊緣運算的進度

通用伺服器已開發完成,因為景氣不好需求少,等待景氣復甦再切入;對邊緣運算(Edge Computing)已開發,等周邊布局完成,再一併導入邊緣運算。

通用設計CPU開發

通用CPU的開發,已經有進行開發完成。但由於全球經濟軟著陸,終端需求少,再加上舊機種與新機並存銷售,等待市場復甦時機切入。

預期2024年通用型CPU上半年成長緩慢,下半年可以比較快速成長。

2023年美國CSP大廠高階的貢獻比較明顯;中國的高階是有貢獻;新專案持續在投資與發展。

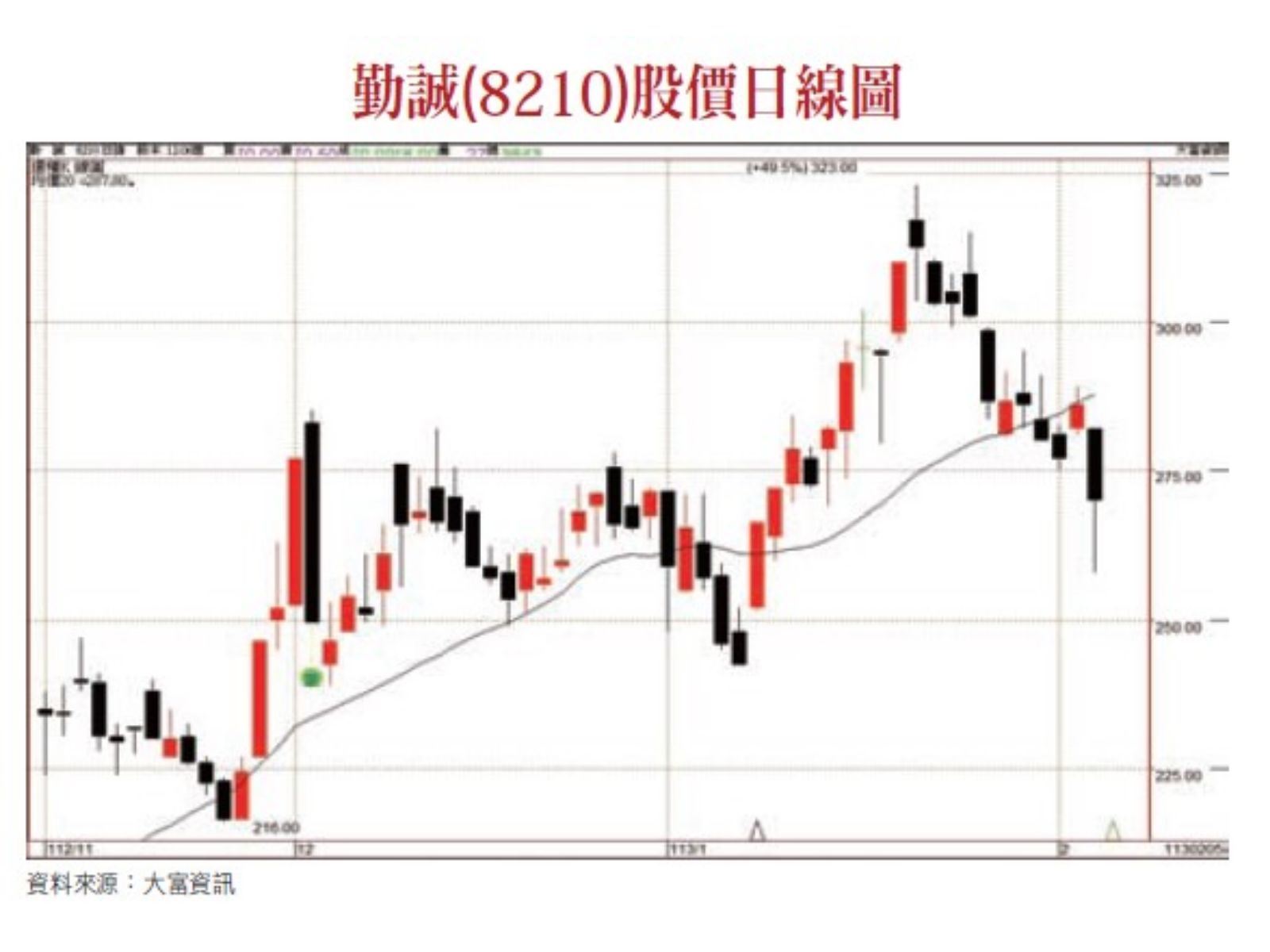

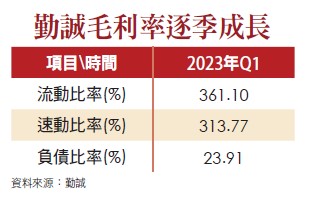

2023年營收、毛利率、EPS

.營收下半年比上半年亮眼

2023年營收112.47億元,相比2022年營收105.58億元YoY成長6.53%。第四季營收47.29億元是全年最高,QoQ成長100%。

.毛利率逐季優化

毛利率方面,第三季毛利率23.76%,優於第二季毛利率23.59%,更優於第一季16.47%;毛利率逐季成長,預期第四季毛利率也很好。

2023年累計第一季到第三季毛利率已經上升到21.9%,優於2022年、2021年,顯示公司經營階層落實優化毛利率的目標逐季達成。

從附表可以看出,從2023年第二季開始,不論營收、毛利率、EPS,已經有明顯成長,優於第一季表現。

毛利率逐季提升的原因

受惠AI產品加入,AI產品複雜度高、困難度高,平均單價比較高。再加上產品組合,以及區域組合匯率因素。更重要的是,公司近幾年實施精實管理,提升營運效率;AI高階產品的貢獻。

近幾年實施精實管理,優化營運流程在營運管理上效率更好,營運成本降低,也使得毛利率更好。未來仍然是以優化毛利率為目標。

公司第二季、第三季毛利率就越來越好,第四季因為AI產品佔比提高,毛利率也是好。

.匯率變動對毛利率的貢獻

2023年台幣貶值,六月到十月貶值較嚴重;因此第二季匯率變動對於毛利率的貢獻比較高。

NPI的進度

NPI來自美國、中國訂單都有,且持續在進行投資;AI晶片禁令短期對於營收有影響,中長期因中系朝另外的方向在努力,影響有限。

液冷式散熱的開發

液冷式散熱裝置目前只是POC在驗證階段,只有小批量出貨,仍是以水冷為主。液冷式散熱要成熟大概還需要一、兩年,持續與美、中大客戶做合作開發。

勤誠是以機殼為主要業務,就液冷、水冷機殼模式的規格要求,與客戶合作開發。為了這項合作開發,設有前瞻研發中心,與客戶進行技術交流,有進一步進度將會陸續說明。

以美國H200為例,對英特爾、超微、ARM有影響,但影響不大;H200需要的散熱產品規格,與產品應用有關,AI的產品規格比較高,是高優勢產品,毛利率也比較高;勤誠的機殼依據產品結構設計,如是AI有高優勢,毛利率比較高。

管理費提高的原因

2023年第三季管理費用率提高,包括銷售費用增加,因為營收增加連帶銷售費用增加,開發客戶的出差費用增加。

隨著營收增加,增加銷售管理,前三季費用率介於9%~10%。

資本支出

2023年資本支出預估2~3億元。2024年資本支出也將介於3~5億元之間,主要用於廠區設備優化自動化研發投資。

2024年目標

2024年的目標營收成長與毛利率提高為雙重目標考量,2024年毛利率優化為首要目標。

2023年營收112.47億元,比2022年105.58億元營收YoY成長6.53%。

2024年上半年估計保守,靠AI相關需求支撐營收,且庫存仍在消化中;2024年將是AI新增產品與舊庫存並存,下半年預期比上半年好。

成長動能

2024年在增加AI營收占比,以及周邊應用加入營運,是達成毛利率優化目標的動力。

2023年因應年底休假、考量亞洲農曆過年提前拉貨帶動,促使12月營收創高;Q4營收繳出季增100%,且全年轉正的亮麗成績單。

.第一季在新專案推動下可望年增

2024年Q1逢農曆過年,且通用型伺服器需求仍待明朗,加上國際大型CSP客戶處於轉換到自研晶片的過渡期等影響;即便如此,第一季在新專案推動補足上述的缺口,預期第一季仍比2023年同期好,且一季比一季好。

.AI占比全年提高

AI相關產品是今年主要營運成長動能,貢獻度將比去年更高;去年第四季有60~70%營收占比;加入AI產品後全年營收逐季成長。

.通用型伺服器下半年比較好

通用型伺服器早已開發等待客戶訂單、市場回溫,回溫速度較慢,預估下半年通用型伺服器需求有機會逐步貢獻營收。

.強化精實管理提升毛利率

勤誠在產品組合優化、營收規模提升、精實生產效益持續顯現下,去年第四季毛利率較第三季再提高,第四季獲利估計是全年高點。去年毛利率呈逐季增長態勢,預期今年毛利率也再提升。

.CSP大廠AI與雲端建設帶動營運成長

美國四大CSP(雲端服務供應商)在資料中心資本支出都增加,且都強化AI、雲端基礎建設,增強勤誠今年營運成長力道。