淨零碳排,成為全球主流趨勢,也為能源轉型基礎建設,帶來商機,2030年前,全球能源轉型產業市值有望超過 5.6兆美元。另一方面,市場擔心經濟衰退,通膨壓力又未消散,在這高通膨、低成長的環境下,基礎建設產業提供生活所需的必要服務,即便遇到景氣衰退,終端需求相對穩定,仍能維持穩定的獲利表現,成為法人眼中,具有防禦效果的投資方向。

瑞士百達環境機會與能源轉型策略產品經理Jennifer Boscardin Ching指出,美國、歐洲和中國正在爭奪綠色能源的主導地位。根據Allied 市場調查機構指出, 2030年前,全球能源轉型產業市值有望超過 5.6兆美元。

各國力圖發展在地化的乾淨能源和氣候技術產業,其中關鍵在於「電力」,從電力公司著手,既能加速能源轉型、還能達成去碳化目標。

美國和歐洲各自推出補助方案,如2022年拜登政府的《通膨削減法案》(IRA),為電動車和能源技術提供 3700 億美元的聯邦補貼;歐盟委員會則根據《綠色交易工業計劃》,全球投資於綠色轉型的規模 2030 年預計達約 3 兆歐元,打造自有的再生能源、電網、電池等供應鏈;而中國長達10年的補助計劃已將其推上了環境技術產業的有利地位。

在能源領域,電力公用事業是透過熱能發電產生全球二氧化碳排放的主要原因之一,佔全球溫室氣體產生量的三分之一(約32%)。隨著電力公司踏上轉型之旅,不僅會減少自身排放,還將透過經濟電氣化在交通或建築等其他產業的去碳過程中發揮關鍵作用。

美國市值領先的電力公司NextEra表示,他們可以在2050年之前實現美國電力產業的完全去碳,「即使沒有政府規定碳價,客戶增加的成本也是最小的。」因此,隨著再生能源成長,總體能源成本應會下降,並與價格波動更大的煤炭、天然氣、石油脫鉤,最終使消費者受益。還因為透過減少對外國能源進口,公用事業發電結構的轉變和走向電氣化亦可能對許多國家產生正向的地緣政治影響。

電力公司將明顯受益於能源轉型,其成長因素包括:

●電力需求增加:電動車、暖氣、工業化和電氣化將加速整體電力需求。

●更高需求的電力基礎設施:進一步普及再生能源,以及將電動車和熱泵整合到智慧電網,需要加大投資傳輸與配電網路,提升電力公用事業的獲利。

●成本更低:將發電組合轉向再生能源的公司,平均發電成本將會低於那些仍然專注於石化燃料發電者。此外,更大的再生能源發電產生規模經濟,進一步降低發電成本。

●資金成本優勢:在擴建再生能源和網路整合方面處於領先地位者,將吸引渴望為加速能源轉型提供資金的投資者,同時他們從石化燃料中撤資。

●法規和政策支持:多數政府已經認識到能源轉型非常重要。根據牛津大學的追蹤調查,世界上約 80% 國家承諾淨零排放,支持再生能源的加速發展。值得一提的是,政策是加速能源轉型的催化劑,但已非必須。如前所述,經濟才是轉型的主要動力。

儘管再生能源帶來諸多好處,由於仍須加大資金投入、取得官方許可和以石化燃料作為備用容量等挑戰,電力系統的去碳化仍需要數年時間。

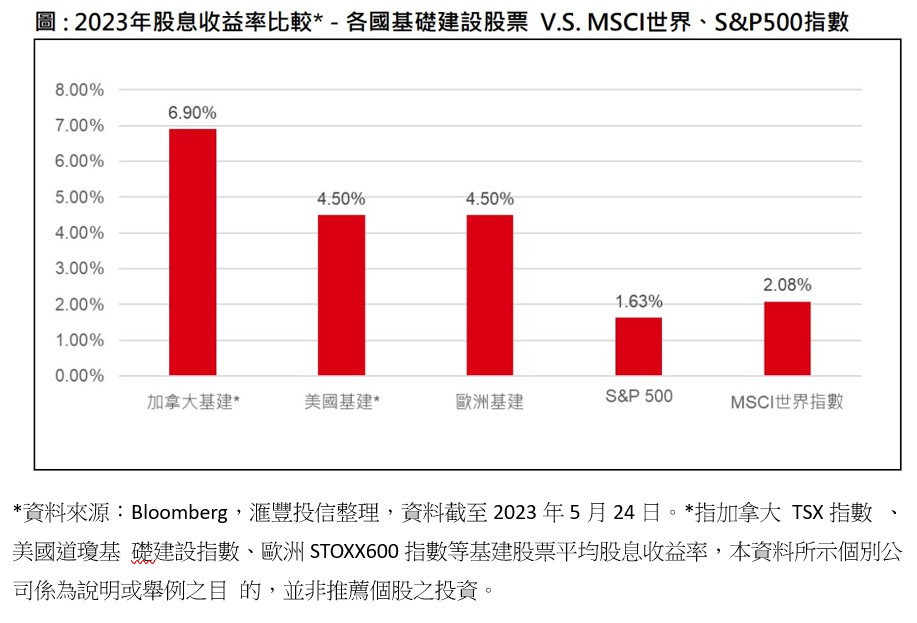

滙豐全球基礎建設收益基金經理人劉柏廷表示,在全球經濟持續放緩下,能源需求回落,導致市場下調相關產業。惟OPEC和俄羅斯持續調降庫存、歐洲下半年加快補庫存,整體供需仍有缺口,因此在2023年持續逢低加碼能源基建產業。其中,選股相對看好擁有長期合約制及穩定現金流的企業。這些企業普遍具有強勁的資產負債表,採用股息增長及股票回購的模式,因而能給予投資人較高的收益率機會。

再者,全球淨零碳排放目標明確亦給予能源基建絕佳的投資爆發商機。2022年美國、歐洲與中國總計推出超過3兆美元的基礎建設法案,資金也爭相持續投入基礎建設投資。

加上全球預計於2050年達成淨零碳排的目標,在短期新舊能源共存的時代,碳捕捉及封存將為工業族群將扮演重要減碳的角色,預計將持續推進能源基建相關產業發展,藉以達成能源轉型目標。因此滙豐投信認為,能源基建除擁有明確利多的投資主題外,加上具備結合收益與增長的機會,或可作為投資人長期資產配置的核心標的之一。

富蘭克林證券投顧表示,根據經濟合作暨發展組織(OECD)最新預估(6/7),2023年全球經濟成長率預估為2.7%、較三月預估上調0.1個百分點,2024年將略微加速至2.9%,但仍低於疫情前七年平均3.4%的增長速度,反觀OECD通膨率預估從今年的6.6%放緩至明年的4.3%,高於疫情前水準且仍遠高於央行設定的2%目標,看好基礎建設股票型基金在”低成長、高通膨”環境下的投資前景,可列為下半年投資組合的一環。

美盛凱利基礎建設價值基金經理人尚恩·赫斯特(Shane Hurst)表示,基礎建設公司提供生活所需的必要服務,終端需求相對穩定,因為即使經濟陷入衰退,消費者仍必須使用水電瓦斯、付費道路和其他必要的基礎建設服務,讓基礎建設股票在不同的景氣循環期間仍能維持穩定的獲利表現。

此外,尚恩·赫斯特表示,不同於一般企業的獲利在通膨環境下有下修的壓力,多數基礎建設公司在法規和長期契約的支持下有通膨轉嫁機制,能將通膨風險轉嫁到終端消費者,包括公用事業、付費道路或鐵路等使用者付費資產。舉澳洲付費道路營運商Transurban為例,該公司68%的通行費營收可跟通膨相連結,每季或每年隨著通膨調整,27%的營收在2029年之前每年可固定調漲4.25%,展現基礎建設公司能成功轉嫁通膨的獨特優勢。

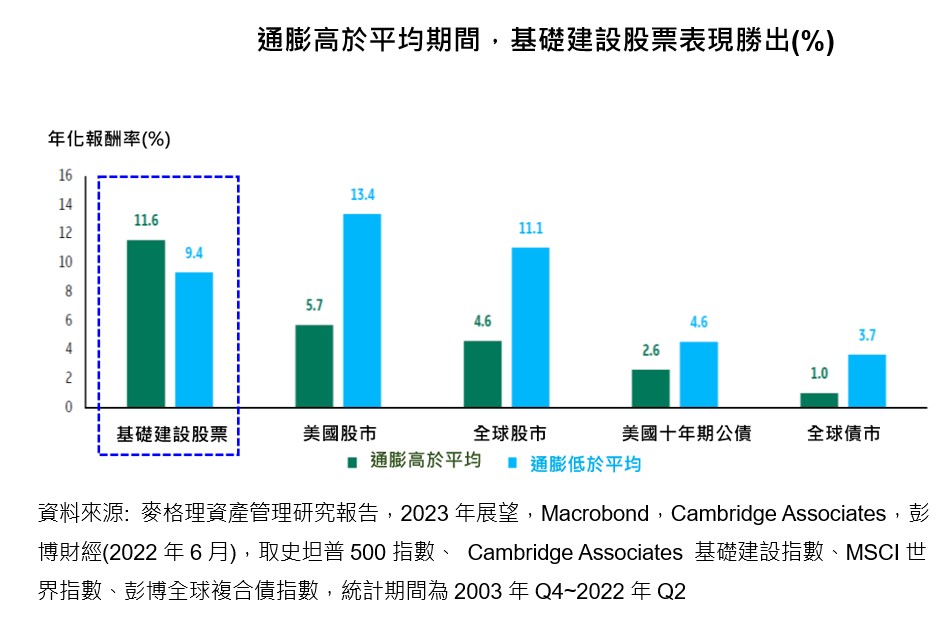

富蘭克林證券投顧表示,由於基礎建設公司有獨特的通膨轉嫁能力,歷史經驗顯示,在通膨率高於平均期間,基礎建設股票平均年化報酬率達11.6%,優於全球股市及美國股市平均4.6%及5.7%的表現,也優於美國公債及全球債市平均約1~3%的漲幅。

尚恩·赫斯特指出,現階段投資基礎建設股票,不僅能夠防禦景氣放緩及通膨黏著的風險,也看好基礎建設產業將迎來政策和長期趨勢順風,包括脫碳(Decarbonization)、分裂的全球經濟帶動製造回流(reshoring/onshoring),以及數據傳輸需求的爆炸式成長,將為基礎建設產業注入額外的成長動力,讓基礎建設股票防禦中帶有成長利基。