美銀美林經理人5月份調查報告顯示,經理人對債券的淨加碼程度提升至14%、為金融海嘯來(2009/3)最高;就產業而言,經理人對科技股的看好度大幅跳升14個百分點至淨16%加碼,為2021年12月來最高,近兩個月大幅提升22個百分點則是創2009年3月以來最大幅度。

調查報告顯示,雖然有淨65%經理人預期經濟將走弱,是今年來最悲觀,不過淨63%預期經濟將呈軟著陸,企業獲利可能僅輕微衰退0.8%,提振經理人對股票的淨減碼程度改善。

在本次調查中,61%經理人認為聯準會本波升息已經結束,43%經理人預期明年一月將迎來聯準會的首度降息,24%則認為降息可能在今年第四季啟動;淨55%預期短期利率將走低;此外,71%經理人認為美國債務上限將會在美國政府資金用盡之前獲得提高。

淨55%經理人預期中國經濟將進一步走強,不過看好度較前一個月大幅下滑28個百分點,也同步使經理人對新興市場的配置下調至24%的淨加碼,為去年底來最低,不過,整體而言經理人仍最看好新興市場。

就產業而言,經理人對科技股的看好度大幅跳升14個百分點至淨16%加碼,是2021/12來最高,近兩個月大幅提升22個百分點則是創2009年3月以來最大幅度。此外,對醫療、民生消費與能源等防禦與價值股也為淨加碼,反觀,對商業不動產的擔憂則使經理人對不動產淨減碼程度達到2009年7月以來之最。

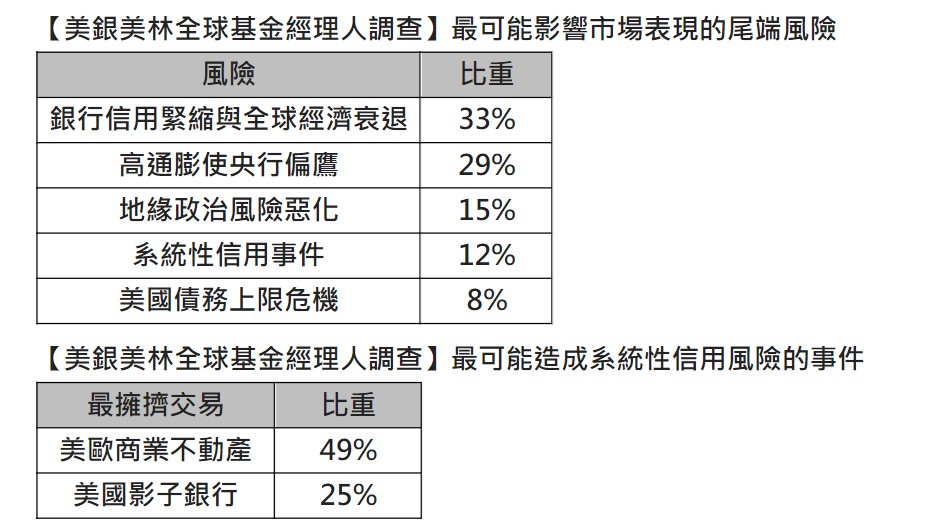

就風險而言,銀行信用緊縮與全球經濟衰退及高通膨可能使央行偏鷹,仍為最大尾端風險,比例分別為33%與29%;而可能引發信用事件的風險,有49%經理人認為可能來自美歐商業不動產,25%認為是美國影子銀行。

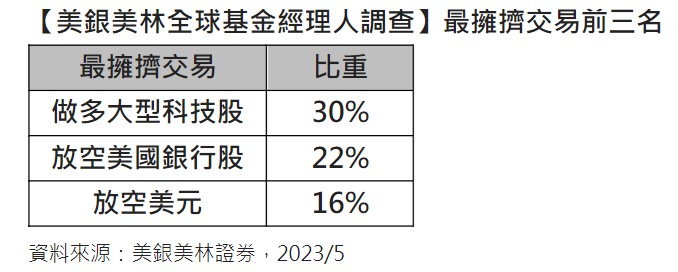

最擁擠交易則為做多大型科技股、放空美國銀行股與放空美元(如下表)。

最擁擠交易則為做多大型科技股、放空美國銀行股與放空美元(如下表)。

以上資料依據彭博資訊,五月份美銀美林經理人調查於5/5~5/11進行,對管理7350億美元資產的289位經理人進行調查。

富蘭克林證券投顧分析,即便聯準會可能將暫停升息,預期仍將維持利率於較高水平較長的時間,而高通膨與高利率對企業的衝擊預期也將陸續顯現,建議現階段仍應抱持較審慎態度,建議「債優於股」的資產配置,採取美國雙收益策略,包括多元收益平衡型基金及精選收益複合債券型基金,精選高股利股票及債市投資契機。

保守者可納入唯一有美國信用擔保的GNMA債,或者先將資金停泊在美國短期票券型基金,掌握收益之餘也可預先卡位市場落底機會,股票則建議以分批加碼+定期定額策略介入,看好防禦產業(基礎建設/公用事業)、趨勢商機(AI/數位轉型/氣候變遷)、政策受惠題材(中國/亞洲股市)。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克認為,五月可能是本波的最後一次升息,經濟已經開始放緩,相信聯準會政策已具備足夠限制性以將通膨逐漸帶向2%的目標,而收緊的借貸條件也帶來了緊縮效果,不過聯準會在降息前將需要較長的時間評估整體經濟的發展。現階段偏好「債六股四」的配置,尤其是投資級債。在不確定性環境下對股票抱持審慎態度,相信廣泛在不同產業間分散配置將非常重要。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽表示,預期美國經濟可能在今年下半年陷入短暫且輕微的衰退,聯準會將維持高利率一段時間以待通膨回到目標,現階段採取短存續期間策略可降低殖利率反彈對持債的衝擊。並維持側重於高品質債的配置策略。