喜歡美股的投資人請留意!復華美國標普500成長ETF(00924,簡稱復華S&P500成長)明天即將掛牌上市,這檔ETF的特色是從S&P500成長指數中,精選228檔產業龍頭資優生,例如Apple、微軟、VISA等知名企業,有如進階版的S&P 500指數,投資美股一檔搞定。

證交所表示,包含00924在內,國內集中市場掛牌上市ETF將達146檔。國內ETF商品種類日趨多元,追蹤標的涵蓋國內外各主要交易所證券、債券及大宗商品等,便利投資人資產配置選擇。

回頭來看股市表現,今年成長股持續跑贏價值股,截至4月20日為止,S&P 500成長股指數上漲10.33%,超過S&P 500價值股指數同期的8.2%漲幅。

分析師認為,這一走勢與目前美國經濟基本面的穩定改善密切相關。首先,聯準會的升息周期已接近尾聲,預計今年度有降息1-3次0.25%的空間,這將有利於成長股的表現。美國3月份通膨指標CPI降至5% ,是9個月連續下滑,顯示通膨壓力已見頂。此外,食物、能源以及原物料價格持續下探,有助緩解企業成本壓力,提高盈利空間。 在勞動市場方面,最近公佈的3月的就業數據顯示,失業率維持在3.5%低點,過去12個月皆維持在3.4%至3.7%之間,表明勞動市場仍非常健全。這將有助於提振消費者信心,推動內需增長,並為成長股提供良好的市場環境。 雖然近期的地區性銀行承受存款流失壓力,但市場預期美國整體銀行體系的健全和韌性仍使風險在可控範圍,這有助化解中小銀行壓力,並為成長股帶來更多投資機會。 在這樣的經濟背景下,投資者對於具有創新能力、市場份額持續擴大以及業績持續向好的成長型企業更加青睞。相較於價值股,成長股在這種環境下能夠更好地抵禦外部風險,並在市場競爭中保持競爭力。

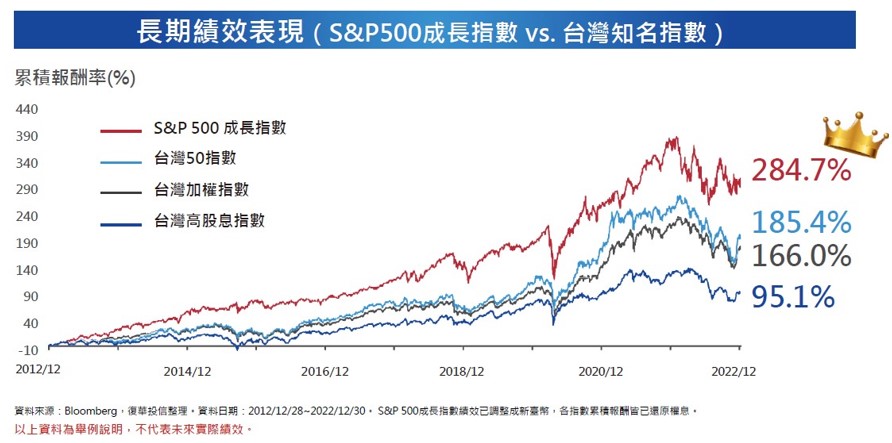

據統計,截至2022年底為止,過去十年S&P 500成長指數累積報酬率達257.6%,優於S&P 500指數的226.5%、道瓊工業指數的219.1%,也大幅領先台股、台灣高股息指數的166%、95%。

復華投信表示,今年的美國股市,成長股仍具有相對優勢。在經濟基本面持續改善的情況下,投資者可將目光聚焦於具有成長潛力的企業,以實現長期資本增值。

復華投信新金融商品部主管廖崇文指出,以美股S&P 500指數來說,一共有500檔個股,都是大企業,且遍佈各行業,能夠上榜的,至少市值要達127億美元。而1995年成立的S&P 500成長指數,就像是進階版,復華投信這次引進這樣的概念,希望讓投資人有機會直接在台灣買,用新台幣買。

復華S&P 500成長ETF(00924)經理人吳允翔指出,S&P 500成長指數成分股檔數228檔,都是產業龍頭資優生,例如微軟、輝達、特斯拉、蘋果等大型股。

有別於時下流行的配息ETF,這檔00924並不配息,復華投信指出,美股的殖利率大概只有1.5%,如果要配息,還要扣稅30%,投資人實際到手的股息並不多,因此00924並不是以高股息為目標,鎖定的是成長股爆發力,賺取資本利得為主。

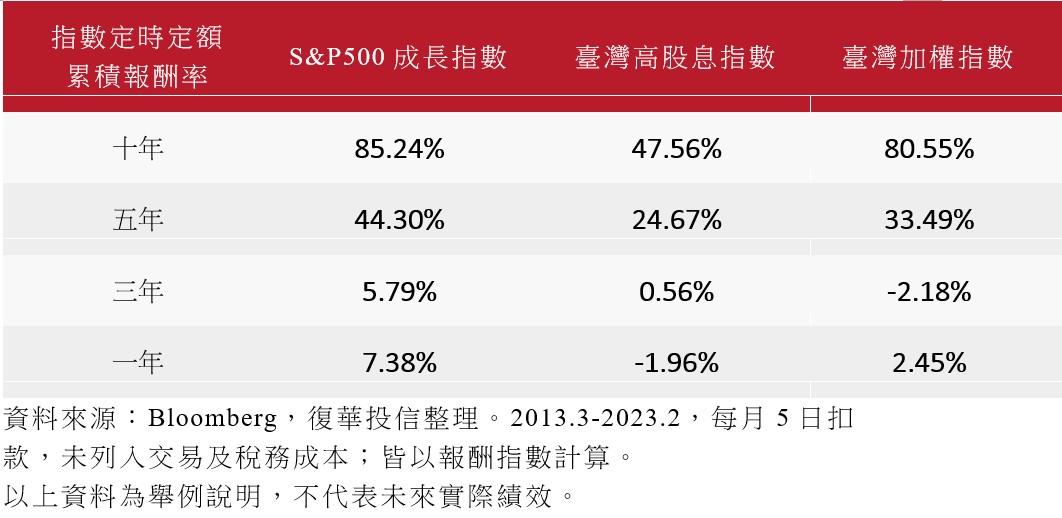

除了單筆投資,其實如果採用定時定額,來投資S&P 500成長指數,長期下來,累積報酬率(如下表)也很不錯,S&P 500成長指數10年累計報酬率有85.24%,5年有44.3%,1年有7.38%,三年有5.79%。

反觀同期間的高股息指數,10年累積報酬率只有47.56%,5年有24.67%,3年是0.56%,1年是負的1.96%,表現遠遠不如S&P 500成長指數;再跟台股相比,10年累計漲幅是80.55%,5年是33.49%,1年有2.45%,三年還是負的2.18%,同樣不如S&P 500成長指數。

兩相比較,可見若採取定時定額的投資策略,S&P 500成長指數的績效表現,也是優於台股,以及國人喜愛的高股息指數。復華投信認為,S&P 500成長指數可說是存股好標的,可以長線布局為切點。