匯流新聞網記者胡照鑫/台北報導

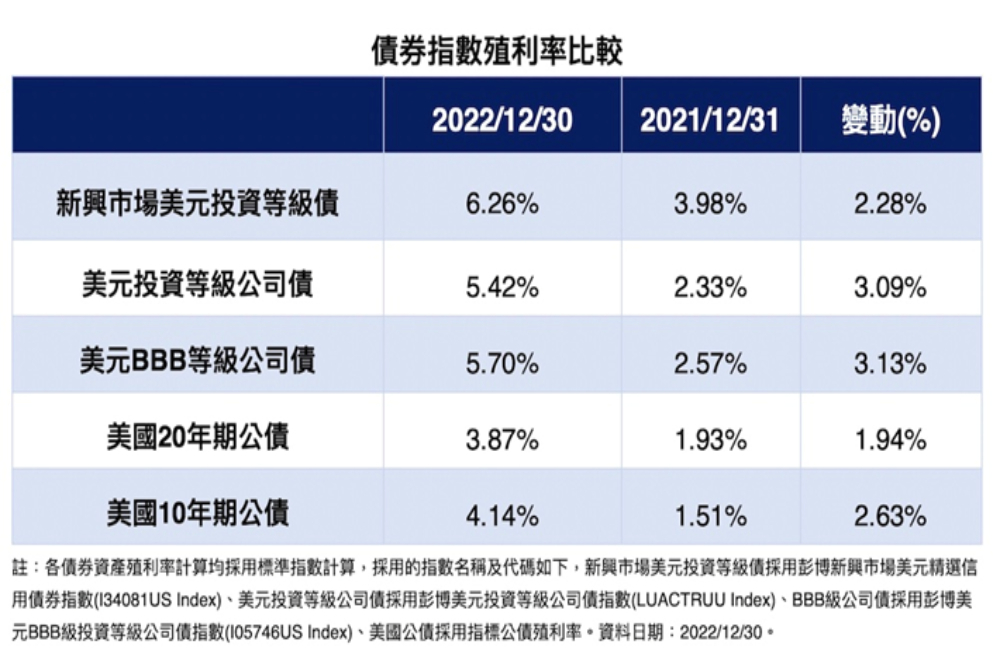

美國啟動升息循環,債券殖利率因而飆升,投資等級債更是超過5%以上,高於過去10年平均。投資專家分析,其中鎖定新興市場投等債的FH新興企業債(00760B)殖利率高達6.37%,堪稱是殖利率之王,不輸高股息ETF或非投資等級債等風險性資產,但又具有高信評,較能抵禦經濟衰退風險,因而吸引不少買盤進駐。

投等債息收 甜蜜誘人

為了抑制高通膨,美國於2022年不到一年時間,共升息18碼,為1980年代以來最猛烈的升息政策,也讓債市慘遭空襲,價格大幅修正。然而隨著聯準會(Fed)升息進入下半場,債市可望重返榮耀,許多分析師均認為,此時正是布局良機。

投資專家指出,原因有二,一是高債息很甜:美國鷹派升息,債券殖利率因而大幅揚升,就連公債、投資等級債等常被視為防禦型債券的息收,亦相當甜蜜誘人。其中,投等債殖利率超過5%,不亞於國人很愛買的非投等債,波動度及違約率卻較非投等債為低,投資人趨之若鶩。

即使未來美國升息腳步放緩,但目前通膨率依然高達7%,想要降至2%的目標,仍有長路要走,預估本波升息循環有可能於2023年年中見頂,此後也將維持高利率一段時間,2024年才有可能轉為降息,因此,投資人依然能夠享有高債息收益。

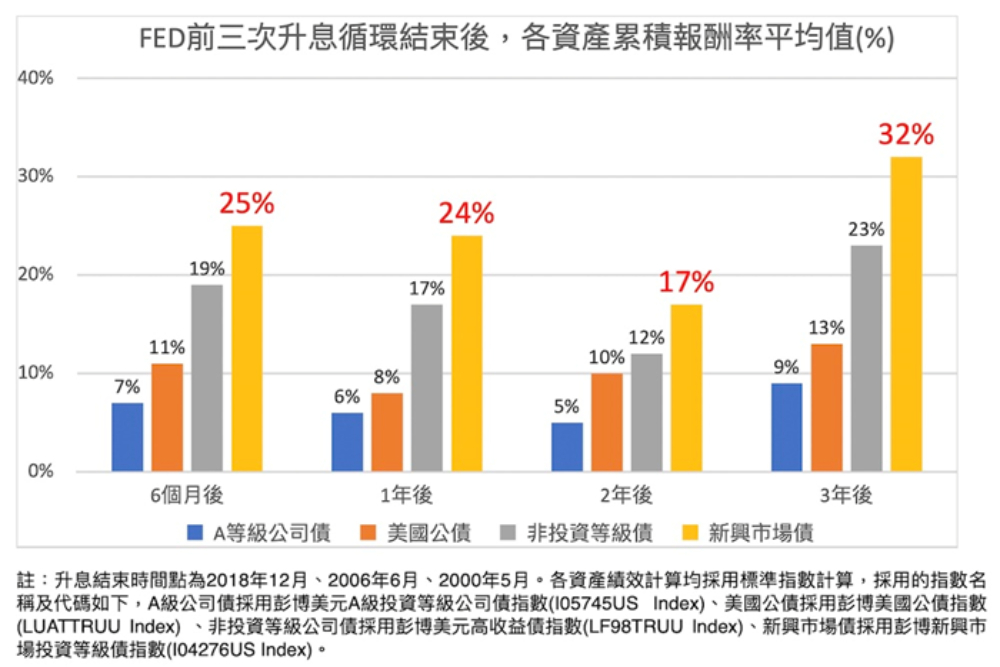

二是資本利得可期:聯準會升息趨緩,將有利於債市價格落底回穩,未來有機會獲取資本利得空間。以前三次升息循環經驗為例,各債券資產於升息結束半年後,報酬率至少5%,拉長來看,績效更是大幅跳漲。其中,以新興市場債報酬率最佳,短中長期績效均優於其他債種。

00760B殖利率稱王 高達6.37%

債市逐漸擺脫利空衝擊,終將撥雲見日,市場多認為,債市多頭訊號已然浮現,正迎來最佳投資機會。投資專家表示,但由於2023年全球景氣面臨衰退風險,宜優選穩健的投資等級債,以規避經濟下行風險。其中,更以新興市場美元投資等級債為首選。

因為目前投等債中,新興市場美元投等債殖利率最高,而且根據過去經驗,升息結束後,它的反彈力道也很強。投資人不妨趁現階段債市仍處於相對低檔之際,透過FH新興企業債ETF(00760B),存好債,領好息,又有機會賺取資本利得上漲空間。

00760B主要追蹤指數為「彭博新興市場美元精選信用債券指數」,殖利率高達6.37%,居目前市場美元投等債殖利率之首,也優於長期平均值4.5%,更不比非投等債或是高股息ETF差,卻又具有不錯的防禦力。因為它的投資標的以新興市場大型國營企業為主,比重近7成,經營體質良好,長期違約率較低,屬於低風險資產。

舉例來說,債券前10大發行公司中,沙烏地阿拉伯國家石油、卡達國家石油是全球石油儲量前三大公司;南方銅業是祕魯最大礦產公司,也是全球最大綜合性銅生產商;印尼國家電力是該國的獨占事業;信實工業為印度最大的民營集團,掌握該國化工廠及各種食衣住行。這些公司可說是掌握了新興市場當地經濟命脈,都是大到不能倒的企業。

展望未來,投資專家認為2023年仍是高通膨、高利率的環境,加上經濟衰退風險加大,企業償債能力備受考驗,也因此,高品質、低違約率的投等債將成為投資組合標配。尤其是高信評的新興債ETF既具有高殖利率優勢,可以創造穩健現金流,又能達到資產保護效果,是景氣下行、市場高度波動之下,比較安心的選擇。

新聞照來源:pexels示意圖、CNEWS資料照片

《更多CNEWS匯流新聞網報導》

【文章轉載請註明出處】