去年全球金融市場出現了許多不確定性,熱錢快速流竄的於各金融市場,在這背景下期貨市場的成交量,因多空雙向在與國際接軌及保證金的槓桿交易特性,在近十年的推廣下,提升了投資人的運用意願,也造成2015年期貨市場交易量大幅成長。

期貨在過去因投資人的交易經驗有限,以及無法克服的人性弱點,總是輸多贏少。近十年在知識觀念的提升與交易人經驗累積下,越來越多成功的投資人透過期貨交易,來達成比傳統股票與基金更穩定的獲利表現,於金融海嘯後平安度過了2011年歐債危機及2015年紛擾多變的金融環境,持續保有正報酬的穩健表現。2009年國內開始有了期貨信託基金,國人也開始去正視這樣的投資商品。

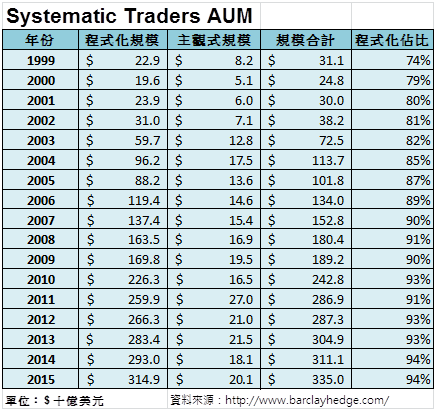

在國外以期權為主的基金,稱為CTA(Commodity Trading Advisor 商品交易顧問 ),是提供客戶投資建議與透過直接管理期貨帳戶的機構或個人,在美國是需在NFA(美國期貨業協會)和CFTC(商品期貨交易委員會)登記註冊,這樣另類工具在國外已發展30年以上。其規模在金融海嘯時,同期對沖基金規模大幅衰退下,CTA則是持穩,市場發現這樣另類投資工具對於其資產組合的穩定性有很大的幫助,規模於2008之後快累積。CTA中又區分為程式化與主觀式交易兩大類,程式化交易的穩定性相較於主觀式交易的穩定度高,以致於長時間累積下來其規模的佔比依Barclayhedge的統計資料來看,從1999年時的74 %升高至94%的比例。

CTA獲利表現穩定度高,多是運用多元分散與程式化交易為主,其中常見的交易策略如配對價差交易在投資人則可以效仿學習運用,找出商品之間的高度相關性,透過量化統計分析找出適當的多、空組合交易策略,以降低市場黑天鵝造成的衝擊。如台指期貨與摩台指期貨,組成的重要權值股皆有台積電等權值股,當台灣在出現非預期的市場性風險造成巨烈波動時,兩指數型商品必然出現同漲同跌的現象,差在兩商品在漲跌時的幅度何者為大的差別,投資人若持有一多一空的組合,則當遭受非市場預期的事件來臨時,較有充裕的空間應對。在不知如何判斷市場方向時運用此策略,可專注於理解兩商品之間的收斂與發散關係,並從中取得合理的報酬。

在台灣類似CTA功能的單位有期貨的顧問事業部以及經理事業部,提供投資建議以及直接專戶管理操作。客戶可運用經理事業部門提供的全權委託代客操作服務來分散其資產的風險,其特性是客戶需與經理事業部和保管銀行簽定三方合約,約定交易策略與風險值,避免客戶資產出現不當運用及超額損失的風險。

群益期貨經理事業部採取價差交易與程式自動化交易做為主要的操作原則來追定穩定的絕對報酬。如對於自行交易有興趣者,亦可參加顧問事業部門所提供的訓練課程來學習系統化交易及多元化的交易策略以提升的投資技巧成為投資理財的贏家。