美國聯準會降息速度不如預期,使得美債殖利率依舊維持高檔,雖使債券ETF價格受挫,但配息水準卻也因此穩住,法人統計,投等債ETF的配息率,已跟高股息ETF出現黃金交叉,以月配型投等債ETF 11月配息表現前五強來看,年化配息率普遍都站上6%,反觀月配型股票ETF配息前五強,第四名以後不到6%。

也就是說,11月的月配投等債ETF殖利率,已有兩檔擠進11月月配商品前五強,包括凱基A級公司債(00950B)的年化配息率6.4%,以及大華投等美債15Y+(00959B)。

法人觀察,隨著預期2025年企業獲利成長速度趨緩,台股殖利率面臨調降,在股市震盪可能加劇,與企業現金股利配發可能縮水的疊加影響下,2025年高股息ETF的配息來源:現金股利、已實現資本利得與收益平準金,可能面臨比過去嚴厲的挑戰。

凱基投信表示,經歷兩年多頭,2025年股市震盪可能加劇,加上股息水準下修機率高,具備相對固定收益特質的債券,可望吸引更多收益型投資人的青睞。

凱基投信表示,只是,受聯準會降息路徑不明的影響,長天期公債波動較大;加上今年公債投資人體驗普遍不佳,因此在債券ETF的種類上,具有較高票息、較短天期或中天期投資級/非投資級債券ETF,受殖利率變動影響相對小。

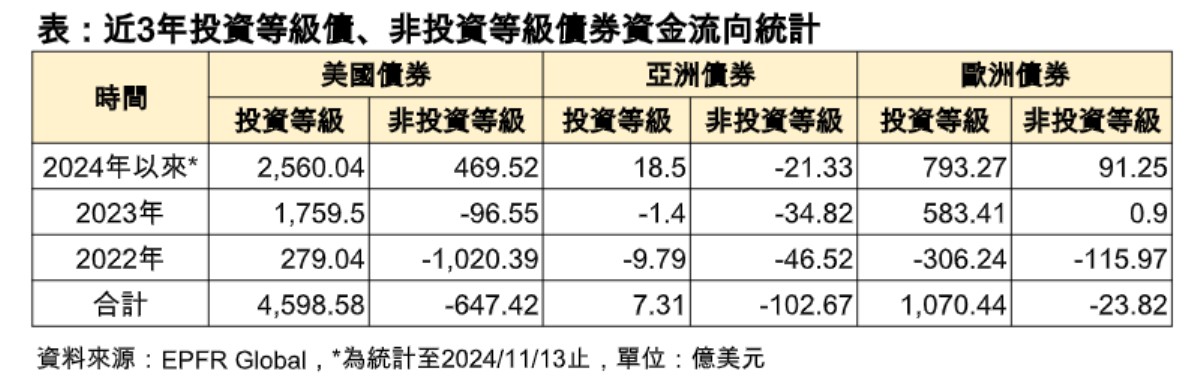

即將募集的新光BBB投等債20+ETF(00970B),經理人王韻茹表示,今年以來美國投資等級債券基金,出現連續28週買超紀錄,明顯超過非投資等級債的連14週買超,除高評等公司債具低違約率、低波動風險外,相對高殖利率的難得表現,也持續吸引資金青睞。

王韻茹表示,根據彭博統計至11/19止,美國10年公債殖利率來到4.4%,而美銀美林BBB級企業債券指數實際收益率更高達5.41%,明顯優於美公債殖利率,且對照目前美國S&P 500指數股利殖利率僅1.24%,興起投資人紛紛「棄股息」轉向「搶債息」,預料2025年聯準會降息路徑不變下,今年底卡位「高息末班車」的債券投資人,有望先領息、等降息。