美國科技股昨天殺聲震天,費城半導體指數更是重挫6.8%,那斯達克指數大跌2.7%,市場驚嚇之餘,推論原因可能是川普勝選機率大增,而他受訪時點名台灣搶走美國晶片生意,應該要為被保護而付錢給美國的言論,也是市場空襲警報的可能原因。

不過,我國的投信法人普遍認為,即便川普勝選機率大增,增加美股變數,但美股還不是生死關頭之際,還沒泡沫破裂;進一步分析,川普如果勝選,相關的概念股也可望受惠。

至於市場關注的台積電今天法說會,投信法人會後解讀,財報與財測都優於市場預期,對台股影響正面看待,特別是先進製程占營收比率提升,對於稀釋毛利的影響大幅優於市場預期,且台積電針對第三季營收預測雖然為符合市場預期水準,然在毛利與營業利益率數字相較市場預期更佳,增添市場對於AI供應鏈落實至企業獲利面的信心,更有助於科技股下半年的多頭氣勢延續。

台股基金操盤手表示,接下來市場焦點將放在8月輝達財報與展望,若輝達也能繳出優於預期的亮眼數據,將再度成為另一波AI類股多頭的有力支持。

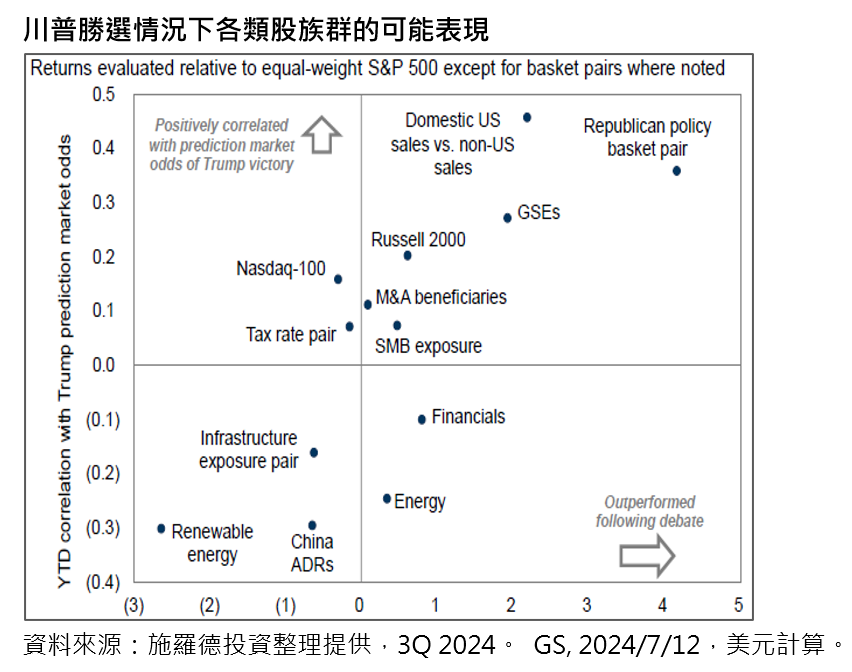

施羅德投資團隊表示,如果川普勝選,可能減稅和擴大貿易保護,有利能源、金融和美國企業;如果拜登勝選可能提高稅率不利於科技業,但有利能源轉型和基礎建設。但無論共和黨或民主黨勝選,都將持續美中貿易科技戰。

施羅德(環)環球顛覆未來股票基金產品經理林良軍說,預估美國企業獲利改善,2024年EPS將成長11%,對美股持樂觀看法,將持續帶領全球股市多頭行情,建議逢低布局美國優質大型龍頭股。此外,黃金受惠實體需求和利率下降等利多,可作為通膨和地緣衝突的避險工具。

至於科技巨頭觀盤重點如下:

●輝達:股價大漲後,華爾街看法逐漸分歧。雖穩居AI領導地位,但調降為中立評級的分析師增加,更多機構轉為看好落後的AI股。

●Meta:新演算法延長用戶使用時間且提振廣告營收,市場關注即將公布的新AI模型Llama。短線可能受監管機構的訴訟影響。

●亞馬遜:6月宣布10年內投資1000億美元建設AI數據中心和基礎設施。市場預估AI將有助於AWS雲端業務大幅成長。

●Alphabet:華爾街看好未來將受惠其AI模型的進化以及自駕車事業的潛在價值,但司法部的反壟斷訴訟干擾可能持續至年底。

●微軟:每月收費的Copilot軟體加上AI PC銷售前景樂觀。在美國日本和瑞典等多地擴大建設AI數據中心。

●蘋果:WWDC大會後,市場開始期待iOS18和iphone16的生成式AI功能,股價持續自低點反彈,短線上漲動能轉強。

●特斯拉:Q2交車量優於預期,8月發布Robotaxi潛力利多,市場重新評估其AI潛力和電池儲能業務,股價連續跳空上漲。

林良軍總結說明,若是追求創新科技主題的積極成長型投資人,分批佈局施羅德(環)環球顛覆未來股票基金正是時候,看好AI、半導體、雲端服務和數位化趨勢,聚焦創新科技類型的高成長公司,加碼獲利成長較佳的科技和通訊產業。

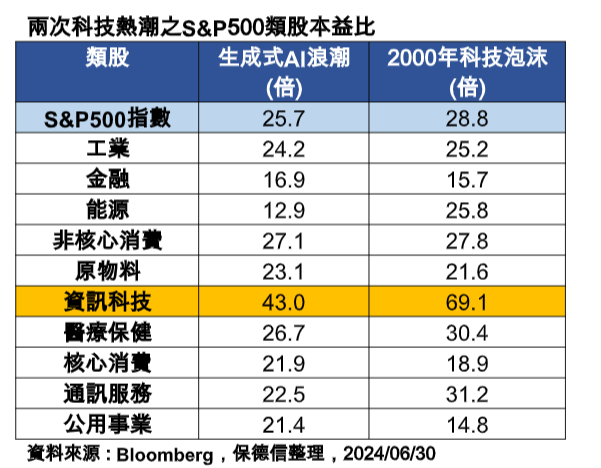

保德信也認為,從本益比來看,美股尚未出現泡沫跡象,比較本次生成式AI浪潮與2000年科技泡沫時的S&P 500指數各類股本益比,可以見到本次在AI驅動獲利成長,資訊科技與通訊服務兩大產業本益比都未達到科技泡沫時的高點,且雖然川普近日言論導致市場大幅拉回,但從過去川普的減稅政策分析,對於企業獲利面反而有利。

保德信市場策略團隊主管葉家榮表示,一般認為共和黨的川普較有利股市,主要是因為川普政府2017年曾透過稅改將個人所得稅最高邊際稅率調降至37%,同時將公司最高所得稅率從35%降至21%,也廢除公司按最低稅負制課徵最低稅率20%之規定。

今年初,川普一再表示,要將公司最高所得稅率持續調降,而在當選呼聲攀高的此時,進一步減稅的可能性極高,特別是經過槍擊案之後,川普勝選機率持續看升,他日前表示若再次當選總統,會將美國聯邦企業稅率從21%降低至20%。根據FactSet統計,S&P 500指數成分股的有效稅率中值,2017年還多達31.2%,到了2018年僅剩20%。

除了降稅之外,葉家榮指出,川普也傾向促進經濟成長與加強對外貿易,有利於金融、科技、國防等面向帶來正面影響,雖然川普強烈的貿易政策立場,恐再次增加全球貿易的不確定性,進而造成全球金融市場波動,然而,市場仍認為川普若上任,仍較有利企業營運與資本市場表現。

PGIM Jennison美國成長基金產品經理彭子芸說明,美國大選雖會增加市場波動,但AI的趨勢浪潮已是有增無減的進行式,在企業獲利挹注之下,目前美股本益比仍具向上空間,特別是資訊科技產業本益比目前為43倍,相較於網路泡沫時的69倍仍有差距;市場預期美股第二季財報獲利成長可望達10.6%,第三季成長來到8.6%,全年預估獲利成長上看10.7%。

彭子芸進一步分析,隨著AI龍頭輝達新一代Blackwell GB200伺服器,將陸續於第三季進入量產出貨階段,相關企業與供應鏈的獲利動能逐月增溫,看好整體AI相關產能加速放量趨勢,且AI運用不限於科技類股,更將擴及其他產業,不僅將加速帶動AI在企業與消費者終端應用的滲透度,亦持續增強科技產業獲利力。

國泰投信ETF研究團隊表示,短線受到政治因素影響拉回修正,長線來看,未來AI發展趨勢向上,今年降息大有機會,不妨逢低撿便宜,加碼手上股債ETF的張數,別忘了「別人恐慌我貪婪」,也是重要的投資策略。

國泰投信ETF研究團隊表示,市場總是提前反應利率預期,美國大選前,股市都還可能有震盪,債券ETF相對股票型ETF波動低,屬於固定收益型產品,穩健型的投資人,或需要現金流的退休族,建議下半年可提高這類資產的配置比重,國泰旗下千億級債券ETF 00725B近期成交量、受益人數雙雙成長,顯見投等債市場熱度。

國泰00725B經理人鍾郁婕表示,美國聯準會給的債市送分題,已經離開獎時間越來越近,可以明顯看到債價開始回升,台灣市場近期又多了好幾檔的債券ETF,有業者推投等債,也有人看好非投等債,這些五花八門的債種,讓人難以抉擇,其實買債最重要的就是要看「債券信評」跟「違約率」,信評越高通常違約率較低,當市場波動大時,建議以投資等級公司債為優先考量,投資才能抱得安心又長久。

鍾郁婕說,投等債的市價多會提早反應Fed降息預期,觀察歷史數據,自1989年以來的歷次降息循環,在Fed宣布降息之前,投等債價會領先起漲,若在降息前3個月時進場,並且持有1年,報酬率可望有8%,若今年9月順利降息,目前7月就是最佳的布局時機。

凱基投信認為,目前聯準會降息的時間點愈來愈明確,一旦降息啟動,可望帶動景氣持續復甦,進而支撐風險性資產表現。此外,目前川普可能當選的氛圍正在上升,儘管川普的貿易保護主義可能帶來市場波動,但是降稅、產業政策開放等題材也有機會支撐企業獲利改善。整體而言,景氣復甦、企業獲利增長等基本面因素仍有望支撐牛市延續;後續如市場廣度能持續打開,整體股市上漲趨勢也將更健康,短線出現修正,應被視為加碼好時機。

「鉅亨買基金」投資研究部表示,除了美國政府可能進一步收緊出口晶片限制外,股市趁機輪動是另外一個半導體相關類股跌幅如此巨大的原因。從2022年底至今年7月10日,美國費城半導體、日本半導體與歐洲半導體指數分別上漲137.3%、128%與91.5%,遙遙領先美國大型類股與小型類股的50.3%與19.2%,在市場擔憂高利率可能引發經濟衰退的情況下,資金瘋狂流入有AI題材加持且現金流充裕的科技巨頭。

不過,隨著美國通貨膨脹率回落,聯準會也暗示即將開始降息的情況下,更多人認同美國經濟不會陷入衰退,週期類股近一週表現良好(美國小型、金融與能源類股分別上漲9.2%、4.7%與4.4%,優於資訊科技類股的-5.5%),這樣看來對美國經濟與股市不是壞事。

鉅亨買基金總經理張榮仁指出,按照目前聯準會的預估降息路徑,美國經濟很可能透過降低利率開始新一輪景氣週期,更多公司將參與獲利成長與股價上漲,有助美國股市以健康的步伐上漲。整體來說,AI泡沫破裂並非近期半導體與AI相關類股下跌的原因,隨著成本的下降與更多應用出現,AI浪潮尚未結束,外溢效果將可望創造更多贏家。