輝達執行長黃仁勳來台,跟各大科技廠老闆們會面餐敘,再度掀起AI話題,但美國科技股近期高檔震盪,又讓投資人心生疑慮。展望後市,法人持續看好AI發展應用,將持續挹注科技業獲利成長,AI生態圈投資策略可望成為下階段投資新趨勢,如果不敢單壓科技股,怕追高,也可以考慮透過多重資產基金,股債配置,攻守兼備。

第一金全球大趨勢基金經理人黃筱雲指出,AI產業鏈帶動股價成長,下一步除考量AI產業上下游供應鏈的發展,還將地域性、趨勢、政策的考量納入,AI生態圈投資策略可望成為下階段投資新趨勢,多元、互補性的關鍵產業串聯,掌握趨勢與成長空間大的標的。

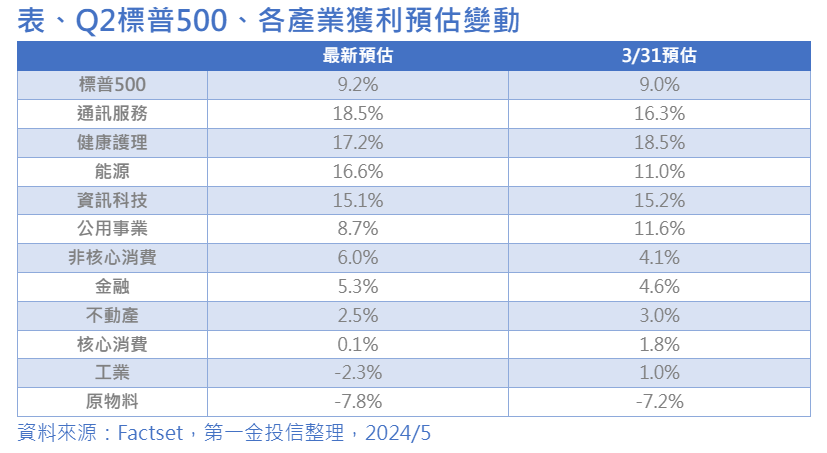

黃筱雲強調,獲利成長仍是股價表現的關鍵動能,根據Factset統計資料,第2季標普500整體企業獲利年成長率達9.2%,優於第1季的6%,全年更可望挑戰11%,其中,通訊服務、健康護理、能源與資訊科技等四大產業,第2季最新獲利成長率預估在15%~19%間,從過去15年的股市驅動因子觀察,影響股價的主要動能第一要素為獲利因子,其次則為股息因子。

AI具備長線投資題材已無庸置疑,值得留意的是,AI投資原本是從產業鏈來觀察投資趨勢,從關鍵半導體、數位基礎建設,再到軟體、服務業等終端運用,黃筱雲指出,跨入AI生態圈投資成為更長期的機會等,最值得關注的案例像是日本半導體生態圈的形成與相關投資機會。

黃筱雲說明,美中貿易戰帶來逆全球化發展,半導體關鍵產業的生產技術,從中國外移的替代選項,日本在人才、匯率、政府改革等優勢下,成為新的半導體生產後花園,JASM台積電日本熊本設廠,不只半導體產業鏈受惠,還帶來當地經濟生態蓬勃崛起。

黃筱雲表示,這波日本半導體生態圈涵蓋,從人力仲介、電力、重機與挖土機具、資訊系統、系統整合服務,及消費服務等產業,都是值得留意的AI生態圈內的投資標的。

COMPUTEX 2024台北國際電腦展,受到投資人矚目,黃筱雲提醒,全球科技趨勢受惠新的產品研發,跨領域、跨技術競合變化,為後續科技投資帶來催化效果,科技投資標的處長線成長趨勢中,基本面好轉、獲利成長,加上題材豐富,行情續航力持續可期,若出現漲多回檔多屬短期現象,擔心AI主題投資追高的投資人,建議不妨挑選全球趨勢標的,藉由定期定額搭配回檔加碼策略進行投資。

統一投信指出,美股、台股、日股及韓國成為全球投資AI題材的標的,股市可望維持多頭格局,加上通膨放緩趨勢不變,Fed走向降息循環下,將進而提升債券未來表現正向,是債市進場布局的好時間,資金可望輪動,投資人可透過多重資產基金參與布局,一次掌握全球股債市場成長優勢。

統計至4/30,統一全球動態多重資產基金一年報酬率為44.5%,顯示透過多元資產配置,可分散投資單一資產風險,績效表現也不見得溫吞。

滙豐投信指出,投資界有一句金句:「雞蛋不要放在同一個籃子裡」,原意是藉由分散投資標的,掌握多元機會同時可以降低投資風險。若投資人能適當配置國內外股票、債券、現金等不同資產,或許更能追求實現相對較佳的報酬機會與取得資產風險平衡。

滙豐超核心多重資產基金基金經理人楊博翔指出,主動核心精選策略屬於主動式投資,因為精選持股,投資標的較少,所以基金經理人更能專注於進行研究,同時在因應市場臨時重大變化時,也更能靈活調整投資組合。

楊博翔指出,統計2023年十檔尖牙股上漲97%,貢獻那斯達克綜合指數漲幅超過八成,非尖牙股3390檔只上漲15%,這就是主動核心精選策略的最佳例證。此外,尖牙指數集中火力精選十檔科技創新的概念股,尖牙股指數每年都創造相較於那斯達克綜合指數更好的績效表現,9年跑贏大盤超過400%,年化報酬24.5%,表現優於大盤的13%,超額報酬率超過10%。這也更突顯集中選股的魅力和投資爆發力。