好房網News記者蔡佩蓉/台北報導

台灣超額儲蓄率持續攀升,資金熱潮狂襲全島!金融趨勢專家王伯達指出,台灣超額儲蓄率持續攀升,相較小時候聽說過的「台灣錢淹腳目」,現今更誇張彷彿是「台灣錢淹脖子」,但他也提醒,早期台灣錢淹腳目的結局相當慘烈,這也是3月央行突襲升息的重要原因之一。

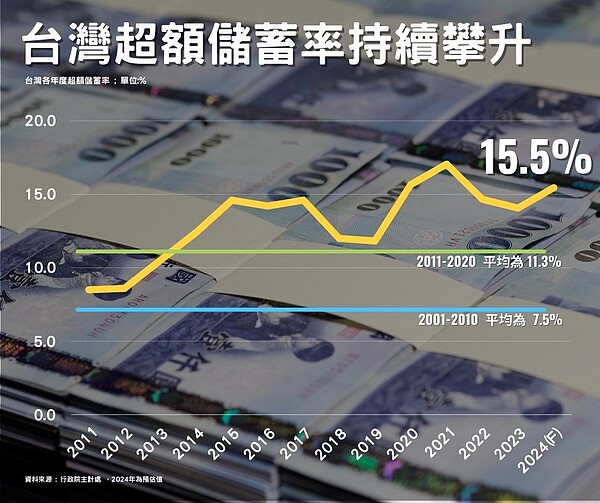

臉書粉絲頁「王伯達觀點」指出,台灣一直以來有超額儲蓄過多的問題,根據主計處的數據,從2001年到2010年的超額儲蓄率平均為7.5%,而2011年到2020年則是上升到11.29%,從2021年到2024年的實際值與預估值則分別是17.05%、14.66%、14.06%與15.46%。

所謂的「超額儲蓄」就是對應到國際收支中的經常帳順差,也就是台灣所出口的商品與服務大過於進口的部分,這部分也就等於是台灣整體所持有的外國資產,而台灣目前的超額儲蓄絕大部份都是由企業所擁有。

企業所擁有的超額儲蓄,在繳稅、發放薪資或購置台灣的原物料與設備時,會將所持有的外國資產兌換回新台幣,所以理論上,長期的經常帳順差會引導新台幣升值。而在新台幣升值之後,經常帳順差金額就可能會因此下降,不論是出口的減少,或是進口的增加都是如此,所以超額儲蓄理論上不可能長期存在且持續擴張。

王伯達指出,但由於台灣央行肩負著盈餘繳庫任務,若新台幣大幅升值,央行所持有的外匯存底便會出現兌換損失;另一方面,如果新台幣大幅升值,就會影響到台灣出口產業的競爭力,在這樣的環境下,台灣央行便長期釋出新台幣來購買這些超額儲蓄外匯以阻止新台幣升值。

這也讓央行所擁有的外匯存底越來越多,同時台灣境內的新台幣資金也會越來越多。這就讓台灣的金融體系,長期呈現「低利率」與「弱勢匯率」的狀態,這對於出口產業與房地產行業來說,是相當良好的發展環境,但對於內需產業與服務業,可能就不是如此了。

過去十年,台灣有儲蓄險這項金融工具可以當蓄水池,並且把一部份資金再導向海外,但現在儲蓄險不流行了,政府不鼓勵。那麼錢去了哪裡 ?

王伯達說,就是近期火紅的00940這類ETF,還有房地產,讓資金留在台灣境內,這是為何台灣同時擁有房貸與信貸的「雙貸族」人數與金額都創新高。而日前央行突襲升息,或許是為了稍微抑制一下熱度,畢竟上一次 「台灣錢淹腳目」 的結局相當慘烈。

住展雜誌企研室總監陳炳辰分析,按照過去的數據,超額儲蓄強烈印證在整體局勢,2019年還未出現疫情前夕,國內政經局勢也相對穩定,數據就為近年低檔,後續則逐年走高。

現今國內房價過高,又有地緣因素影響政經局勢,要是沒有更好的投資標的,企業、高資產族群或保守的定存族、儲蓄險族,就會有一陣一陣的觀望期,預料3月底升息後再助攻該數據。

陳炳辰說,資金的走勢流向有一定的變動性,尤其是房市、股市這類項目,台灣經濟規模小,容易見起伏性,感受與實況其實有落差,或許當前的韭菜與擦鞋童們要演為失控局面還有段距離。惟仍提醒,個人對於風險承受度不同,如今連資產大咖也有停看聽的謹慎態度,一般民眾對於各項投資還是保守為上。