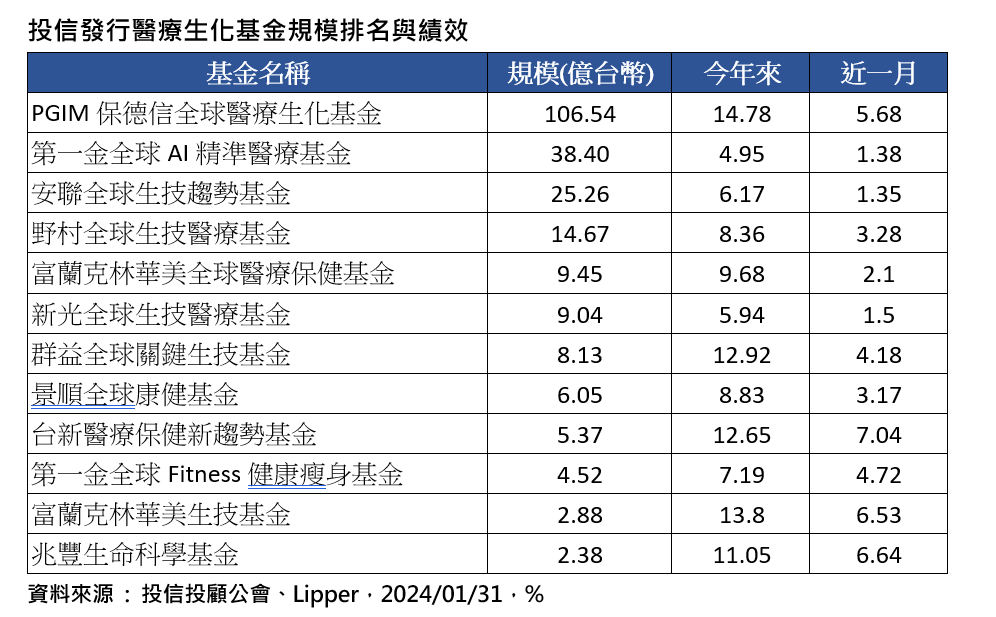

醫療生技產業今年來表現亮眼,帶動相關基金績效規模跟著「長大」,甚至再度出現投信發行破百億的醫療生化基金。根據投信投顧公會統計,目前境內醫療生化基金規模唯一破百億的是PGIM保德信全球醫療生化基金,截至1月底的規模已來到106億元,穩居國內醫療基金市占率龍頭,今年以來報酬率14.7%,也領先同類型基金。

資深投資人對PGIM保德信全球醫療生化基金應該都不陌生,該檔基金成立時間超過21年,相較於其他投信醫療基金平均13.4年,更能快速掌握醫療生化產業的市場脈動,以及整個產業對應於景氣週期的走勢,並採取四大醫療次產業均衡布局方式,達到成長與防禦攻守兼備的配置,因此獲得投資人的信賴。

長期操盤PGIM保德信全球醫療生化基金的經理人江宜虔表示,今年醫療類股以選股為要,主要漲幅集中在推出減肥藥的個股帶動,市場預期到了2030年,肥胖症用藥市場銷售額將從目前的100億美元大幅成長至800億美元,而諾和諾德與禮來將是最大主導藥廠,這也是去年來,兩家藥廠股價大幅揚升的主要原因。

除了減重商機,江宜虔指出,具競爭優勢的免疫療法領域,以及推出疫苗及癌症藥品進入最後研發階段的大型藥廠,也開始吸引市場資金進駐,至於中小型創新研發為主的生物科技公司,主要聚焦阿茲海默症、肥胖症、癌症,以及各項罕見疾病,投資價值優於大型生物科技公司。

江宜虔認為,中小型生技股還有一大優勢,在於過去升息環境對於現金水位充裕的大型製藥廠及大型生物科技公司較為有利,當聯準會的利率政策開始反轉時,則有利整體醫療業的籌資及併購活動,自去年12月至今年2月以來,已發生14件主要醫療產業併購案,由於目前多數中小型生物科技公司股價已低於長期併購價格的股票評價,一旦未來加速併購活動,這些企業將可優先受惠。

江宜虔指出,看好醫療產業相對其他產業具有高報酬、低波動的特性,讓市場願意給予較高的產業價值評估,且因為醫療生化產業旗下次產業各擁優勢,建議投資人不妨全面布局製藥、醫療服務、生技、醫療器材,並以大型製藥、醫療服務龍頭、具有創新與併購題材的生技股等主題為首選。