儘管美國聯準會降息時間點還沒確定,短期推升公債殖利率反彈,為債券平添一些波動,不過,貨幣緊縮政策走到尾聲已是市場共識,不少投資人紛紛透過債券ETF搶先卡位,統計今年來所有債券ETF,有14檔呈現投資人周周增態勢。展望後市,投資等級債、長天期美債ETF、美國投等債基金與ETF、金融債ETF、全球公司債,是各家投信法人看好的佈局方向。

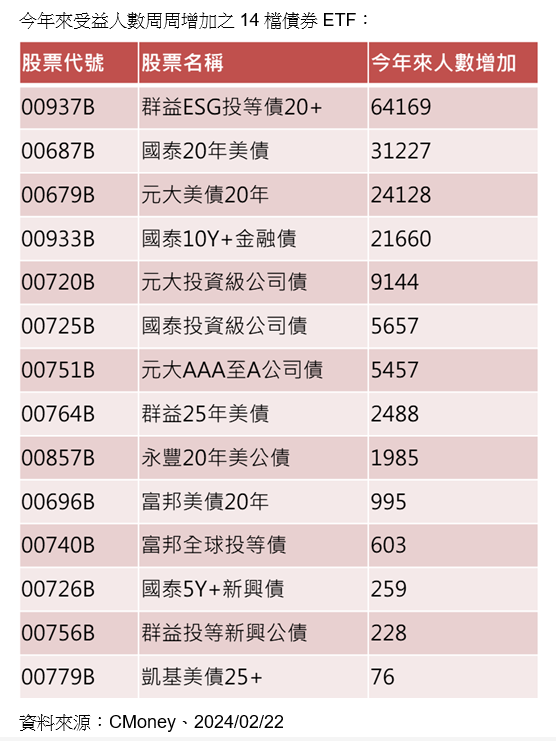

以類型來看,長天期債ETF仍是市場寵兒,檢視14檔債券ETF今年來受益人數增加情況,以去年12月剛上市的群益ESG投等債20+(00937B)人氣最旺,增加超過6萬人,排名第二與第三的國泰20年美債(00687B)、元大美債20年(00679B),人數分別增加近3.1萬人和2.4萬人。

群益00937B經理人曾盈甄表示,預期今年美國下半年降息機率仍高,因此投資等級債除可享受穩定之息收,未來適逢降息循環亦有資本利得空間。在投等債ETF的選擇上,債信品質佳,又符合全球永續發展趨勢的ESG投資級公司債,仍可望吸引訴求穩健投資的資金進駐,其中又以結合ESG概念的長天期BBB級債最值留意,主因BBB級債在投資級債中收益水準相對高,搭配進一步篩選由ESG經營良好的企業所發行之債券,資產品質更為穩健,佈局相關ETF有助一次滿足投資者對於資產品質、穩健收益與搶攻資本利得等需求。

群益25年美債ETF(00764B)經理人李鈺涵指出,過往經驗來看,停止升息階段,便是布局債市的好時機,而存續期間越長的債券,後續受惠降息的漲幅程度也越高。市場對於聯準會降息時間點的預期遞延,投資人不妨在價格相對低點時來分批建立部位,以換取後續波段價差空間。美國公債是全球規模最大、流動性最佳的債種,信用評等為最高的AAA,現階段適度布局於長天期美債ETF不僅可滿足資產配置與風險分散需求,後續也有機會掌握降息的價差。

群益00937B經理人曾盈甄表示,預期今年美國下半年降息機率仍高,因此投資等級債除可享受穩定之息收,未來適逢降息循環亦有資本利得空間。在投等債ETF的選擇上,債信品質佳,又符合全球永續發展趨勢的ESG投資級公司債,仍可望吸引訴求穩健投資的資金進駐,其中又以結合ESG概念的長天期BBB級債最值留意,主因BBB級債在投資級債中收益水準相對高,搭配進一步篩選由ESG經營良好的企業所發行之債券,資產品質更為穩健,佈局相關ETF有助一次滿足投資者對於資產品質、穩健收益與搶攻資本利得等需求。

群益25年美債ETF(00764B)經理人李鈺涵指出,過往經驗來看,停止升息階段,便是布局債市的好時機,而存續期間越長的債券,後續受惠降息的漲幅程度也越高。市場對於聯準會降息時間點的預期遞延,投資人不妨在價格相對低點時來分批建立部位,以換取後續波段價差空間。美國公債是全球規模最大、流動性最佳的債種,信用評等為最高的AAA,現階段適度布局於長天期美債ETF不僅可滿足資產配置與風險分散需求,後續也有機會掌握降息的價差。

國泰美國優質債券基金經理人鄭易芸分析,美國投等債收益率創下近14年新高後,目前回落至5.1%,但仍高於長期均值3.45%;交易價格自谷底反彈至93元,相較於近10年均值104元仍有上漲空間(2014/01-2024/01),在降息趨勢確立的情況下,市場普遍預期債市接下來將揮別多年陰霾,有機會大放異彩,多頭行情值得期待。

進一步觀察全球資金動向,市場資金持續穩定流入美國投等債基金與ETF,截至2月7日,單週即流入60.3億美元。以國泰美國優質債券基金來說,佈局2024票面利率較高的新券市場,以交易較為熱絡的中短天期(5-10年)債券為主,產業包括金融、公用及科技業,配置包括美國、加拿大、英法等多國市場;其次,提升金融債占比,因聯準會之前的激進式升息,金融債利差大幅擴大,今年若轉向降息,將有利資金持續回流金融債,未來有機會在利差收斂下,賺取債券價格上揚的資本利得。

第一金美國10+金融債ETF(00834B)經理人高若慈也指出,金融債ETF收益水準同步攀升,由於市場仍對於未來半年降息預期濃厚,殖利率有向下空間,也提供現在進場投資佈局金融債較佳時機。

高若慈表示,穩健收息型投資人,買進投資級債券、金融債券,具備收息優勢,未來一旦啟動降息政策,還可望帶動資本利得空間,目前參與投資級債券、金融債券投資,提供長期型投資人較佳投資利基。

第一金美國10+金融債ETF主要追蹤彭博美國10年期以上金融債券指數進行投資,主要投資標的為美國大型金融機構債券,如摩根大通、富國銀行、摩根史坦利、美國銀行,及花旗集團等。

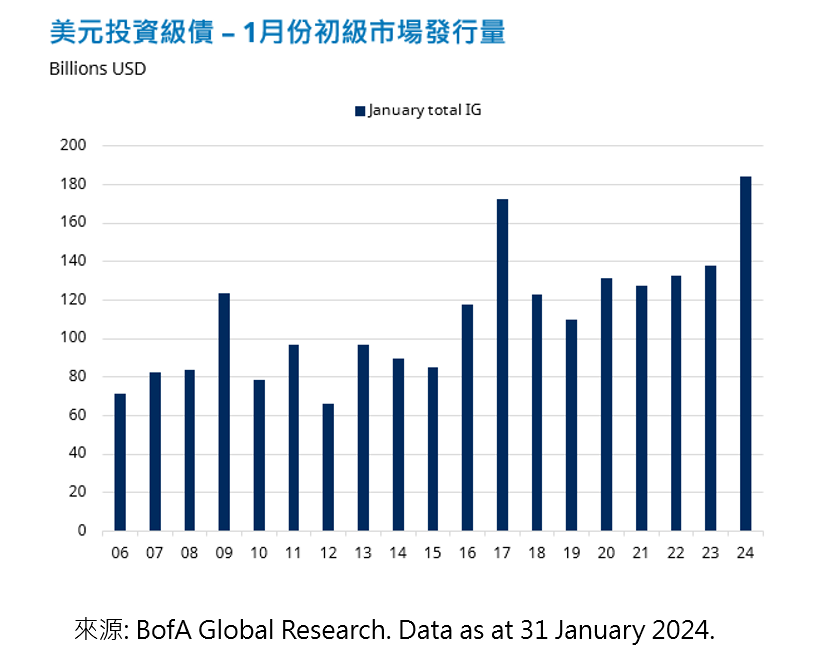

施羅德(環)環球非投資級債券基金產品經理劉又慈建議,以全球公司債為核心布局,不獨押美國,輔以靈活加碼證券化資產,為資產組合達到攻守兼備目標。 劉又慈說明,公司債殖利率已經遠低於2023年10月高點,且較去年大部分時間的殖利率水準都來得低,較低的殖利率水準,使得2024年初的初級市場發行相當活絡,尤其是投資等級債券,發行量創下2006年以來新高。

劉又慈建議,在債市選擇上,不妨記得「GCI」。也就是投資全球(Global),分散佈局全球,同時納入歐洲與美國公司債;聚焦信用(Credit),選擇公司債、掌握息收更實在;高息環境(Income)之下,包括債息&資本利得&避險收益契機,不漏接任何一塊,所以一檔基金如能有多種幣別、多種級別提供投資人選擇,也是非常重要的。