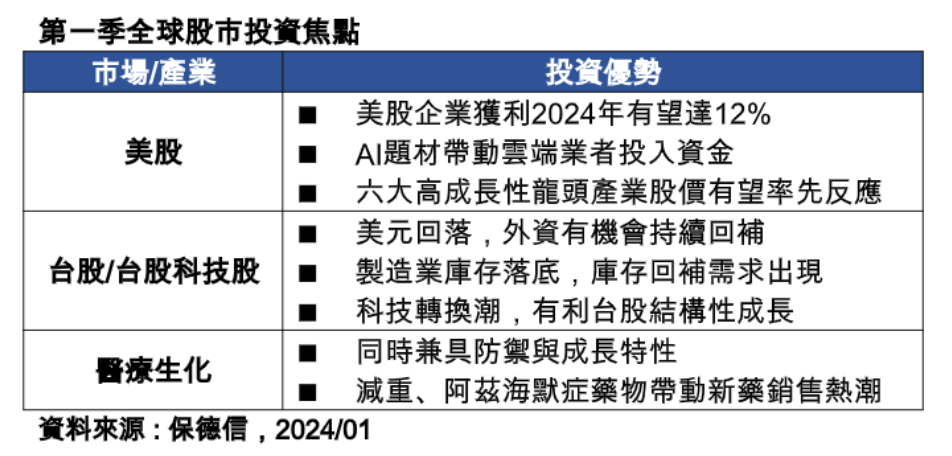

保德信發表Q1股市展望,認為美國、歐洲的貨幣政策都將放鬆,對應歷史上每逢暫停升息至真正開始降息期間,美股往往能繳出超過一成漲幅,第一季投資焦點不妨鎖定美國成長股、醫療生化產業,以及與美股高度連動的台股。

保德信市場策略團隊主管葉家榮表示,美國邁向降息,美元強勢趨緩,風險資產有反彈上揚空間,其中,美股企業獲利呈現V型反彈,2024年預估將達到12%的雙位數漲幅,在三大主要成熟市場中成長力道位居第一,有利於風險偏好持續升溫,搭配全球AI題材熱度持續及美債殖利率回落,美國成長股 將率先受惠。

葉家榮分析,自1995年以來共歷經過5次美國升息,當進入暫停升息至降息開啟前,S&P 500指數平均上漲14.6%,且5次紀錄中僅有1次呈現負報酬,加上基本面復甦更有利於美股後市表現,特別是成長股往往能率先表態。

葉家榮進一步指出,目前包括AI、即時性消費、工業自動化、醫療、移動變革、數位支付等,是美國成長股中最值得留意的六大產業,其中AI更是進入不可逆的成長浪潮,根據統計,2023年第二季數據中心租賃量大幅增加,同時帶動數據中心的電力負載量創下單月新高,甚至超過疫情期間遠距需求帶來的高峰,顯示生成式AI的商業活動已經發生,大型雲端業者投入大量資金,並且開始搶攻數據中心來容納AI所需架設的伺服器等硬體設施。

除了美國AI相關龍頭產業加速成長,葉家榮說明,擁有AI產業鏈技術優勢的台股,也是第一季布局的重點市場,過往科技世代的轉換,往往能帶動台股成分股連續兩年迎接獲利高速成長,包括2006年啟動的NB循環、2013年開始的3G轉4G等,預期本次AI浪潮將複製類似經驗,並帶動台股成分股於今明兩年獲利成長達兩成水準。

葉家榮還表示,目前台股製造業庫存相較去年的高水準已明顯下降,像是PC、NB、伺服器庫存水位降至65天以下,記憶體也下降至90天等,部分產業甚至已有回補庫存需求,且自2020年以來,外資連續三年大幅調節台股超過2.2兆新台幣,隨著去年下半年美元指數走弱,外資開始陸續回補台股部位,預期今年聯準會走向降息,美元易貶難升搭配AI熱度不減,將持續吸引外資回流。

在產業投資上,葉家榮建議,同時具有防禦與成長特性的醫療生化產業,亦可納入第一季的投資清單,因為醫療次產業包括製藥、生技、醫療服務、醫療器材等多元化商機,而去年以來在全球爆紅的減重商機,進入2024年有望由阿茲海默症重磅藥物接棒,目前65歲以上的美國人約有670萬人罹患阿茲海默症,目前已有多家藥廠切入並有所突破,預估2028年阿茲海默症藥品營收可達70億美元,年複合成長率高達79%。

葉家榮分析,根據長期統計,醫療產業在10大類股中的年化獲利成長率相對最佳,達11.2%,而過去10年美國的產業分類中,醫療產業平均報酬率為11.1%,僅次於科技產業的17.5%,顯示醫療產業同時具有價值及成長性