費城半導體上週五大漲4%,台積電ADR更是大漲6.3%,果然激勵台股今天早盤上漲超過百點,即將重新挑戰萬七大關,各家投信也都看好台股這波反攻行情,可望由年底作帳行情,延續到明年1、2月的紅包行情;類股方面,半導體與科技類股可望領軍。

第一金投信指出,除非美國經濟、通膨數據再度明顯調升轉強,研判升息循環可望告終,台股可望迎接年度反攻行情,並且由12月的作帳行情一直延續到明年1、2月份的紅包行情。

第一金台灣核心戰略建設基金經理張正中指出,隨美債殖利率高點回落,吸引外資回補台股,聯準會議過後3個交易日,外資回補台股522億元,帶動台股大幅反彈,研判外資最大賣壓潮已過,去化第三季以來股價修正的外部壓力。

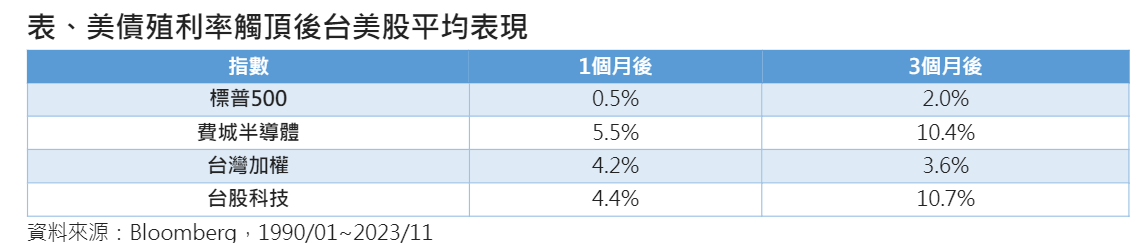

根據Bloomberg資料統計,1990年至今美債殖利率攀高過程,也會帶來股票價格修正,但在殖利率高檔反轉時,也會帶動股價反彈,以過往的數據統計,美債殖利率觸頂後1個月、3個月,台美股價皆同步呈現反彈,其中,科技股受惠資產重新評價,表現更加亮眼,費城半導體指數在1個月後的平均漲幅5.5%、3個月後平均漲幅10.4%,台股科技指數在1個月後的平均漲幅4.4%、3個月後平均漲幅10.7%。

統計台股歷年第四季的上漲機率高,且12月份又通常是漲幅表現最佳的月份,加上隔年初遇資金重新配置、紅包行情延續,多頭反攻氣勢更受期待。

此外,張正中也認為,產業獲利動能可望在2024年恢復成長,市場預估,2023年整體台股獲利平均衰退30%,不過,到了2024年則可望恢復為正成長21.9%,其中,科技股的成長幅度更為顯著達28%,隨著景氣復甦,提振科技業獲利表現,也可望支撐台股多頭格局,台股區間震盪期,把握逢低佈局、持續定期定額累積中長線投資部位。

統一投信也表示,隨著庫存調整即將結束,半導體產業有望加入戰局,與AI股一同發力。根據歷史經驗,半導體景氣落底後,都會帶動台股出現多頭行情。目前半導體營收年增率已開始觸底回升,為台股後市增添上升動力。

統一投信指出,近20年半導體產業出現過5次景氣循環。半導體作為供應鏈上游,產業景氣牽動整體電子族群。在台股電子股成交值比重約占7成的背景下,半導體景氣復甦會帶動電子股營運進一步轉佳,提振台股大盤。以景氣領先指標半導體營收年增率來看,每次衰退周期中,只要景氣達到谷底,後續景氣回升往往會帶動台股出現至少2年的多頭,且衰退幅度越大,後市復甦行情越熱烈。

統一投信指出,近20年半導體產業出現過5次景氣循環。半導體作為供應鏈上游,產業景氣牽動整體電子族群。在台股電子股成交值比重約占7成的背景下,半導體景氣復甦會帶動電子股營運進一步轉佳,提振台股大盤。以景氣領先指標半導體營收年增率來看,每次衰退周期中,只要景氣達到谷底,後續景氣回升往往會帶動台股出現至少2年的多頭,且衰退幅度越大,後市復甦行情越熱烈。

統一投信表示,其中3次景氣週期,半導體營收最大衰退幅度超過10%,隨後景氣回升帶動的台股牛市,多頭期間漲幅甚至都超過100%,分別為2003~2007年、2009~2010年及2019~2021年。對照今年上半年半導體營收年增率最大衰退幅度達20%左右,目前衰退幅度已開始收斂,預計明年景氣將逐步回溫,使整體電子業營收向上,有望為台股帶來新一波多頭行情。

統一中小基金經理人陳之硯表示,近期美國10年期公債殖利率回落,市場認為聯準會升息循環告終,並開始期待降息到來,有利股市評價。台灣景氣緩步復甦,美國經濟軟著陸機率高,也讓台股明年基本面轉佳,後市行情可期。看好AI、網通及伺服器族群,隨著AI應用普及使演算法算力需求提升,將同步增加市場對GPU需求,有利7奈米以下晶圓先進製程與先進封裝發展。

(17:30更新)

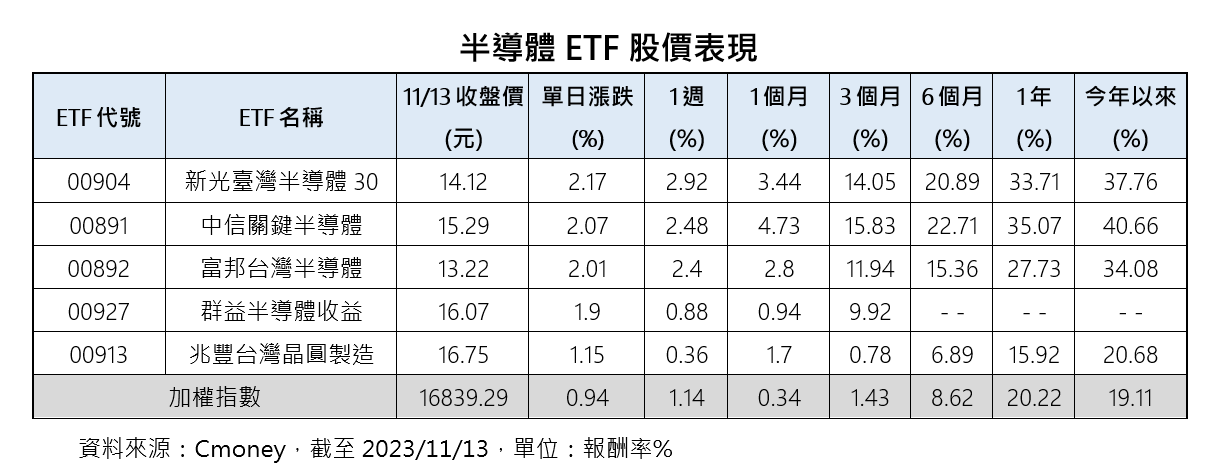

從盤面來看,5檔半導體相關ETF,今天股價也都有不錯表現,漲幅1.1%起跳,其中,新光半導體30(00904)盤中最高價14.23元,從還原權值角度來看,創下掛牌以來新高,代表從2022年以來曾投資過00904的投資人,持有至今已全數獲利翻正。

根據Cmoney統計,前波台股從去10月12629低點,一路反彈到今年7月的17463點為止,累積波段報酬達35.36%,如果比較同期間半導體ETF股價表現,新光臺灣半導體30 ETF反彈能力比起大盤更為出色,波段累積漲幅高達45.95%。

新光00904經理人王韻茹表示,預期2024、2025兩年半導體景氣重返成長,半導體股價主升段行情來臨,建議投資人可以直接半導體市值型ETF,未來股價上漲潛力將值得期待。

新光投信投資長吳文同強調,現階段整體台股行情有升溫現象,包括年底歐美節慶購物旺季將至,電腦、筆電第三季市場需求回溫、手機近期急單湧現,與AI伺服器第四季放量生產助攻,預料整體國內製造業將從第四季起營收成長動能轉強,台股新一波反彈趨勢已強勢啟動。