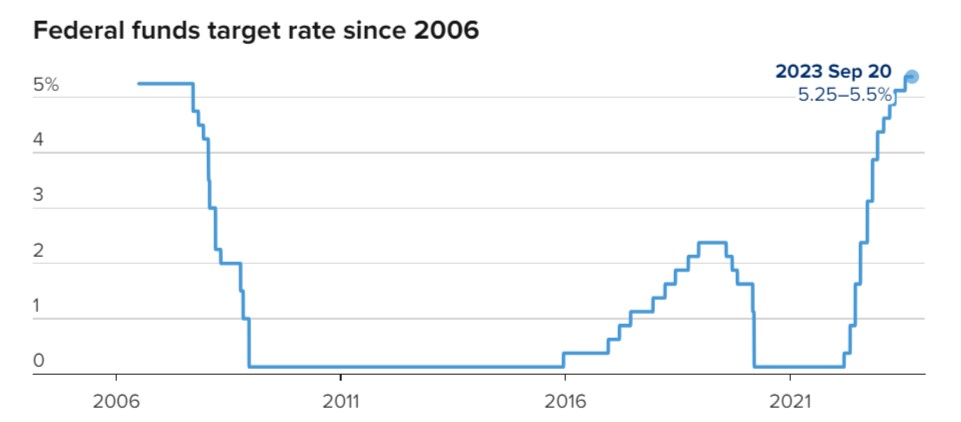

美國聯邦準備理事會(Fed)今天宣布利率按兵不動,維持5.25%-5.5%,符合市場預期,但仍是22年(2001年初)來的利率最高水準。聯準會主席鮑爾強調,將通膨率持續降至2%的過程,還有很長的路要走。依據聯準會發布的利率點陣圖預測顯示,聯邦基準利率中位數,今年底將上調至5.6%,意味今年還可能會升息1次。

聯準會有12位官員贊成再升息,7人反對,顯示贊成再升息的仍佔多數。聯準會從去年3月以來,已經升息11次,累計升息21碼,或5.25個百分點。這次是今年第二次暫停升息。

▼圖說:美國聯邦基準利率2006年以來走勢圖。(圖/翻攝CNBC)

明年降息幅度低於原先預期 2025年利率預估上調

聯準會預計 2024年將降息至5.1%,相較6月的預測,少2碼(0.5個百分點)。聯準會主席鮑爾在記者會上表示,這是對經濟成長的樂觀態度,而不是擔心通膨,但更強勁的經濟表現,意味著必須在利率方面採取更多措施。

2025年的利率預估則上調,中位數是3.9%,先前預估為3.4%。

聯準會也首次展望2026年利率,預估為2.9%。

今年經濟成長率預估大幅上調 通膨預估下降

聯準會也更新了經濟預測,大幅上調了2023年GDP成長預估為2.1%,相較於6月預估的1%,增加了1倍,顯示聯準會預計短期不會出現經濟衰退。2024 年 GDP 預期則從1.1%上調至1.5%。

通膨方面,聯準會預期核心個人消費支出物價指數將放緩至3.7%,較6月的預測下降0.2個百分點。

但聯準會主席鮑爾表示,聯準會尚未完全相信通膨正走在正確的道路上,仍希望看到令人信服的證據,真正證明已經達到了適當的水平,

鮑爾:經濟軟著陸有可能 但仍要謹慎

與聯準會先前聲明中的「溫和」相比,這次改將經濟活動描述為「穩健擴張」,至於就業成長「近幾個月放緩,但仍保持強勁」,這也與先前描述就業情勢「強勁」,有些不同。

鮑威爾說,軟著陸確實有可能發生,需要謹慎行事,恢復價格穩定,民眾依賴聯準會這樣做。

縮減資產負債表 持續減持債券

除了將利率維持在相對較高的水平外,聯準會繼續減持債券,自2022年6月以來,資產負債表已削減約 8150 億美元。

聯準會本次維持現有利率5.25%至5.5%區間不變,不過,利率點陣圖顯示年底前可能再升1碼,「鷹式暫停」使美股在利率決策公布後紛紛下跌,美國十年期公債殖利率則向上來到4.407%。

保德信表示,從基本面來看,目前美國經濟沒有熱絡到能夠繼續升息,但也沒差到能立刻停止升息,根據利率點陣圖,對今年底的利率中位數仍維持不變,Fedwatch工具顯示,決策公布後11月和12月升息機率仍低於四成,接下來聯準會將參考更多重要數據,包括就業、財報與通膨,聯準會主席鮑爾也表示,雖然物價已反映出緩解跡象,但距離目標通膨回落至2%還一段距離,因此在情況適宜時將再度升息,以達到穩定物價與充分就業的雙重目標。

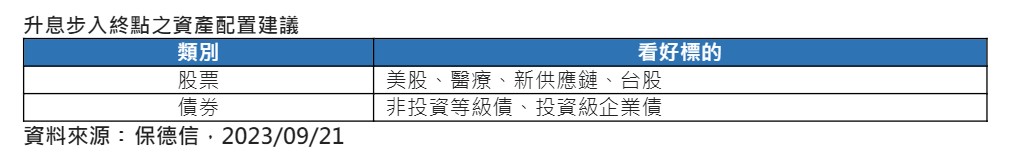

保德信產品策略團隊主管葉家榮指出,雖然FOMC會議後市場走跌,不過只要美股守穩8月低點,後市將回歸基本面表現,建議此時投資配置應「股債兼備」。股市方面,相對看好成熟市場,尤其美國強勁的基本面使企業獲利展望上調,其中醫療產業及新供應鏈更具題材優勢;新興市場則較為分歧,有望表現超前的全球半導體及AI關鍵供應鏈的台股,預料資金輪動後將重回AI產業。

至於債市方面,葉家榮指出,隨著市場風險偏好程度增加,將帶動非投資等級債的表現機會,投資等級企業債雖然市場近期呈現觀望,不過該資產具有防禦特性,亦可平衡配置。

葉家榮說明,目前市場預估美國今年GDP成長率為2.1%,高於6月預期的1.0%,2024年預期 GDP成長率也上調至1.5%,2023年失業率預期也從先前的4.1%降至3.8%,核心個人消費支出(PCE)物價指數也下降至3.7%,明年預期將維持在2.6%,皆反映出經濟展望呈現正向,接下來市場將關注三大重點,包括油價走勢、美國政府10月關門,以及汽車業罷工問題。

葉家榮指出,若油價持續高漲,將會影響終端消費支出,進一步衝擊通膨預期,另外,美國距離10月1日可能陷入部分政府停擺只剩十天,眾議院議長正提出權宜支出議案,包括讓國內機構支出暫時減少8%等;至於對汽車業罷工事件,最主要是車廠的核心訴求在工資與工時,美國總統拜登已準備提供協助,並確實促使汽車製造商積極與工會進行談判,以達成公平協議。短線來看,市場雖可能受到這些事件影響,不過整體而言,美國經濟軟著陸足以承受短期風險,經濟持續處於增長的軌道上。

國泰世華銀也針對利率Higher for longer下,分析對總經、股、債、匯市產生哪些影響?

●總經:告別低利率時代,未來「迅速大幅降息」機率不高

此次暫停升息,並且利率將維持在高位更久,意味著後續經濟復甦力道將受限。國泰世華銀行分析,一旦經濟活動放緩,若再配合通膨回落,2024年聯準會可能出現降息空間。

● 債市:短債利率高位宜鎖利 ,長債因美國經濟優於預期而續揚

短線上債券利率仍將維持高位,隨核心通膨持續降溫,美國聯準會(Fed)逐步走入升息尾聲的大方向不變,預期長線公債殖利率終將回落,殖利率逢高仍是布建債券契機。

●股市:美股短期難脫整理格局,中長期有望隨基本面低檔翻揚

近期美股走勢受高利率環境影響,對評價面形成壓力而震盪。國泰世華銀行觀察,企業獲利狀況正在改善,加上近期ISM製造業的新訂單/存貨比已連續3個月站穩1,顯示製造業去庫存化接近尾聲,支撐股市下檔空間。長線而言,股市前景依然看好,若逢股市拉回,不妨站在買方思考,逢低分進場批布局。

●匯市:美元走勢將隨升息告終漸受壓抑;台幣等待基本面推升轉強

歐洲央行(ECB)釋出升息見頂訊號,偏鴿立場壓抑歐元走勢,加上近期經濟表現美優於歐,進一步推升美元走強。國泰世華銀行預期,美元近期仍將保持強勢,待聯準會釋出最後一次升息訊號,美元才會出現走貶空間。

施羅德投信認為,美國聯準會會議雖無意外,但強化了對投資建議的信心。美國升息循環邁向最後階段,明年預期降息幅度減少,顯示利率水準將繼續維持在高檔區間一段時間,而核心通膨自高點鬆動,且未來經濟成長依然穩健,未來經濟更趨樂觀。

受惠於對利率正處高點、未來降息可期的普遍預期,今年以來,台灣投資人對債券資產的偏好與日俱增,但一味地拉長債券存續期間,押寶明年大幅降息的激進策略,今年以來並不奏效,反而徒增投資資產的波動。施羅德建議,與其時時猜測何時降息、大幅以長天期債券增加利率風險,不如採取廣納收益來源、彈性存續期操作的多元債券策略,可更輕鬆地面對可能更長更久的高利環境。

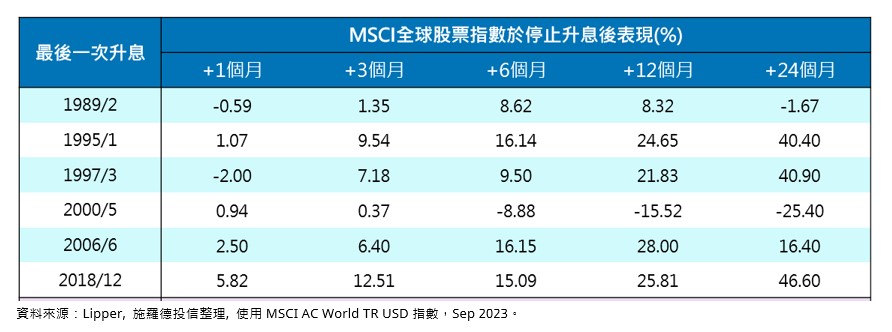

此外,後升息時代的股市亦有表現機會,過去歷史經驗顯示,除了債券資產會受惠於降息外,過去6次暫停升息後全球股市正報酬機率也相當明顯,因此,後升息時代,進場多元債券及多元資產,掌握收益及成長潛力。