海外基金5月以來走弱,以金管會證期局核備的980檔境外基金(股、債均含)來說,截至30日為止,以台幣計價,平均下跌1.7%;其中,703檔股票型基金平均下跌1.52%,260檔債券型基金平均下跌2.24%。

●主要股票暨產業型基金:

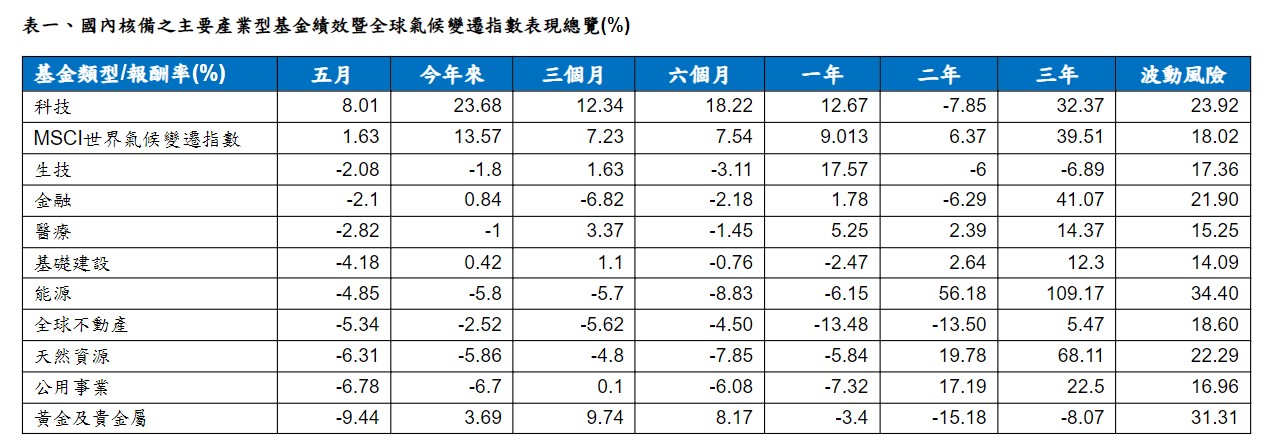

科技股基金本月異軍突起,大漲8.01%,因受惠於輝達(Nvidia)財測展望利多激勵,帶動半導體類股表現居前,而科技股成分高的台股基金也跟進上漲9.38%,是各地區基金中表現最佳者。

值得留意的是,MSCI世界氣候變遷指數也因持股有近四分之一是科技股而同步受惠,近月上漲1.63%;反觀,黃金、公用事業等利率敏感型基金則在美債殖利率回升下而分別下跌9.44%、6.78%。

富蘭克林證券投顧表示,在ChatGPT掀起一波人工智慧(AI)熱潮後,各界期待生成式AI能為人類節省更多資訊蒐集時間和優化工作效率,也就是說AI可望成為提升全球生產力的驅動力。而隨亞馬遜、微軟、Alphabet等科技廠競相推出自家結合AI的軟體及相關運用,也加速包含輝達等晶片製造商的需求,有助推升AI產業前景,此外,在度過當前的成本優化週期後,雲端運算也可望逐漸恢復成長,並刺激科技股從先前的逆風中逐漸轉為順風,長線來看,定期定額投資科技股仍是絕佳選擇。

富蘭克林坦伯頓科技基金經理人強納森.柯堤斯表示,人工智慧(AI)/機器學習(ML)是本基金聚焦的十大數位轉型子主題之一,多年來一直密切關注相關的投資機會。2023年以來,市場對此領域的興趣激增,我們相信人工智慧(AI)/機器學習(ML)可能成為下一波科技投資浪潮的催化劑,它具有深切影響低價值知識工作者的潛力,未來每個行業可能將會受到人工智慧的影響。

富蘭克林坦伯頓全球氣候變遷基金經理人克雷格.卡麥隆表示,預期雙D趨勢-脫碳(decarbonization)和去全球化(deglobalization)將是主導未來幾年的投資主題,投資機會與風險將應運而生,現階段看好工業、原物料、科技、汽車等產業,因應總經環境波動,應精選評價面被低估且將對減緩和適應氣候變遷產生重大影響力的公司。

美盛基礎建設價值基金經理人赫斯特(Shane Hurst)表示,面臨2023年總體經濟的逆風,看好基礎建設公司提供經濟活動中的必要服務,受到景氣循環的影響較小,獲利、股利和現金流量穩定且可預測性高,有望展現韌性,而為了達到2050年淨零排放的目標,未來數十年全球必須大幅投入數十兆美元於輸電網路、電線電桿、電網、再生能源發電、碳捕獲及碳儲存等基礎建設投資,將為基礎建設產業迎來長期順風。

至於主要債券及平衡型基金方面,因不少聯準會官員們認為後續仍存在升息空間,加以美國債務上限談判干擾,帶動美國公債殖利率近月大幅回升,債券型基金普遍承壓,不過,道瓊伊斯蘭債指數因存續期間較低而僅下跌1.12%,是最抗跌的債種。

美國美元平衡型基金近月下跌1.31%,但表現僅略微落後伊斯蘭債,其具備債息和股利雙收益投資機會,加以股市近月相對債市抗跌,支撐了美國美元平衡型基金表現。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽(Sonal Desai)表示,預期聯邦基金利率將維持在高檔較長一段時間,與市場預期的很快轉向降息看法存有差異。考量殖利率可能會有些攀揚,看好短天期投資級債和美國公債於利率處於高檔階段的表現,然而在金融借貸條件轉嚴以及高利率成本下,預期將不利於景氣和企業獲利,因此須嚴選持債,挑選具有較佳資本結構、流動性佳以及對升息敏感度低的發行企業。

富蘭克林證券投顧表示,科技股單月大漲超過一成,不排除漲多拉回,建議優先逢低承接以價值股為主的美國平衡型基金,並趁本波公債殖利率反彈時加碼精選收益複合債券型基金,掌握債市收益契機,股票建議採多元布局、分批加碼+定期定額策略介入,看好脫碳商機(基礎建設/氣候變遷)、創新商機(AI/數位轉型)、復甦商機(亞洲小型股/印度/日本),保守者可先將資金停泊在流動性佳且每月有配息機制的美國短期票券型基金,掌握收益之餘也可預先卡位景氣落底機會。