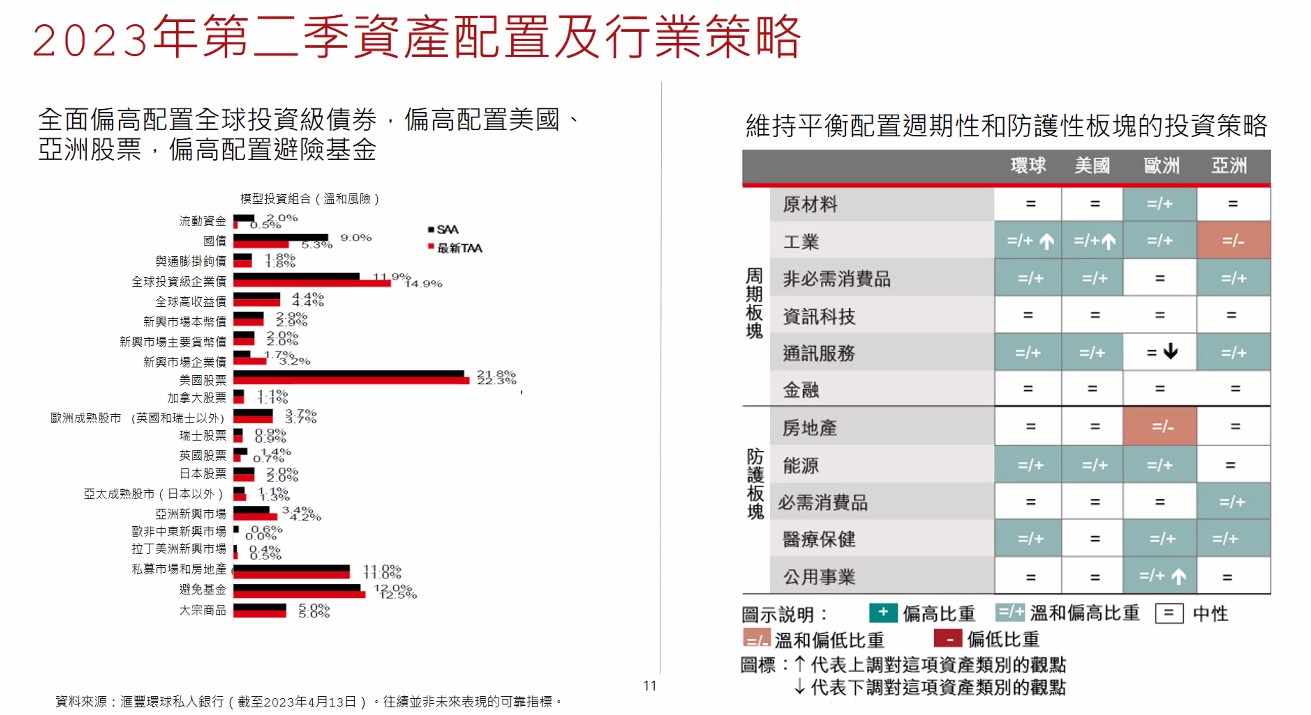

滙豐銀行今日舉行第二季投資展望說明會,透露對台股採中性配置,原因是第一季已經有理想反彈,但目前本益比相對大陸、泰國、印尼來得偏高,目前最看好並偏高配置在亞股,另外,美股、避險基金、東協以及全球投資級債券,也都採偏高配置。滙豐認為,美元已經見頂,預計今年下半年轉弱,將為亞洲股債和貨幣消除不利因素。 滙豐銀行預期,美國聯準會對抗通膨決心還是很強烈,今年還會再升息2次,分別是5月升息1碼(0.25個百分點)、6月升息1碼,這次升息循環就會結束,下半年聯邦基金利率將維持在5.25% 至5.50% 水準。到了明年第2季會開始降息,明年一共會有3次降息,每次降息1碼,將可支撐全球債券市場表現。

黃金和石油,則是維持中性配置,布蘭特原油的價格預測,維持在每桶88美元;金價維持全年每盎司1900美元的預測。

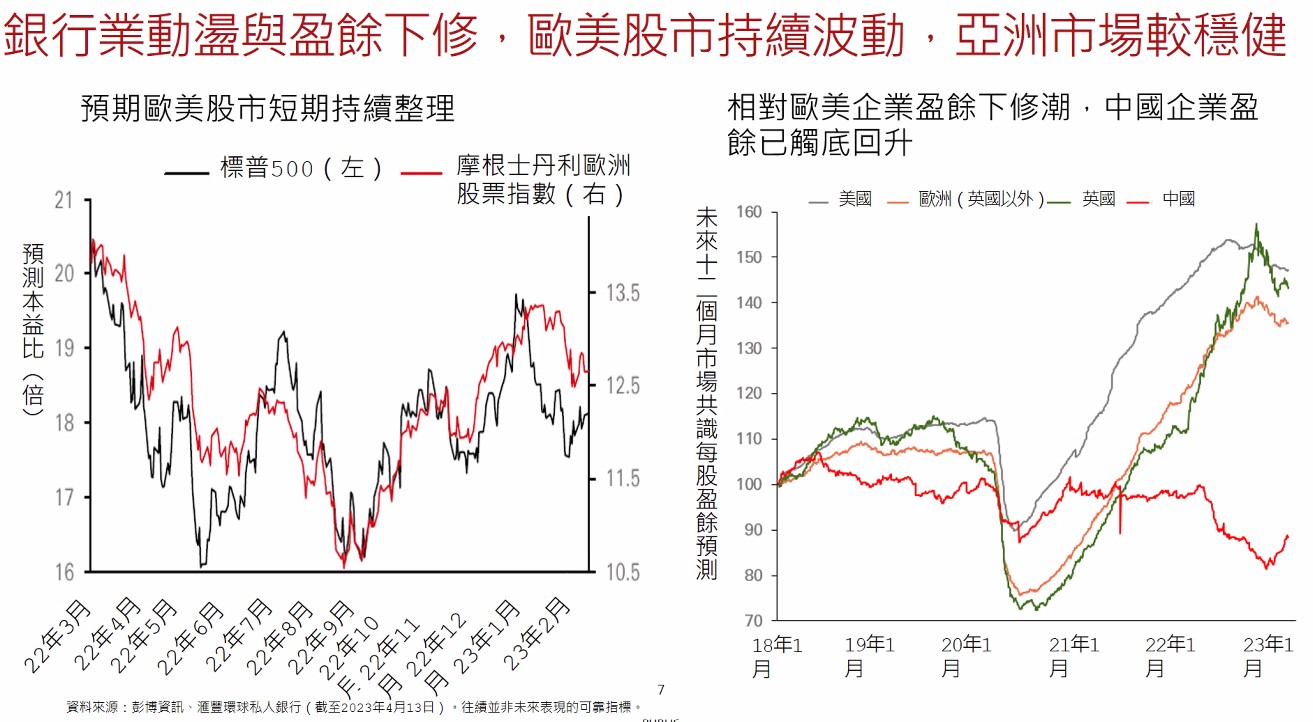

滙豐環球私人銀行及財富管理亞洲區首席投資總監范卓雲指出,近期歐美銀行業經歷的動盪,帶來系統性金融危機的可能性不大,隨著各大央行和主管機關採取迅速行動,為面對困境的銀行提供必要的流動性支援,已大幅降低因流失存款所引發的流動資金壓力和金融系統風險,擴散到亞洲銀行體系的可能性較低。

其次,歐美銀行資本金普遍充裕,遠高於主管機關設定的最低水準,目前資本適足率大幅高於2008年全球金融危機前的水準,而且銀行貸款拖欠率相當低,反映近期銀行業面對的挑戰主要是因流失存款導致流動性出現問題,而非發生信貸危機。

范卓雲說,銀行縮緊信用貸款標準,導致需求下降,美國銀行放款成長會放緩到明年,預估美國經濟成長率今年降到1.5%,不如去年的2.1%,2024年GDP成長率預估還會降至0.5%。

▼圖說:滙豐環球私人銀行及財富管理亞洲區首席投資總監范卓雲。(圖/滙豐銀提供)

至於全球GDP成長率將由2022年的3.1% 放緩至2023年的2.3%,但亞洲 (日本以外) 表現最佳,預期是唯一成長加速的地區,將由2022年的3.5% 成長上升至2023年的4.7%,主要是受益於中國消費加快復甦,以及推出穩定房地產市場和支持科技網路平台經濟的利多政策,將推動中國GDP由第一季的2.2% 升至第二季的7.4%,全年成長可達到5.6%,高於2022年的3%。而東協及印度2023年經濟成長將維持穩健。

在股票投資方面,滙豐最看好亞洲股市,預期未來六個月亞洲股市表現將優於成熟市場,主因是預期中國強勁的消費復甦和提振成長的政策,將對今年亞洲市場前景造成利多,因此對中國大陸和亞洲新興市場股票維持完全偏高比重配置,對香港、印尼和泰國股票持溫和偏高比重配置。

歐美股市部分,預期持續波動,維持對美股溫和偏高比重配置觀點。

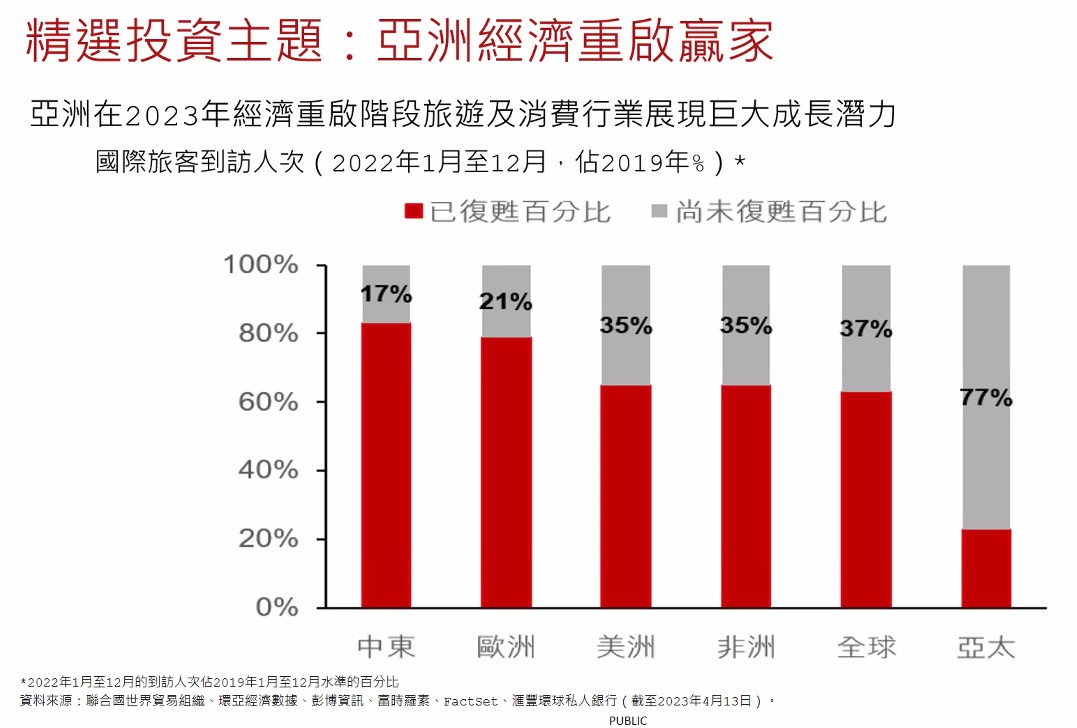

范卓雲補充,全球電子產品週期和盈利預測接近觸底,預計全球半導體和亞洲科技硬體行業將在今年下半年逐步復甦,在中國需求回升的支持下,亞洲科技週期逐漸改善,對台灣股票和亞洲科技板塊持中性配置;南韓半導體企業側重記憶體晶片和智能電話,復甦步伐可能較台灣科技同業緩慢,因此維持韓國股票偏低配置觀點。 滙豐銀行在亞洲地區物色四大投資主題,以把握亞洲最具吸引力的成長和收益機會。 (1) 亞洲經濟重啟贏家 范卓雲表示,隨著中國全面恢復通關,積壓的旅遊需求得以釋放,推動中國國內和國際旅遊活動大幅提升。香港成為中國全面通關的主要受惠者,二月份零售銷售較前一年大幅飆升31%,遠勝市場預期。精選的『亞洲經濟重啟贏家』主題,聚焦投資亞洲旅遊、航空、酒店、餐飲和大眾消費板塊的優質行業龍頭。

根據世界旅遊及觀光委員會 (World Travel & Tourism Council) 估計,按觀光及旅遊業對GDP的貢獻計算,2022年亞太區的國際旅客到訪人次僅恢復至2019年疫情之前的23%;中國全面通關為亞洲旅遊及消費行業帶來巨大成長潛力,香港、澳門、泰國、日本、韓國、越南和新加坡是中國遊客外遊的首選目的地。預計未來十年亞洲觀光及旅遊業的GDP平均每年成長8.5%,是亞洲經濟平均成長4%的兩倍。

(2) 東協新機遇

范卓雲指出,東南亞國家通過參與《區域全面經濟夥伴關係協定》(RCEP),促使東協區內的經濟合作更形緊密,並成為全球最大的自由貿易區。在地緣政治不明朗因素下,東協經濟體將持續受惠於亞洲供應鏈的重新配置和區域化。個別盛產大宗商品的東協國家,例如印尼,更受惠鎳鐵和煤炭價格飆升,從而抵禦全球需求放緩的衝擊。在東南亞股市當中,看好銀行、消費、基建和新加坡房地產投資信託基金的成長和高股息收益機會。

(3) 亞洲綠色轉型

范卓雲說,看好太陽能、風能和綠色氫能的再生能源設備製造商、智能電網製造商和電動汽車供應鏈的龍頭。世界經濟論壇發表的報告估計,中國需要投資140兆元人民幣,以在2060年前實現碳中和目標。在中國,每三輛售出的新車中就有一輛為電動汽車。純電動汽車股、一些傳統的原設備生產商和電池公司可以受益於淨零碳排轉型。到了2025年,預料中國每年的太陽能裝置安裝量將以20%的複合年成長率增至150百萬瓩。

(4) 亞洲優質債券

范卓雲指出,為部署美國政策利率見頂,繼續聚焦亞洲的優質高評級企業債券,亞洲投資等級債券的整體殖利率處於5%以上的吸引水準,遠高於五年平均殖利率的3.4%。看好香港零售和房地產領域的投資等級債券、優質的中國科技、傳媒及電信債券,特別是中國私營科技巨企發行的債券,以及印尼美元債券,包括印尼投資等級準國債的利差機會也會不錯。

(2) 東協新機遇

范卓雲指出,東南亞國家通過參與《區域全面經濟夥伴關係協定》(RCEP),促使東協區內的經濟合作更形緊密,並成為全球最大的自由貿易區。在地緣政治不明朗因素下,東協經濟體將持續受惠於亞洲供應鏈的重新配置和區域化。個別盛產大宗商品的東協國家,例如印尼,更受惠鎳鐵和煤炭價格飆升,從而抵禦全球需求放緩的衝擊。在東南亞股市當中,看好銀行、消費、基建和新加坡房地產投資信託基金的成長和高股息收益機會。

(3) 亞洲綠色轉型

范卓雲說,看好太陽能、風能和綠色氫能的再生能源設備製造商、智能電網製造商和電動汽車供應鏈的龍頭。世界經濟論壇發表的報告估計,中國需要投資140兆元人民幣,以在2060年前實現碳中和目標。在中國,每三輛售出的新車中就有一輛為電動汽車。純電動汽車股、一些傳統的原設備生產商和電池公司可以受益於淨零碳排轉型。到了2025年,預料中國每年的太陽能裝置安裝量將以20%的複合年成長率增至150百萬瓩。

(4) 亞洲優質債券

范卓雲指出,為部署美國政策利率見頂,繼續聚焦亞洲的優質高評級企業債券,亞洲投資等級債券的整體殖利率處於5%以上的吸引水準,遠高於五年平均殖利率的3.4%。看好香港零售和房地產領域的投資等級債券、優質的中國科技、傳媒及電信債券,特別是中國私營科技巨企發行的債券,以及印尼美元債券,包括印尼投資等級準國債的利差機會也會不錯。