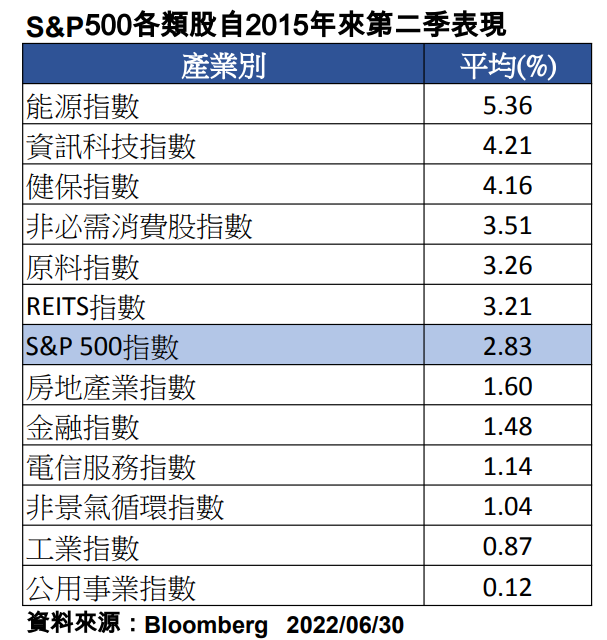

股市邁入第二季,保德信統計S&P 500各類股歷年第二季的表現,發現多維持正報酬,其中能源、資訊科技、健保三大指數表現超前,自2015年以來平均漲幅超過4%,隨著市場投資情緒轉佳,預料相關類股今年也將跟進表現。

PGIM保德信全球醫療生化基金經理人江宜虔指出,製藥與醫療服務產業類股在2022年通膨疑慮上升、升息加速,以及經濟衰退風險增加期間,股價表現突出,大幅展現其跟漲抗跌的特性,雖然進入今年後,由於資金焦點轉向成長股,使得製藥、醫療服務類走勢出現落後,S&P 500製藥及醫療服務公司相對S&P 500指數本益比折價20%,但也讓股價回落至適合加碼價位,預期未來升息進入尾聲,具有創新動能的醫療生化產業有望在第二季重啟漲勢。

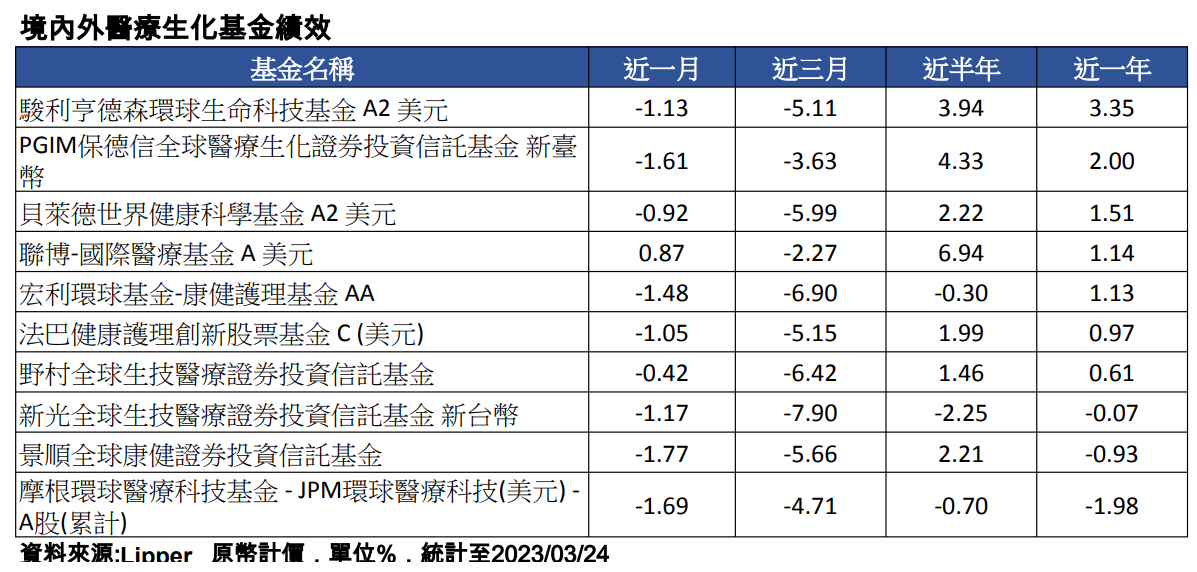

江宜虔分析,儘管市場對於今年企業獲利力可能下滑的擔憂未解,但看好醫療產業在不確定的經濟環境中,展現追漲抗跌的強勁防禦力,讓醫療產業已經連續數月成為全球經理人首要增持配置,包括資金持續淨流入醫療生技類股,以及共同基金持股部位加碼醫療產業等,顯見法人也在卡位第二季可望展開的漲升行情。

江宜虔進一步表示,除了第二季表現相對突出,回顧美國S&P 500自有產業分類以來33年期間,醫療產業年化報酬率高達11.66%,僅次於科技產業的12.21%,也優於整體S&P5 00指數的9.79%。

而從波動率來看,醫療產業指數長期波動率僅與大盤相差不大,約在14.5%,只高於必需性消費產業及公用事業產業這兩項較為防禦的類股,遠低於科技產業長期高達21.6%的波動率。

江宜虔認為,醫療生技產業的次產業各擁不同特色,近期市場擺盪較大,使生技產業表現受到抑制,然而就基本面與未來前景趨勢分析,生技產業的成長性最為看好,投資人可聚焦在中、小型生技類股未來股價揚升的動力,製藥選股則宜著重於具藥品研發領導地位的大型製藥類股,至於醫療設備與用品方面,可鎖定高端健護管理儀器商機紅利相關類股,醫療服務則以美國主要市占的龍頭企業為布局重點。