近年來,定期定額「存股」已經是一項全民運動,但也有人透過投資來獲取報酬,不管是什麼方法都有利與弊。在券商打滾15年的股市達人喬哥於《年賺18%的複利式存股》一書中,運用買進與賣出的技術分析,並教讀者於適合交易的時機進行股票買賣,提高整年度的報酬,創造高達18%的獲利。以下為原書摘文:

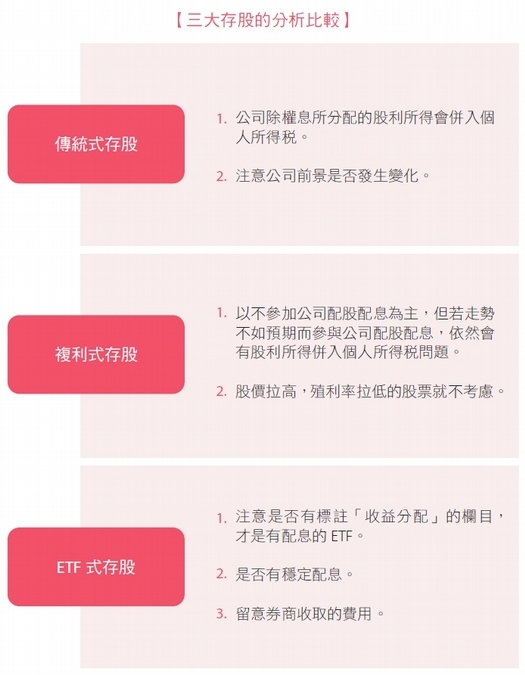

傳統式存股就是當包租公的概念。包租公的意思就是買進了一間房子,然後把房子租出去,每個月收取房租,只要房子沒有賣,就可以持續收取房租。如果運用在傳統式存股上,就是買進了一檔股票,然後每年賺取公司的配股配息,只要股票沒有賣,每年就可以收到股票股利。

延伸閱讀:

租屋是幫房東繳貸款?知名房仲揭「真相」:租房反而是低成本投資

包租公要賺的是房租,賺房租的工具是房子,傳統式存股要賺的是股利,賺取股利的工具是股票。包租公的房子會隨著房市好壞,房價跟著漲跌,而股票也會跟著股市的好壞股價跟著漲跌,對包租公來說他要賺的是房租,比起房價的漲跌,他更關心能不能收到更多的租金(當然房價上漲,包租公也會很高興)。

對傳統式存股的投資人來說,比起股價的漲跌,他更關心能不能收到更多的股利(投資人當然也希望股票能夠持續上漲),能持有越多的股票,每年就能配更多的股票股利,如同包租公有更多的房子,他就能夠收到更多的房租。

延伸閱讀:

別再問投資環境!華爾街操盤手:5大整體財務規劃,你準備好了沒?

複利式存股是房市投資客的概念。投資客在市場上買了一間房子,經過整理後用更高的價格賣出,賺取的是房價的價差,投資客並不是真的想要擁有這間房子,他希望能在幾個月的時間內因賣房的價差,就賺到持有這間房子出租1年該有的投報率,就算萬一沒有順利的把這間房子賣出,依然可以靠出租賺取房租。

複利式存股,就是在市場上選進一檔存股標的,經過技術分析的篩選再做買進,運用台股每年除權息時特有的漲跌時機,在股價上漲時賣出,賺取股票的價差。

複利式存股並不是真的要擁有這張股票,只是希望能在幾個月的時間內,因股價的價差賺到持有這張股票1年該有的投報率,就算股價沒有順利漲上去賺到價差,依然可以藉著每年不錯的殖利率,留著賺取每年的配股配息。如果順利的話,有時候1年還可以做2~3次,等同高於傳統式存股2~3倍的報酬。

ETF是「指數股票型基金」,可以稱為被動式基金,我認為這是一種懶人投資法。由於這種投資方式是分散投資,所以你獲得的股利報酬「不一定」會比買進單一股票報酬率來得高,而且還要扣除相關商品成本費用與稅率,無形中又會拉低報酬率,這種投資方式相對穩定,不過對於想要加快累積本金的人來說太慢了。

而且有一些ETF沒有配息,萬一哪天腦袋讓驢給踢了,不小心買到了沒有配息的ETF,例如:槓桿型、反向型、期貨型ETF,指數型或海外型也不一定會配,就像元大S&P500(00646),2015年上市以來均未配息。那拖慢你賺錢速度的不是ETF,而是你自己。

如果你連找出一檔股票來做存股都懶的話,那就買ETF;如果你想要加快本金累積的速度,傳統式存股不會比買ETF差,當然喬哥的「複利式存股」絕對會更好。