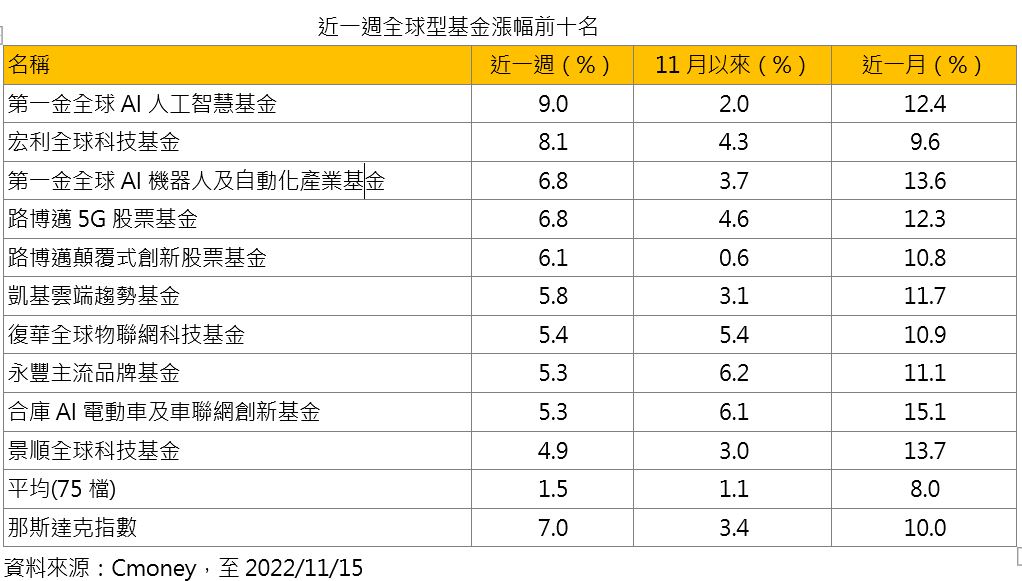

美股近期大反攻,包括那斯達克過去一周反彈7%,也帶動相關科技股表現,以全球型基金過去一周來看,漲幅領先族群就落在AI人工智慧、機器人自動化、5G概念、創新科技、雲端趨勢等,其中,第一金全球AI人工智慧基金單周上漲9%,表現最佳。投信法人認為,加上股神巴菲特旗下波克夏公司第3季大買台積電ADR約41億美元,可望帶動科技股與半導體(包含ETF)表現。

第一金全球AI機器人及自動化產業基金,上週有近7%漲幅,該檔基金經理人張銀成指出,聯準會未來升息可望趨緩,整體市場投資信心見回升,研判在通膨趨緩、經濟降溫的現象浮現後,聯準會的鷹派動作也續見調整,股市反彈行情可望持續,特別是先前跌深的科技股也成為資金回流的焦點。

張銀成表示,AI賦能、自動化的未來趨勢不受景氣循環影響,也使得AI及相關自動化發展所需要的基礎設施,包括晶片、雲端應用技術等佈建需求持續不墜,以雲端產業三大公有雲Microsoft Azure、Amazon AWS、Google Cloud等仍維持穩定的成長增速,雖然三家公司在第三季的營收成長動能有放緩,不過在雲相關營收增速落在20%~45%,遠高於非雲營收增速約落在4%~20%,反應未來科技產業在具備實質需求支撐的領域維持成長趨勢。

第一金全球AI人工智慧基金基金經理人李坤憲指出,年底前市場行情利多氛圍相對樂觀,第四季節慶消費潮對市場投資情緒正向,此外,不少科技大廠配合下游廠商成本控制,同時進行資本支出與基礎建設投入等,也有助於未來景氣復甦後,產業長期趨勢擴張的正向循環。

從這波股價反彈的標的,可以發現,AI人工智慧、創新科技股、自動化機器人、5G與金融科技等最受惠,李坤憲表示,AI人智慧、自動化、5G與數位金融等科技趨勢為未來必然的發展,產業進行數位轉型、生產效率提升等需求不斷提升,都有助於產業長期趨勢發展,即使聯準會至明年第一季仍有升息的可能性,但新科技型產業具備趨勢發展與強勁的需求支撐,相關基金的後市表現仍相對看好。

國泰台灣5G+ ETF(00881)基金的投資組合,以半導體族群佔比約65%,其中,台積電佔比約28.52%,堪稱是巴菲特敲進台積電的受惠者,對投資台積電有興趣的人來說,也是另一個投資選擇。

該檔基金經理人蘇鼎宇表示,台股持續轉強下,熱錢開始湧入,電子族群普遍走揚。觀察今年半導體產業在通膨壓力下,晶圓生產設備加上關鍵零組件和材料成本上揚,也使得晶圓代工價格漲勢維持不變,因此預估台積電晶圓代工價格上漲力道依舊穩固,可力保營收不墜。

不過,他也提醒,壓力將落在IC 設計業者是否也能把上漲成本轉嫁給客戶,若不能轉嫁,則在庫存升高壓力下,未來可能下修晶圓投片數量。

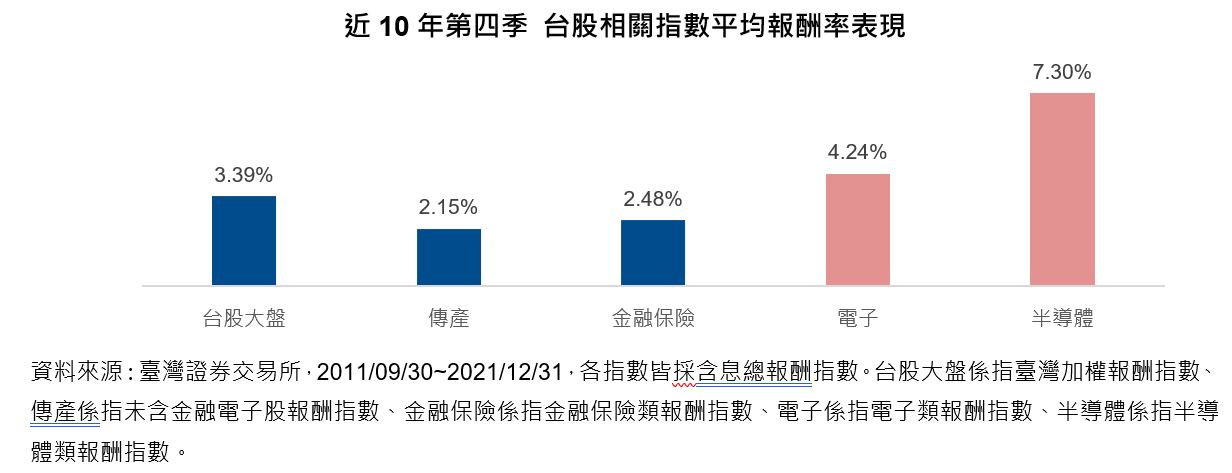

國泰投信統計台股近10年來的第四季表現,電子產業與半導體產業平均含息報酬表現分別為4.24%、7.30%,較傳產、金融保險好,也贏過台股大盤的3.39%,主因第四季為電子產業旺季。

富蘭克林華美AI新科技基金經理人楊金峰表示,根據高盛最新預估指出,展望2023年S&P500成分股EPS年增率仍有3%,其中,資訊科技類股更會從2022年年增4%上升至2023年的6%。

楊金峰認為,推估在2023年下半年,隨著主要央行貨幣政策不再那麼緊縮、全球各國經濟陸續重啟下,智慧型手機與車用電子需求回溫及企業對資訊安全的重視與日俱增,半導體產業將展開新一輪復甦週期,相關產業鏈獲利或將有所提振。

富蘭克林華美AI新科技研究團隊表示,數位轉型與科技創新成長趨勢不變,且關注AI演算法帶來的商業發展潛力,投資策略聚焦在創新領域且具備長期競爭力的產業龍頭,如:先進製程晶圓代工、車用半導體、EDA軟體、雲端運算與對資訊安全的重視與投資機會,並且配置非科技類股,如結合AI的醫療服務、生技以及內需消費與航空股作為下檔風險的防禦策略,未來也會密切觀察聯準會動向來調整持股,建議趁早利用定期定額方式,開始低檔加碼,做中長期持續累積。

【往下看更多】

● 品觀點|本土疫情升溫 台股走勢震盪|股市

● 品觀點|核貸數年增2.8% 僅3客群接受度高|產經

● 品觀點│新南向2.0情報站:亞洲四小虎的虎年經濟運勢(鄭貴尹)│財經

● 張榮發基金會董事改選難產 張國明籲教育部依法處置