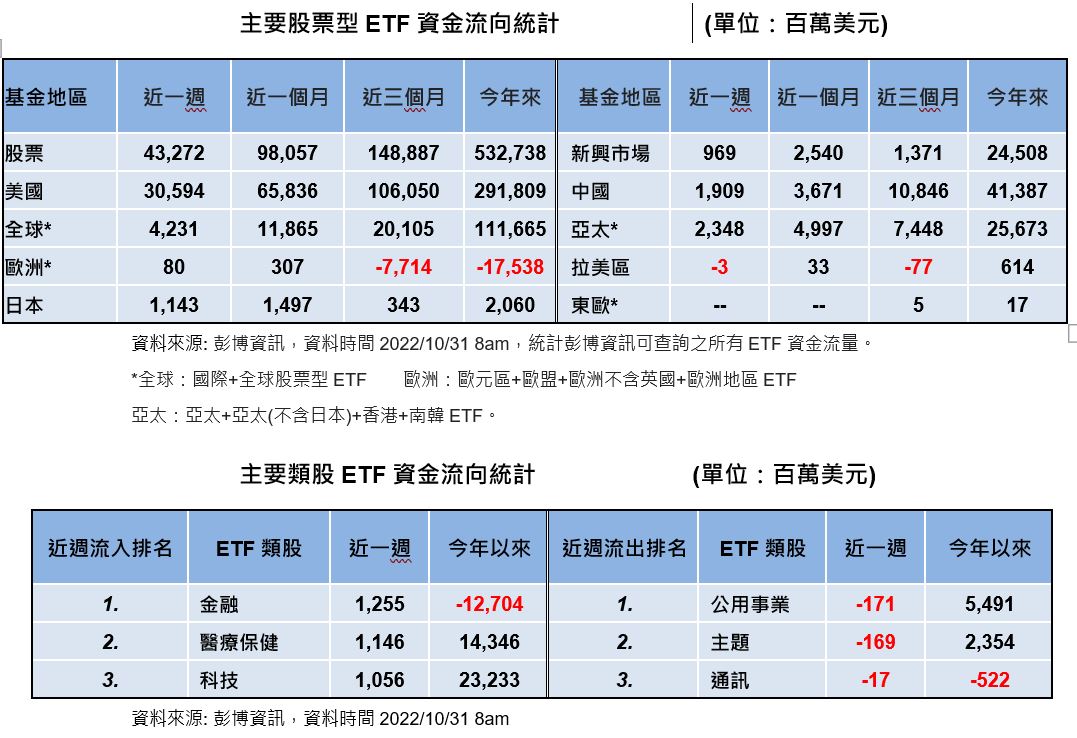

全球股市連續第二週反彈,美股領漲MSCI全球股市指數續揚3.35%,其中公用事業類股引領全球基礎建設指數勁揚4.85%、財報利多亦鼓舞那斯達克生技指數大漲6.79%。投信法人追蹤ETF資金流向,發現過去一週整體股票型ETF資金淨流入432.72億美元,主要流入美國股市305.94億美元。台股部分,外資還是賣超台股,連續賣超13週,不過,賣超金額明顯縮小。

統計顯示,過去一週整體股票型ETF,除了流入美股,也跑入全球型、亞太股市,流入金額分別為42.31億、23.48億美元,對歐洲和中國股市則由流出轉向為流入。

產業ETF部份,近週淨流入的前三大產業為:金融、醫療保健和科技,其中科技已連續第三週居於前三大榜單;淨流出的前三大產業為:公用事業、主題型產業和通訊。

富蘭克林證券投顧建議,因應市場波動環境,建議以採取靈活配置的美國價值平衡型基金為核心,應對市場各種情境。考量景氣下行壓力,債券殖利率墊高具投資吸引力,建議可先留意美國政府債或美元計價全球複合債券型基金的防禦機會。

股市部份,可留意基礎建設、公用事業產業和美國股利成長型股票基金等抗景氣循環題材,至於生技或科技產業短期波動仍大,建議採取長期定期定額策略參與創新商機。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克表示,高通膨與央行升息導致今年多數資產下挫,採取靈活彈性策略即有利掌握債券殖利率大幅攀升後之高品質債投資機會,以提高投資組合收益水準及債信品質。而就股票部位,通膨仍有壓力,聯準會繼續升息,股市恐仍有震盪風險,建議現階段股票配置宜側重於價值與品質兼重的防禦性產業。

美股投資情緒好轉 南韓獲8億美元外資資金、印度吸金逾4億美元

美股投資情緒好轉,對亞股也出現資金回補,保德信指出,上週外資對亞股買多賣少,南韓吸金8億美元最多,其次是印度的4.65億美元,印尼、泰國也雙雙獲得資金淨流入超過2億美元。

相對地,台灣單週失血2.17億美元(大約是新台幣70億),是連三週外資賣超最甚的亞股市場,也是連續13周賣超,不過,賣超金額較前一週超過14億美元大幅縮減;另外越南同期遭提款1.48億美元,該金額為今年下半年以來單週最大。

回顧10月國際資金對亞股的態度,保德信說明,外資主要回補之前賣超嚴重的南韓股市,10月回流近19.5億美元,但同為東北亞雙雄的台股,在地緣政治、美國晶片法等衝擊之下,國際資金不進反退,提款近32億美元;東協市場方面,則由印尼獲得6.68億美元回補最多,泰國吸金1.17億美元次之,其他市場則是小幅失血。

至於今年來整體亞股資金動向,保德信分析,台股遭提款477.59億美元為亞股苦主,其次是印度股市失血225.59億美元,南韓股市遭資金淨流出115.68億美元第三,反觀東協國家則是吸金大於賣超,印尼、泰國分別獲逾55億美元、46億美元挹注最佳,馬來西亞14.61億美元資金回補亦表現不俗,同期僅菲律賓、越南遭資金淨流出。

陸股上週在亞洲中表現最差 台股補漲行情可期

陸股上週在亞股中表現最為失色,PGIM保德信中國品牌基金經理人許智洋指出,中國二十大會議的結果與市場預期存在落差,習派全面掌權,投資人擔憂決策犯錯風險升高,同時房地產與民間消費持續疲軟,金融市場以負面走勢回應,滬深300指數單週重挫5.4%,外資比重較高的港股亦承受嚴峻賣壓,恆生國企股大跌8.9%,恆生科技股更是重挫10.6%,顯示中國政策、海外升息及美國對中國半導體限制的負面影響,仍將持續,短期宜審慎看待。

許智洋建議,從二十大報告來看,未來聚焦產業應以能受益經濟修復和政策支持,並且對政策相對敏感的領域,例如能傳承創新的中醫藥,以及二十大報告表示要「穩妥」推進碳達峰碳中和,注重新舊能源轉化之間的有序銜接,能源轉型將持續為煤炭、新能源等行業帶來新的動能。

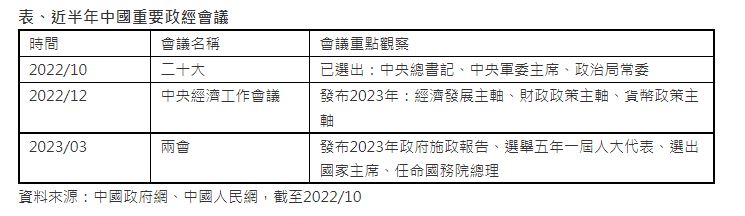

第一金中國世紀基金經理人張帆觀察, 中國以黨領政,二十大確立黨的領導班底後,未來半年還將有12月中央經濟工作會議與明年3月的兩會等,中央工作經濟會議將確立明年的經濟、財政與貨幣政策主軸,而兩會則將由人大選出新一屆國家主席、總理等,政策主軸與改革節奏等還會影響中國經濟的發展方向。

張帆提醒,政治因素為投資中國的首要風險,產業發展也深受政策影響,投資陸股基金要有放長線釣大魚的心理準備,A股PE(本益比)尚未回落至2013年至2014年的歷史低點,後續仍有修正空間,研判股價呈現緩跌,港股雖提前創低,但目前尚未見到反彈跡象,投資仍採謹慎策略。

在陸、港股修正壓力中,張帆看好具備長期產業競爭力、投資價值優勢的藍籌金融股,與剛性需求的醫療及核心消費股等,此外,亦可留意經濟結構轉型挹注成長性的產業及個股,如碳中和、產業升級,及消費升級等相關投資機會,投資陸港股基金建議分批進場、定期定額投資,降低短期政治疑慮與中長期動盪風險等。

展望台股,PGIM保德信金滿意基金經理人廖炳焜表示,從評價面來看,台股已來到物美價廉的階段,根據統計,台股目前本益比已大幅修正至9.8倍,來到2009年左右低點,股價淨值比亦由高點2.6倍大幅修正至1.72倍,加上台股已來到波段低點,部分低基期個股已開始自谷底翻揚,台股後續補漲行情可期。

不過,廖炳焜提醒,中長期而言,科技龍頭法說釋出保守展望,明年景氣仍存在不確定性,電子業庫存問題恐將延續至明年上半年;此外,通膨未見明顯回落,後續聯準會政策不確定性將持續影響金融市場,因此仍須謹慎操作。

富蘭克林華美台灣Smart ETF(00905)基金經理人林承漢表示,由於當前不確定性造成的短期波動不應影響台灣企業其長期盈利增長軌跡,根據大摩報告顯示,儘管2022年和2023年台股獲利增長將放緩,惟仍具高於趨勢的ROE,對長期投資者仍有吸引力;台股的股利率高於亞太多數地區股市,亦提供下行支撐,並為投資者提供一個防禦角度,最終仍將吸引資金進駐。

富蘭克林華美投信建議,展望11月,聯準會升息態度可望轉偏鴿派,加上明年第一季預估升息有機會觸頂,台股整理告一段落,然而,過程未必一路向上,在股市震盪整理時,不需猜測低點,不妨利用「FT臺灣Smart ETF」(00905)多因子量化篩選的機制,篩選品質、動能及價值三因子中較高分的股票,搭配為精選最佳投資組合,降低波動風險。

【往下看更多】

● 半導體公司薪資排行出爐!台積電51K輸給「這5家公司|產經|品觀點新聞

● 品觀點│跨鏈橋又被駭客攻破了,損失 1 億美元│財經

● 美股暴跌,哪種債券最有賺頭?

● 中石化旗下鼎越開發出手 京華城372億標脫